Вопрос: В поисках работы увидел объявление в интернете, в котором предлагалось инвестировать в прибыльный проект. В чем его суть - не разобрался, но, судя по описанию, на выходе можно за короткий срок увеличить свою прибыль вдвое или даже втрое. Это может быть финансовой пирамидой?

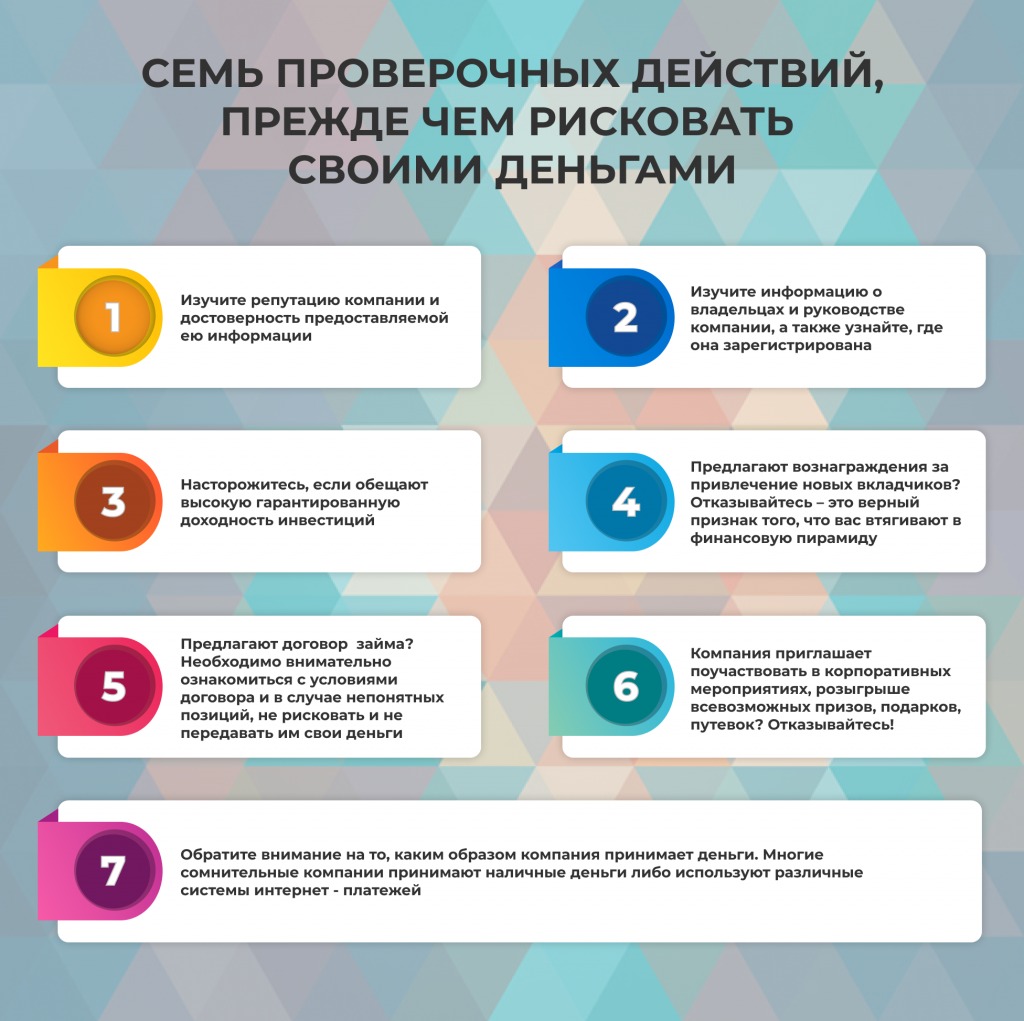

Ответ: Организаторы современных финансовых пирамид умело маскируют свою деятельность под различные сферы деятельности, особенно в Сети. Поэтому, чтобы распознать финансовую пирамиду, необходимо знать ее признаки.

Вот основные их них:

- отсутствие лицензии уполномоченного органа, выданной для осуществления деятельности по привлечению денежных средств на финансовом рынке, и/или точного определения деятельности организации;

- обещание высокой и сверхвысокой доходности, в несколько раз превышающей текущий рыночный уровень;

- выплата средств за привлечение новых участников;

- гарантирование получения доходности при вложении в "инвестиционные" проекты;

- массированная реклама в СМИ, интернете;

- отсутствие информации: об учредителях, учредительных документах, финансовых показателях и результатах деятельности; отсутствие отчетности; непрозрачная структура активов и направлений инвестирования;

- отсутствие собственных основных средств, других дорогостоящих активов и другое.

Если компания, которая призывает вложить деньги, обладает хотя бы несколькими из вышеописанных признаков, стоит задуматься о ее надежности.

Увидев рекламу такой организации, незамедлительно обращайтесь в правоохранительные органы – Министерство внутренних дел РК по месту жительства, а также в Агентство РК по финансовому мониторингу.

В Казахстане предусмотрены: уголовная ответственность – за создание и (или) руководство деятельностью финансовой пирамиды (в соответствии со статьей 217 Уголовного кодекса РК); административная – за производство, распространение и размещение рекламы деятельности финансовой (инвестиционной) пирамиды (в соответствии со статьей 150 Кодекса РК "Об административных правонарушениях").

Вопрос: Как проверить брокера, настоящий ли он или мошенник?

Ответ: Брокер вправе совершать сделки с ценными бумагами за счет и в интересах своего клиента только на основании лицензии уполномоченного органа – Агентства РК по регулированию и развитию финансового рынка и при условии заключения соответствующего договора об оказании брокерских услуг между брокером и клиентом. Необходимо проверить на сайте Агентства наличие у данного брокера лицензии на осуществление профессиональной деятельности на рынке ценных бумаг. Реквизиты данного брокера, указанные на интернет-ресурсе финрегулятора, должны совпадать с реквизитами, указанными в лицензии.

Вопрос: Что делать, если я случайно сообщил мошенникам данные с карты?

Ответ: В случае, если мошенникам обманным путем удалось заполучить данные вашей платежной карты и/или коды, приходящие посредством SMS, вам следует как можно скорее обратиться в банк-эмитент и заблокировать карточку и счет, к которому она привязана. Также необходимо обратиться в правоохранительные органы с заявлением о мошенничестве.

Отметим, что информацию о том, что персональные данные ни в коем случае нельзя передавать третьим лицам, банк напоминает клиентам постоянно как при заключении договора, так и при отправке кодов подтверждения для осуществления денежных переводов.

В АРРФР можно обратиться в случае несоблюдения банком (или иной финансовой организацией, а также микрофинансовой организацией) условий договора и протокола безопасности.

Чтобы обезопасить себя и свои финансы, необходимо помнить основные правила:

- Ни при каких обстоятельствах не отправляйте никому свои персональные данные, включая копии документов, удостоверяющих личность;

- Никогда не передавайте и не публикуйте (в том числе в социальных сетях) реквизиты платежной карты: 16-значный номер, имя держателя, срок действия, CVV/CVC-код;

- Никому не сообщайте SMS-коды для авторизации и подтверждения операций, в том числе сотрудникам банка;

- Не передавайте свои банковские карты третьим лицам, даже родственникам, в том числе для проведения платежей в кафе и ресторанах;

- В случае утери карты сразу же закрывайте ее или приостанавливайте все операции, позвонив на горячую линию банка;

- Сотрудники банков никогда не звонят первыми клиенту с требованием предоставить данные по карте, либо полученные SMS. Любое общение по данным вопросам инициируется исключительно клиентом;

- При пользовании банкоматом осмотрите его на наличие подозрительных предметов, которые выбиваются из общей структуры устройства. Даже убедившись в безопасности устройства, вводить ПИН-код рекомендуется, всегда прикрывая цифры от посторонних глаз;

- Если вы совершаете платежи и покупки с использованием банковской карты через интернет, не открывайте подозрительную почту и не переходите по неизвестным ссылкам. В них может содержаться вирус, способный дистанционно передать мошенникам информацию с вашего компьютера;

- Подключите SMS или push-уведомления, чтобы оперативно отслеживать все изменения счета и совершенные транзакции. Таким образом, вы сможете оперативно отследить подозрительные операции по своей карте.

Помните! Представители банков никогда не попросят вас сообщить реквизиты счетов и банковских карт, ПИН-коды, CVV-коды и другую конфиденциальную информацию. В случае, если у вас запрашивают такую информацию, сообщите об этом факте по горячей линии вашего банка.

Также следует знать о таком механизме защиты от мошенников, как самозапрет на выдачу займов ("Стоп кредит" или "Добровольный отказ от получения банковских займов, микрокредитов на 6 месяцев"). Это добровольный отказ человека от получения новых кредитов в банках и микрофинансовых организациях (МФО). Установить такой запрет может только сам заемщик. Когда используется данная опция, в кредитной истории заемщика появляется отметка о том, что он решил временно отказаться от получения кредитов. Кредитная организация, запрашивая данные из кредитных бюро, видит такую отметку об ограничении и автоматически принимает решение не выдавать заем клиенту. При этом ограничение не касается ломбардов, а также других организаций, которые не оценивают кредитную историю своих клиентов. Добровольный отказ от получения банковских займов, микрокредитов доступен на сайте egov.kz и в приложении е-GOV mobile.

Мнение редакции может не совпадать с мнением автора