Фондовая Европа завершила неделю на позитиве. Большинство индексов выросло по итогам 5 торговых дней. В Азиатско-Тихоокеанском регионе торги минувшей пятницы индексы завершили без единой динамики. фондовые индексы Шанхая и Гонконга зафиксировали резкий рост благодаря позитивным статданным из Китая и новым объявленным стимулам, сообщает inbusiness.kz.

Японский индикатор слабо увеличился, южнокорейский и австралийский индексы закрылись в минусе.

Китайский индекс Shanghai Composite подскочил на +2,91%. За неделю индикатор набрал +43,82 пункта, или +1,36%. Торги понедельника, 21 октября, индикатор SSEC завершил в небольшом плюсе: +6,55 пункта, или +0,20%. А вот за месяц индекс вырос на +18,89%.

Гонконгский Hang Seng вырос на 3,6%. Однако по итогам недели индикатор потерял -450,87, или -2,12%. В понедельник, 21 октября, индекс HSI потерял -325,65 пункта, или -1,57%. Стоит отметить, что за месяц индикатор вырос на +12,23%.

Как стало известно в пятницу, 18 октября, темпы роста экономики Китая в третьем квартале замедлились до 4,6% с 4,7% кварталом ранее, однако превысили консенсус-прогнозы аналитиков на уровне 4,5%.

Тем временем промышленное производство в Китае в сентябре увеличилось на 5,4% по сравнению с тем же месяцем прошлого года, по данным Государственного статистического управления. Темпы роста ускорились по сравнению с 4,5% в августе, обновили максимум с мая и оказались лучше среднего прогноза опрошенных Trading Economics аналитиков, который составлял 4,6%.

Кроме того, Народный банк Китая (НБК, центробанк страны) ввел в действие специализированный кредитный механизм, призванный помочь компаниям и крупным акционерам с обратным выкупом акций. Программа объемом 300 млрд юаней предусматривает выдачу займов под низкую ставку коммерческим банкам для кредитования компаний и акционеров, отвечающих определенным требованиям.

Лидерами роста на бирже в Гонконге стали акции производителя микрочипов Semiconductor Manufacturing International Corp., взлетевшие на +16,4%. Цена бумаг BYD Electronic повысилась на +12,3%, Meituan – на +8,9%, Xiaomi – на +6,3%.

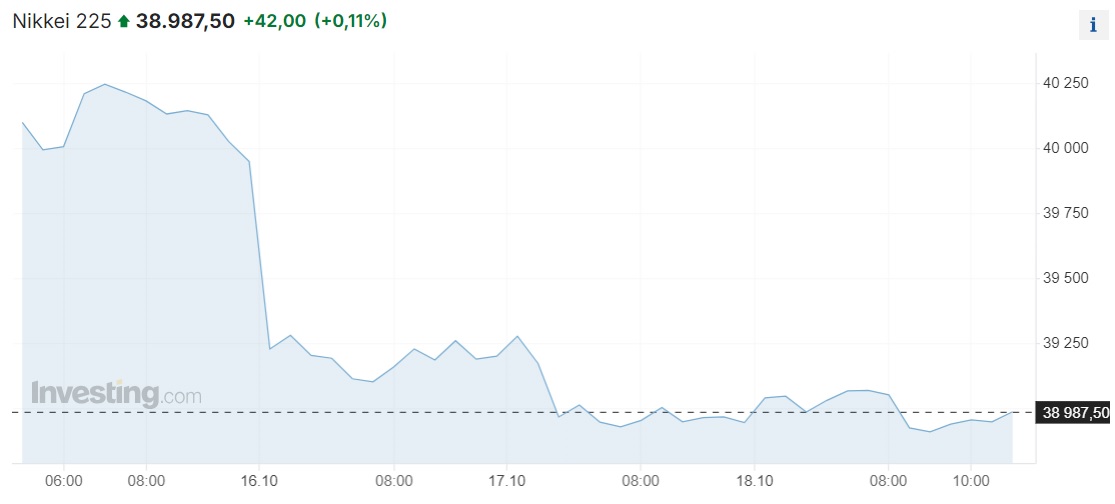

Значение японского индекса Nikkei 225 увеличилось на +42,00 пункта, или на +0,11%. За неделю индикатор потерял -593,5 пункта, или -1,50%. В понедельник, 21 октября, индекс JP 225 вырос на +42,50 пункта, или на +0,11%

За месяц индикатор вырос на +2,67%.

Потребительские цены в Японии в сентябре увеличились на +2,5% в годовом выражении после роста на +3% в августе, говорится в отчете министерства внутренних дел и коммуникаций. Инфляция замедлилась впервые с марта и стала минимальной с апреля.

Самый активный рост на бирже в Токио продемонстрировали акции Disco Corp. (+7,7%), Otsuka Holdings Co. (+3,4%) и DeNA Co. (+2,9%). Тем временем цена бумаг Tokyo Electric Power Co. снизилась на -3,1%, Mercari Inc. – на -2,6%, Kansai Electric Power Co. – на -2,3%, Rakuten Group Inc. – на -2,2%, Sony Group Corp. – на -2%.

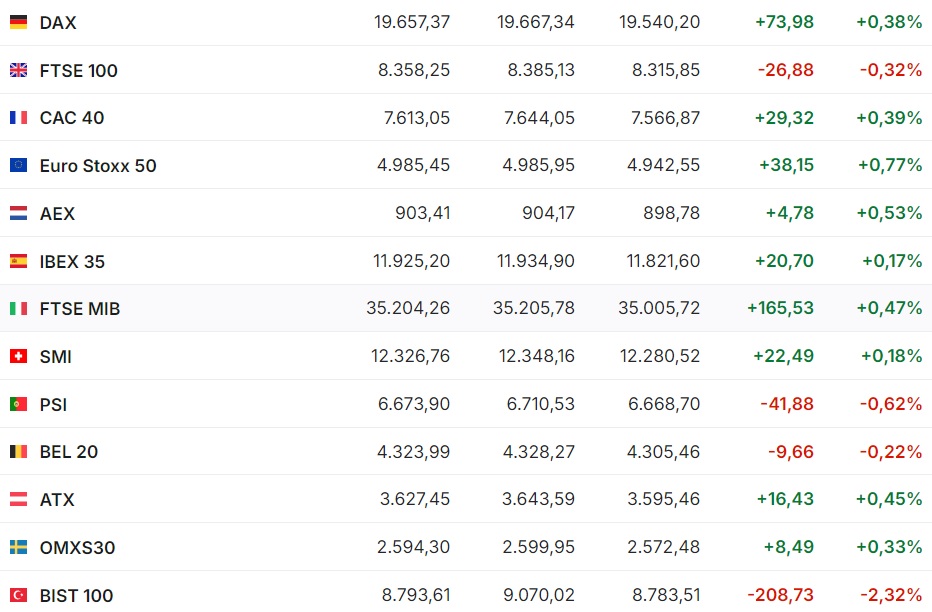

Европейские фондовые индексы выросли в пятницу, кроме британского FTSE 100, как и неделей ранее.

Британский индикатор в пятницу снизился на -26,88 пункта, или на -0,32%. Однако за неделю он набрал +104,6 пункта, или +1,27%. По состоянию на 18:30 времени Астаны значение индекса упало на -2,57 пункта, или на -0,03%, по сравнению с закрытием пятничных торгов. За месяц индекс +95,50 пункта, или +1,16%.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 прибавил +1,08 пункта, или +0,21%. За неделю индикатор вырос на +3,00 пункта, или +0,57%. В понедельник, 21 октября, по состоянию на 18:30 времени Астаны его значение упало на -1,97 пункта, или на -0,38%, по сравнению с закрытием в пятницу. За месяц индекс набрал +6,77 пункта, или +1,31%.

Германский индикатор DAX и французский CAC 40 увеличились на +0,4%, итальянский FTSE MIB – на +0,5%, испанский IBEX 35 – на +0,2%.

Положительным фактором выступают ожидания, что Европейский центральный банк, который понизил процентные ставки по итогам состоявшегося в четверг заседания, продолжит предпринимать аналогичные шаги в ближайшем будущем, пишет Trading Economics. Также инвесторов европейских фондовых рынков воодушевили данные из Китая, о которых сообщалось выше.

В Европе подорожали акции автопроизводителей, включая Daimler Truck – на +6,6%, Porsche – на +1,1%, Volkswagen – на +1,6%, Bayerische Motoren Werke AG – на +0,5%, Stellantis – на +1,9%, Mercedes-Benz – на +0,7%.

На американских фондовых рынках позитив с середины сентября.

Основные индексы завершили ростом сессию в пятницу и неделю в целом. При этом значения Dow Jones и S&P 500 в очередной раз обновили рекорды.

Dow Jones в минувшую пятницу +36,86 пункта, или +0,09%. За неделю индекс прибавил +412,91 пункта, или +0,96%. За месяц индикатор прибавил +2,60%. Dow Jones завершил "в плюсе" шестую неделю подряд – самый длительный подобный период в 2024 году, по данным Trading Economics. На открытии торгов понедельника, 21 октября, индекс в небольшом минусе.

Значение Standard & Poor's 500 стало больше на +23,20 пункта, или на +0,40%. За неделю индекс увеличился на +63,96 пункта, или на +1,11%. За неделю индикатор набрал +49,64 пункта, или +0,85%. За месяц индекс вырос на +2,44%. В начале торгов в понедельник, 21 октября, S&P 500 в небольшом минусе.

Nasdaq Composite в пятницу прибавил +115,94 пункта, или +0,63%. За неделю индикатор повысился на +146,61 пункта, или на +0,80%. За месяц индикатор набрал +2,93%. В начале торгов понедельника, 21 октября, индекс в зеленом секторе.

В 1-м квартале 2025 финансового года крупнейший в мире производитель потребительских товаров – американская Procter & Gamble Co. сократила чистую прибыль на 12%, выручку – на 1%. Как говорится в пресс-релизе компании, ее чистая прибыль в июле-сентябре составила 3,959 млрд долларов, или 1,61 доллара в расчете на акцию, по сравнению с 4,521 млрд долларов, или 1,83 доллара на акцию, за аналогичный период прошлого года. Скорректированная прибыль увеличилась до 1,93 с 1,83 доллара на акцию.

Выручка опустилась до 21,737 млрд долларов против 21,871 млрд долларов годом ранее. Органический рост выручки (без учета покупки/продажи активов и изменения курсов обмена валют) составил 2%.

Эксперты, опрошенные FactSet, в среднем оценивали скорректированную прибыль на уровне 1,90 доллара на акцию при выручке в 21,99 млрд долларов. Акции компании падают с 15 октября, включая торги понедельника, 21 октября.

По итогам 3-го квартала чистая прибыль одного из лидеров американского рынка пластиковых карт – American Express Co. (Amex) – выросла на 2% и составила 2,51 млрд долларов по сравнению с 2,45 млрд долларов за аналогичный период предыдущего года. Прибыль в расчете на акцию увеличилась до 3,49 доллара с 3,3 доллара, превысив консенсус-прогноз опрошенных FactSet аналитиков на уровне 3,38 доллара. Хотя с пятницы, 18 октября, акции компании ушли в нисходящий тренд. Один из лидеров американского рынка пластиковых карт увеличил выручку в прошедшем квартале до рекорда, однако она не дотянула до средней оценки аналитиков.

Стоимость акций Nvidia Corp.выросла на 0,8%, до 138 долларов за акцию. Аналитики Bank of America улучшили прогнозную цену для них до 190 со 165 долларов за акцию на фоне повышения интереса к решениям в сфере искусственного интеллекта.

Ставки долгосрочных ипотечных кредитов в США выросли по итогам третьей недели подряд.

Средняя ставка по тридцатилетним кредитам в четверг составляла 6,44% годовых по сравнению с 6,32% неделю назад, сообщила государственная ипотечная корпорация Freddie Mac. Годом ранее она находилась на отметке 7,63%.

Пятнадцатилетние кредиты предоставляются сейчас в среднем под 5,63% годовых против 5,41% неделей ранее и 6,92% год назад.

"В целом более высокие ставки отражают силу экономики, которая поддерживает рынок жилья, – полагает главный экономист Freddie Mac Сэм Хатер. – Но, что примечательно, по сравнению с прошлым годом ставки ниже более чем на один процентный пункт, и потенциальные покупатели жилья могут выиграть, особенно если поискать лучшую цену, поскольку ставки могут сильно различаться у разных ипотечных кредиторов".

Напомним, что 7 ноября станет известно решение ФРС по ключевой ставке в США. Вероятность того, что ставка останется на текущем уровне 4,75-5,00%, составляет 11% против 18,6% неделей ранее. Вероятность ее снижения на 25 базисных пунктов, до 4,50-4,75%, находится на уровне 89% против 81,4% неделей ранее.