Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор инвестиционной деятельности по пенсионным активам на 1 июня 2025 года, передает inbusiness.kz.

Ключевые тенденции периода

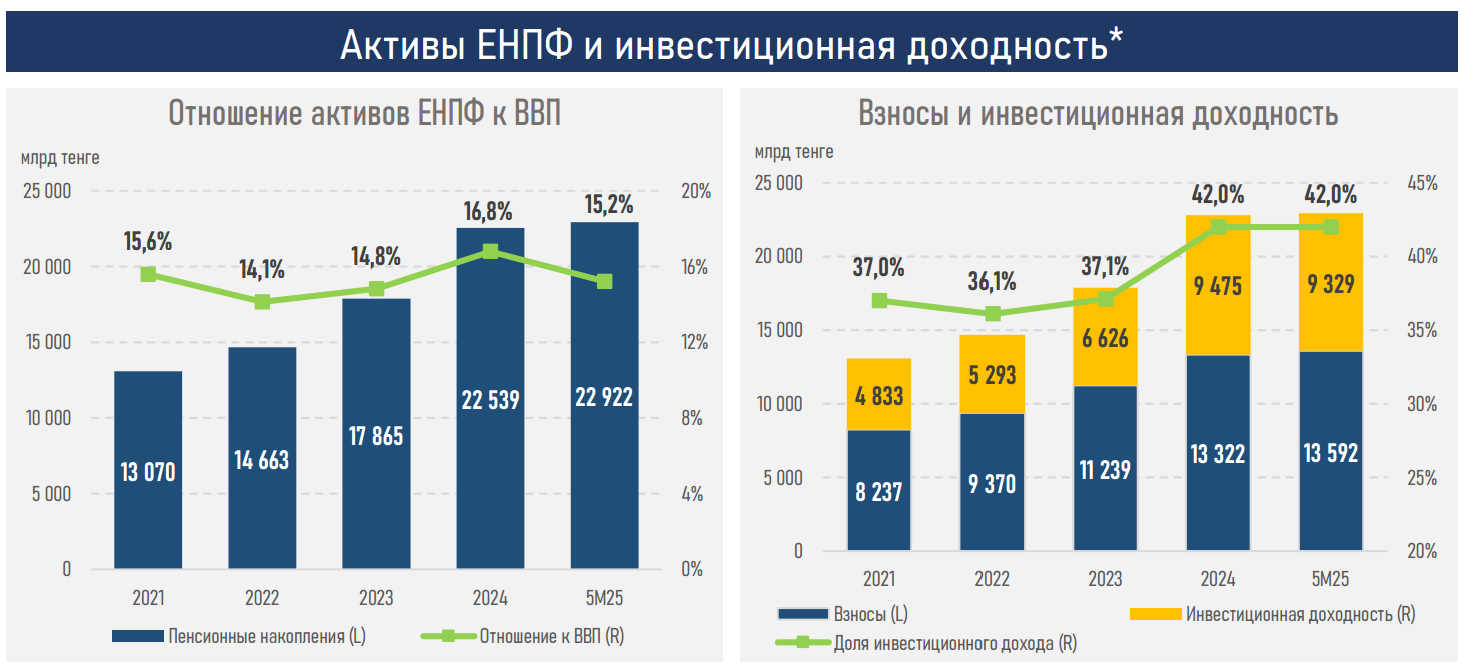

- На 1 июня общая сумма пенсионных накоплений составила 22,9 трлн тенге, увеличившись с начала года на 383 млрд тенге, или 1,7%. Темпы роста сложились заметно ниже, чем год назад (+7,2% за аналогичный период 2024 г.), что связано не столько с динамикой взносов, сколько с отрицательным инвестиционным доходом на фоне нестабильности на финансовых рынках и колебаний валютного курса.

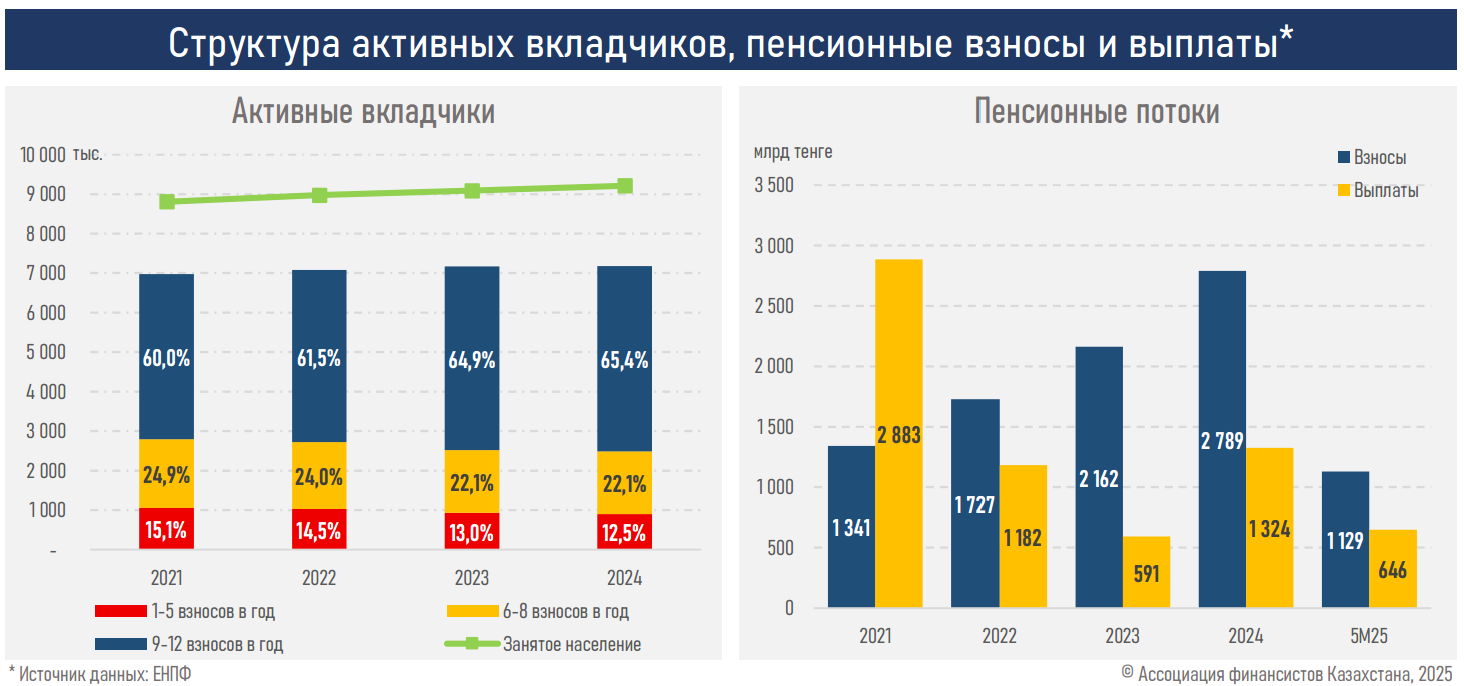

- Отмечается, что пенсионные потоки (разница между взносами и выплатами) последние четыре года подряд сохраняются в целом положительными (см. ниже). Рост пенсионных взносов продолжается на фоне увеличения занятости и роста номинальной заработной платы.

- Доля группы вкладчиков, перечисляющих 9-12 взносов в год, в текущем году возросла до 65,4% (64,9% ранее), что поддерживает стабильный приток средств в систему, несмотря на отрицательный инвестиционный доход (-146 млрд тенге).

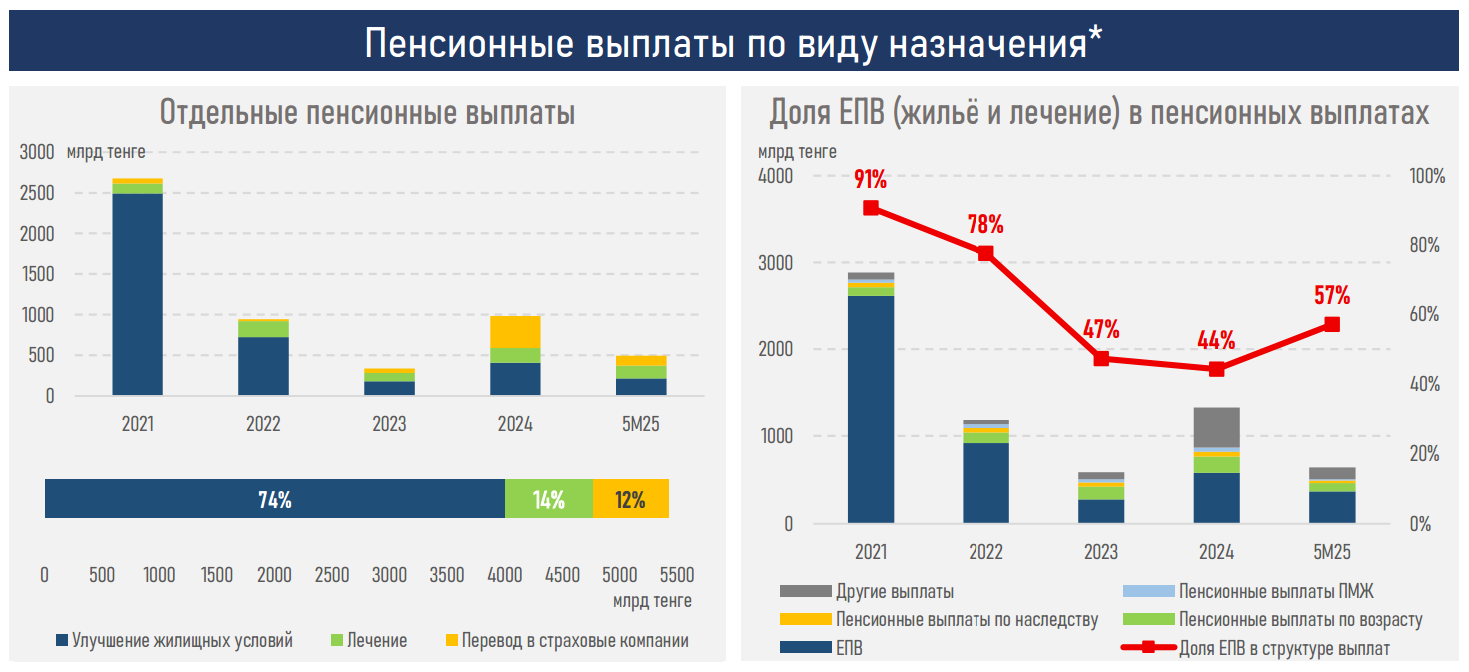

- Однако баланс потоков существенно искажается единовременными пенсионными выплатами на улучшение жилищных условий и оплату лечения.

- За пять месяцев текущего года на ЕПВ пришлось 369 млрд тенге (рост в сравнении с аналогичным периодом 2024 года на 156%, или 144 млрд тенге), что составляет 57% всех выплат в текущем году.

- С момента внедрения возможности досрочного изъятия пенсионных накоплений (февраль 2021 года) выплаты по ЕПВ составили 4,8 трлн тенге, что составляет 21% от текущего портфеля пенсионных активов.

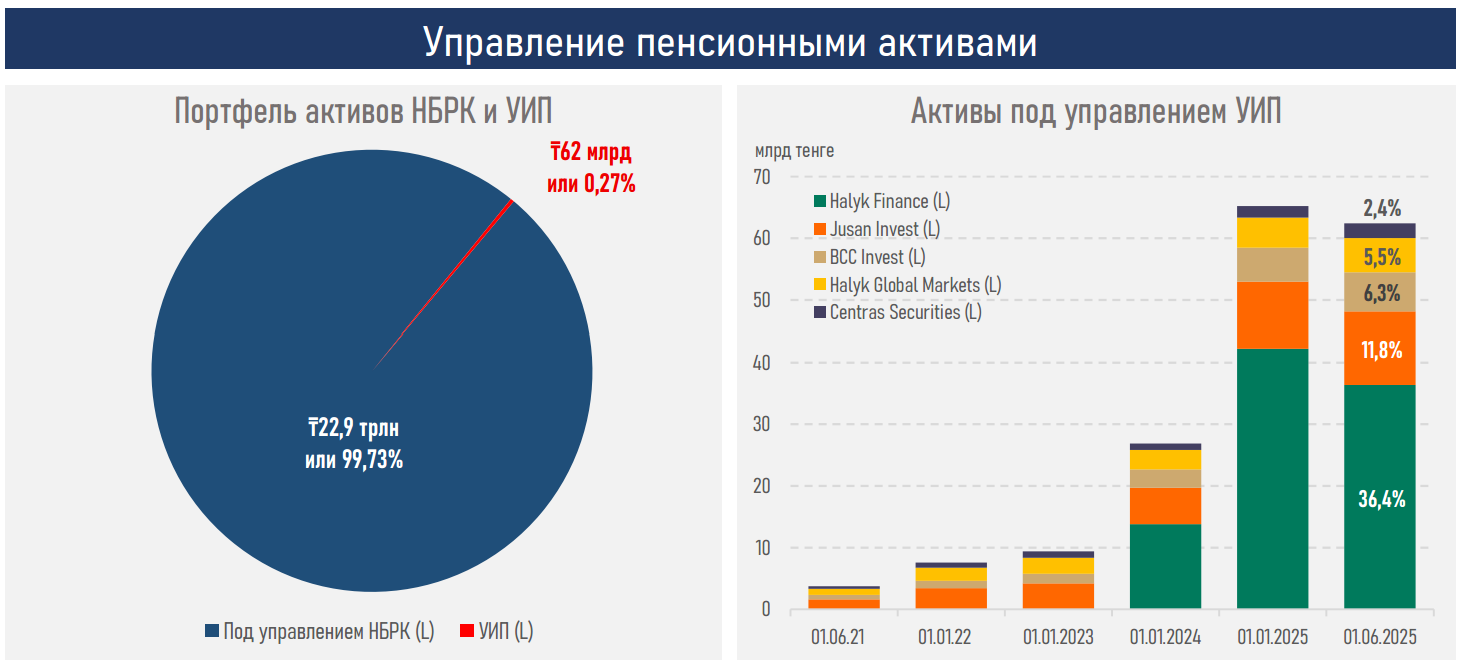

- Доля активов, переданных в управление УИП, остается крайне низкой (0,3 %), что свидетельствует о потребности в совершенствовании действующих правил.

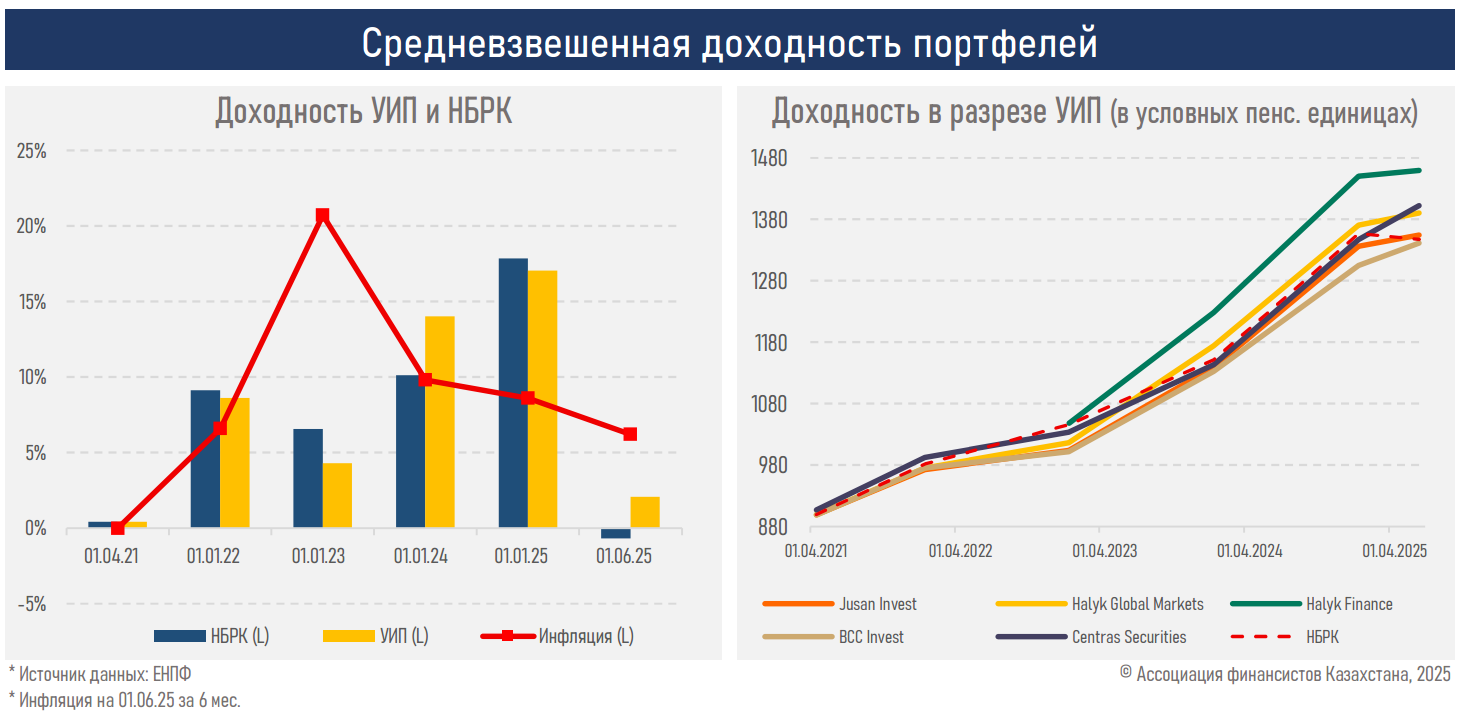

- В текущем году положительную доходность показывают все частные управляющие компании, а отрицательный инвестдоход в целом по системе обусловлен концентрацией практически всего портфеля в управлении НБРК (доходность по портфелю с начала года составляет -0,69%).

- С момента внедрения возможности частного управления практически все УИП опережают НБРК в росте условной единицы стоимости пенсионных активов, что подчеркивает важность наличия выбора и конкуренции в управлении пенсионными активами в интересах вкладчиков.

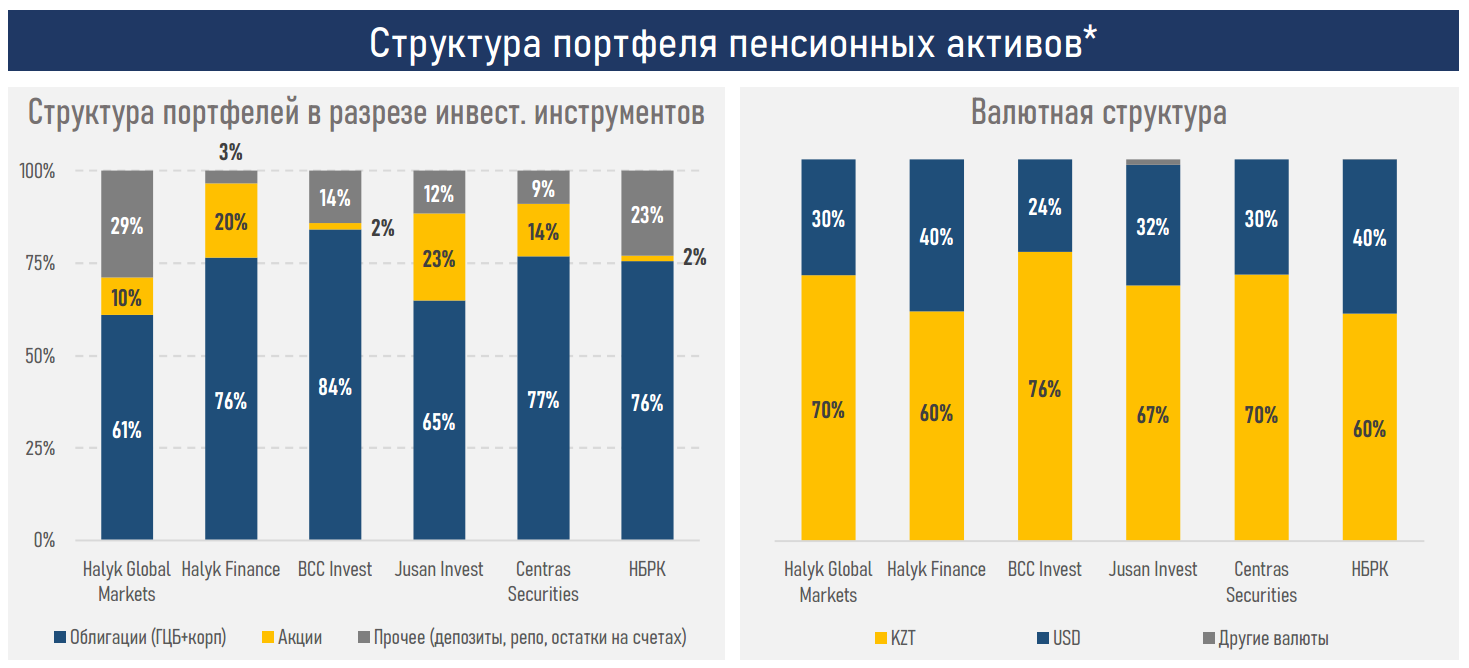

- При этом стратегия управления портфелями НБРК и УИП остается умеренно консервативной, с приоритетом надежности и ликвидности финансовых инструментов (см. ниже).

Резюме

Пенсионные активы ЕНПФ играют значимую роль в обеспечении долгосрочной ликвидности в финансовой системе, составляя 15,2% к ВВП на фоне продолжающегося роста взносов и высокой доли накопленной инвестдоходности. При этом темпы роста накоплений в 2025 году значимо замедлились, что связано преимущественно с отрицательным инвестиционным доходом активов под управлением НБРК. Соответственно, основной вклад в прирост накоплений в текущем году продолжают обеспечивать взносы, поддерживаемые ростом занятости и номинальных заработных плат.

Существенным вызовом остаются масштабные единовременные пенсионные выплаты (ЕПВ), составившие в совокупности 4,8 трлн тенге или 21% от текущего портфеля. Такая динамика досрочных изъятий искажает баланс потоков, снижает инвестиционный потенциал пенсионной системы и требует переоценки подходов к регулированию досрочного использования накоплений для удовлетворения текущих нужд в ущерб будущему комфорту.

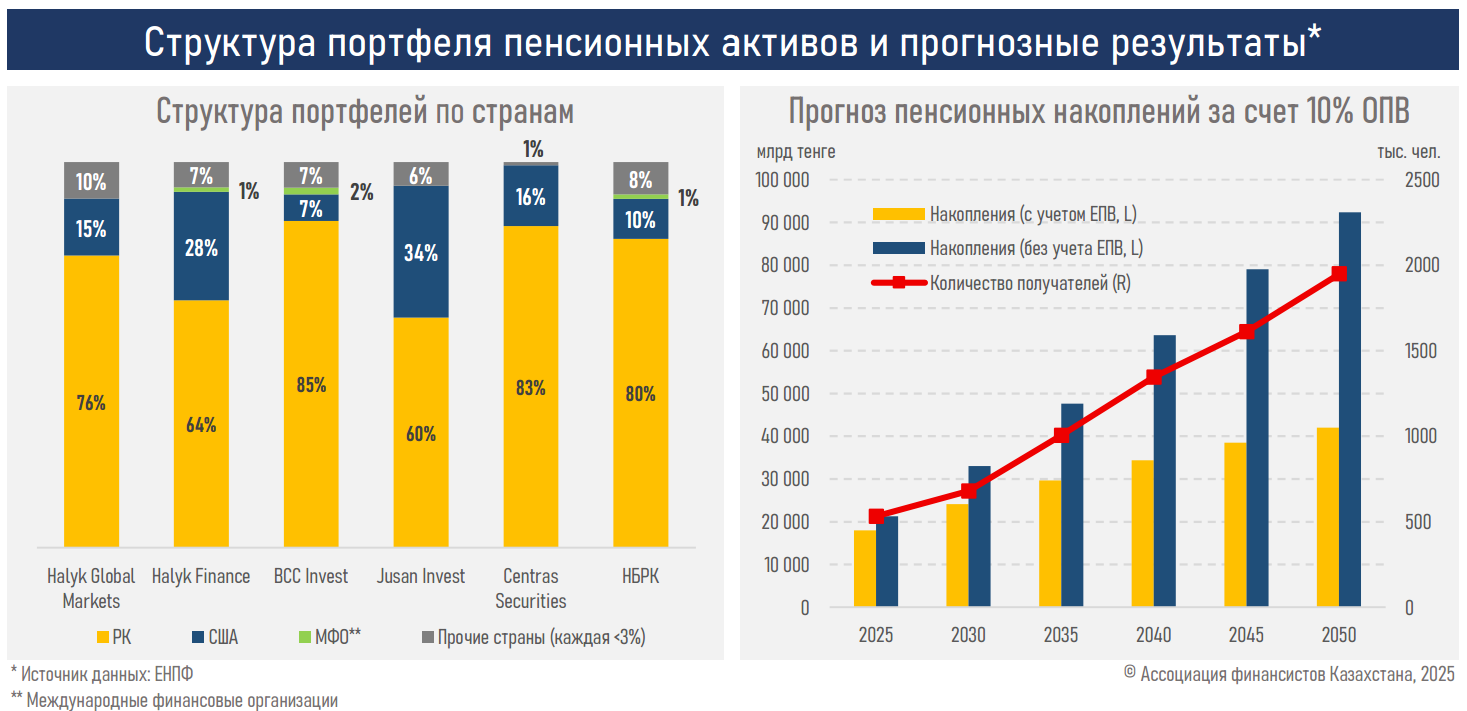

Преобладание умеренно консервативного подхода в управлении пенсионными активами, высокая доля ГЦБ и ограниченная валютная диверсификация снижают их волатильность, но ограничивают потенциал доходности. С учетом разницы в инвестдоходе крайне важным является предоставление широких возможностей вкладчикам и УИП в процессе управления пенсионными активами.

Помимо задачи по формированию достойной пенсии для граждан, стабильно осуществляющих взносы (стандарт ООН — коэффициент замещения дохода в пенсии ≥ 40%), остаются нерешенными более глубокие системные проблемы. В частности, это отсутствие пенсионных отчислений у около 2 млн формально занятых граждан и 450 тыс. безработных. На фоне постепенного исчерпания солидарной системы (~ к 2040 году) эти пробелы могут трансформироваться в масштабный социальный вызов. В условиях ускоряющихся демографических изменений и старения населения (по прогнозам, доля людей в возрасте 65 лет и старше вырастет с текущих 8,9% до 11,6% к 2050 году) приоритетом становится не только рост накоплений, но и полноценный охват всех слоев населения.

Читайте по теме:

Инфляция продолжает "съедать" пенсии казахстанцев