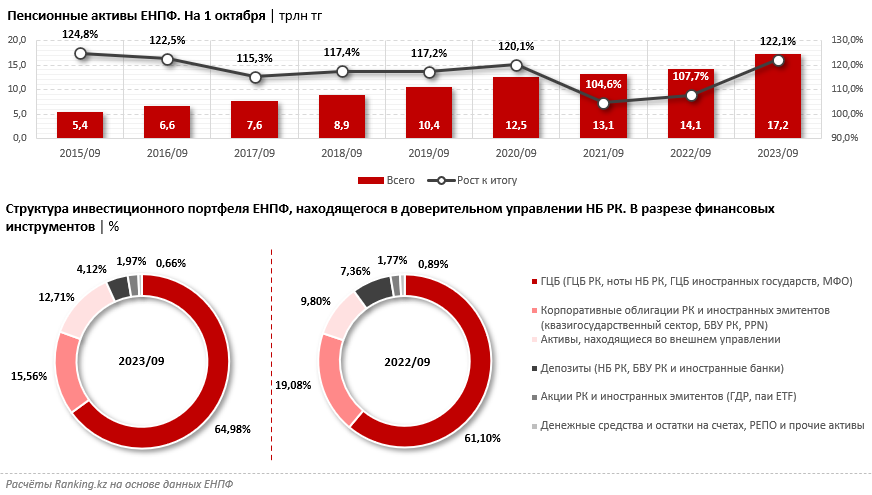

По состоянию на 1 октября текущего года общий объем пенсионных активов превысил 17,2 трлн тенге — на 22,1% больше по сравнению с аналогичным периодом прошлого года. При этом пенсионные активы ЕНПФ, находящиеся в доверительном управлении НБ РК, составили 99,9%, передает inbusiness.kz со ссылкой на Ranking.kz.

Для сохранности пенсионных активов и получения доходности Национальный банк РК постоянно диверсифицирует инвестиционный портфель. То есть активы не инвестируются в одни и те же финансовые инструменты в определенном объеме, а регулярно перераспределяются с учетом ситуации.

Так, к примеру, доля государственных ценных бумаг (ГЦБ*) в общем объеме инвестиционного портфеля ЕНПФ, находящегося в доверительном управлении НБ РК, за год увеличилась с 61,10% до 64,98%(из них ГЦБ РК — 47,18%), доля активов, находящихся во внешнем управлении, выросла с 9,8% до 12,71%, в то время как доля корпоративных облигаций РК и иностранных эмитентов, наоборот, сократилась с 19,08% до 15,56%, а доля депозитов уменьшилась с 7,36% до 4,12%.

Кроме того, диверсификация портфеля проводится и по валюте инвестирования. На конец сентября 2023 года инвестиционный портфель финансовых инструментов в разрезе валют выглядел следующим образом:

- национальная валюта — 68,17% (годом ранее — 70,17%);

- доллары США — 31,8% (годом ранее — 29,75%);

- другие валюты — 0,03% (годом ранее — 0,08%).

* с учётом ГЦБ РК, нот НБ РК, ГЦБ иностранных государств и МФО

Подобная инвестиционная стратегия, основанная на периодическом изменении портфеля, приводит к положительным результатам. За девять месяцев текущего года в результате инвестиционной деятельности, а также вследствие волатильности курсов иностранных валют и изменения рыночной стоимости финансовых инструментов размер чистого инвестиционного дохода достиг 1,4 трлн тенге — на 91,1% больше, чем в соответствующем периоде прошлого года.

Структура полученного дохода выглядит следующим образом:

- доходы в виде вознаграждения по ценным бумагам, в том числе по размещенным вкладам и операциям "обратное РЕПО" и от рыночной переоценки ценных бумаг — 1,1 трлн тенге;

- доходы по активам, находящимся во внешнем управлении — 239,9 млрд тенге;

- доходы от переоценки иностранной валюты — 89 млрд тенге;

- прочие доходы — 3,9 млрд тенге.

В целом доходность пенсионных активов ЕНПФ, распределенная на счета вкладчиков за девять месяцев текущего года, составила 8,9%, при инфляции в размере 7,2%. При этом за последние 12 месяцев (с октября 2022-го по сентябрь 2023 года) доходность и вовсе составила 10,14%.

Стоит отметить, что с аналитической точки зрения пенсионные накопления — это долгосрочные инвестиции, и анализировать размер инвестиционного дохода целесообразно за период не менее года. Краткосрочные (еженедельные, ежемесячные и т. д.) данные не являются показательными, так как зависят от постоянных изменений рыночной конъюнктуры.

Так, к примеру, инвестиционная доходность с момента основания накопительной пенсионной системы — с 1998 года до 1 октября 2023-го — нарастающим итогом составила 806,3%, при инфляции за весь период в размере 734,08%. Тем временем чистый инвестиционный доход, полученный с 1 апреля 2014 года (периода завершения объединения пенсионных активов в ЕНПФ) до 1 октября 2023-го составил около 8,3 трлн тг. Доля накопленного чистого инвестиционного дохода в общем объёме пенсионных накоплений с учётом осуществлённых выплат составила 37,7%, что демонстрирует существенную роль инвестиционной деятельности в структуре накоплений граждан.

Стоит отметить, что подобные положительные результаты инвестиционной деятельности по пенсионным активам ЕНПФ происходили в период беспрецедентной геополитической напряжённости, турбулентной экономической ситуации и ужесточения денежно-кредитной политики. Кроме того, положение Казахстана в этом вопросе, по сравнению с другими странами, является более благоприятным и впечатляющим.

Так, к примеру, Государственный пенсионный фонд Норвегии (GPFG), крупнейший в мире суверенный фонд, отчитался о крупном убытке в размере 34 млрд долларов.

В целом, согласно исследованию Thinking Ahead Institute (TAI WTW), охватывающему 22 пенсионных рынка (P22), совокупный размер пенсионных активов обозреваемых стран по итогам 2022 года сократился на 15,4% за год, до 47,9 трлн долларов. Сразу 17 из 22 стран — как и развитые, так и развивающиеся — оказались в минусе.

Что касается уровня доходности, ситуация следующая: по итогам второго квартала 2023 года доходность по пенсионным активам в США составила 4,1%, в Канаде — 1,3%, в Еврозоне — 1,2%, в Швейцарии — 1,7%, в Великобритании — сразу минус 6,3%.

Напомним также, что в Казахстане действует уникальная гарантия сохранности обязательных пенсионных взносов с учетом уровня инфляции. В случаях снижения доходности в отдельном периоде, повлиявшего на накопленную доходность вкладчика при наступлении права на выплаты, компенсация разницы гарантирована государством.

Читайте по теме:

Читайте по теме:

Лишь 583 казахстанца за месяц перевели свои пенсионные накопления частным управляющим