Аналитический центр Ассоциации финансистов Казахстана (АФК) представил обзор бюджетного баланса РК за 2024 год, передает inbusiness.kz.

Ключевые тенденции периода

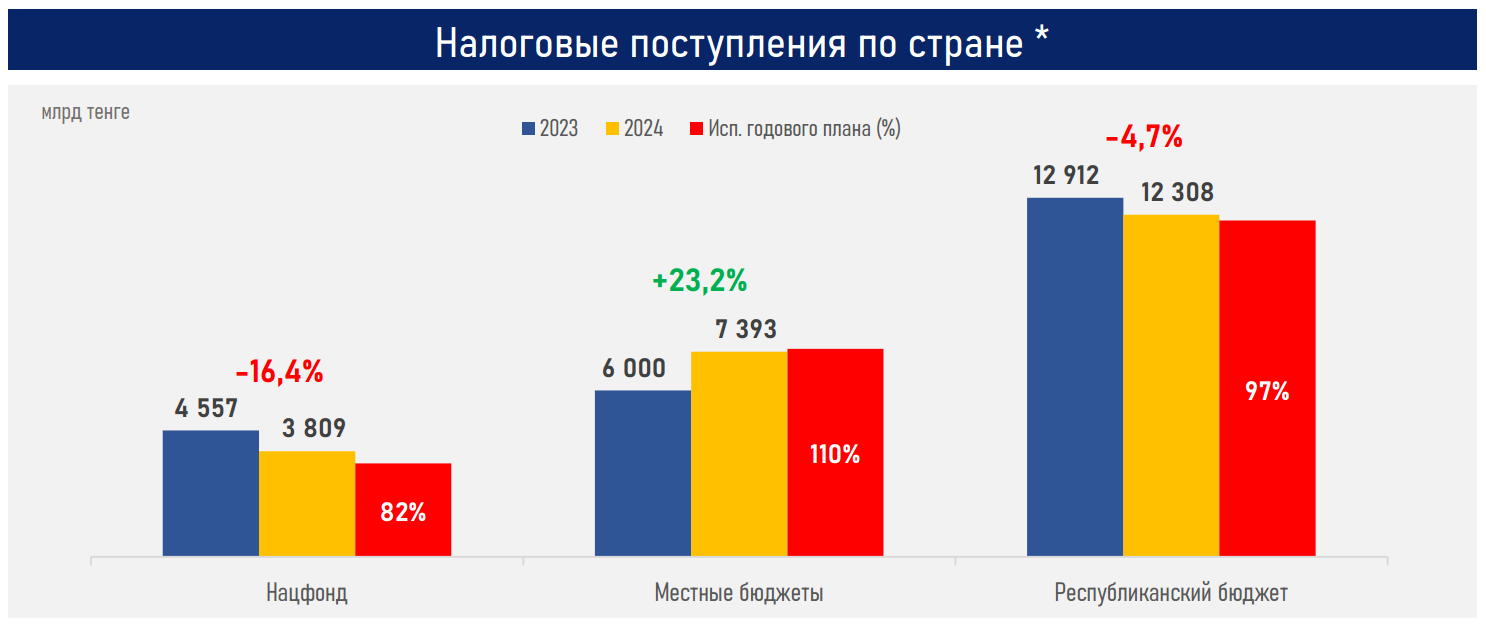

- Несмотря на рост экономики (+4,8%), общие налоговые сборы по стране, включая поступления в Нацфонд (НФ), местные бюджеты (МБ) и республиканский бюджет (РБ), по итогам 2024 года практически не изменились, составив 23,5 трлн тенге (+0,2%, или 40 млрд тенге).

- Однако в разрезе отдельных сегментов ситуация иная (см. ниже). Поступления налогов снизились в НФ (-16%, или 748 млрд тенге) и РБ (-5%, или 605 млрд тенге), но выросли в МБ (+23%, или 1,4 трлн тенге), что балансировало общие сборы.

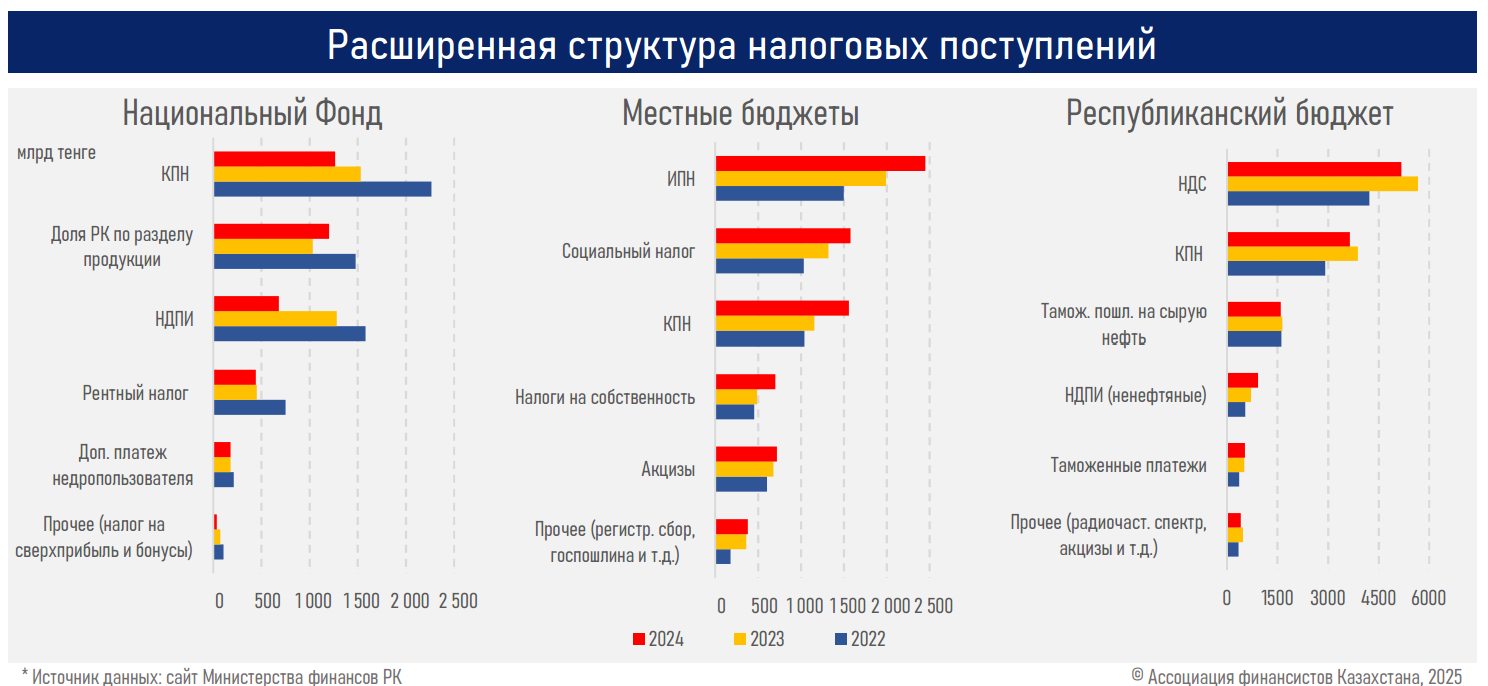

- В НФ ключевое падение отмечается по КПН (-267 млрд тенге) и НДПИ (-602 млрд тенге) на фоне более низких цен на нефть, снижения ее добычи и экспорта.

- В РБ — по КПН (-236 млрд тенге) и НДС (-495 млрд тенге) на фоне уменьшения доходов ряда крупных предприятий, более низких цен на экспортные металлы, снижения объемов облагаемого экспорта нефти (-4%) и импорта (-4,4%), но больших объемов возврата НДС (1,2 трлн за 2024 год против 430 млрд тенге за 2023 год).

- В МБ наибольший прирост обеспечили соцналог (+258 млрд тенге), КПН от МСБ (+404 млрд тенге) и ИПН (+459 млрд тенге) на фоне повышения номинальной зарплаты (+11,3%) и роста количества субъектов (+10 тыс.) и доходов МСБ (н-р, валовая прибыль у малых предприятий выросла на 20% за 9М24).

- При этом поддержку доходной части РБ в прошлом году оказали неналоговые поступления (1,2 трлн тенге, в основном выплаты по дивидендам на госпакеты акций) и высокие трансферты из НФ (5,6 трлн тенге). Таким образом, общие доходы выросли до 19,6 трлн тенге (+3,1%, или 586 млрд тенге), где на налоги приходится лишь 63%.

- При суммарных средствах НФ в 33,1 трлн тенге изъятия на 5,6 трлн тенге составили 17% от его активов, серьезно ограничивая их рост. Потенциальное ограничение целевых трансфертов из НФ (не выше 30% от гарантированного транша в 2 трлн тенге) позволит изымать порядка 2,6 трлн тенге.

- Помимо дальнейших ограничений на изъятия для укрепления роли НФ в экономической стабильности страны, необходимо следование 24 фундаментальным "Принципам Сантьяго", выступающим эталоном прозрачности и эффективности управления суверенными фондами. Особую значимость приобретают принципы, регламентирующие полноту и доступность раскрываемой информации (принципы 11, 17 и 23), обязательное проведение независимого аудита (принцип 12), а также стратегическую адаптацию передового мирового опыта в сфере инвеступравления (н-р, у норвежского нацфонда доля в акциях (70%) существенно превышает долю облигаций (27%)), вопроса аллокации доли для цифровых активов.

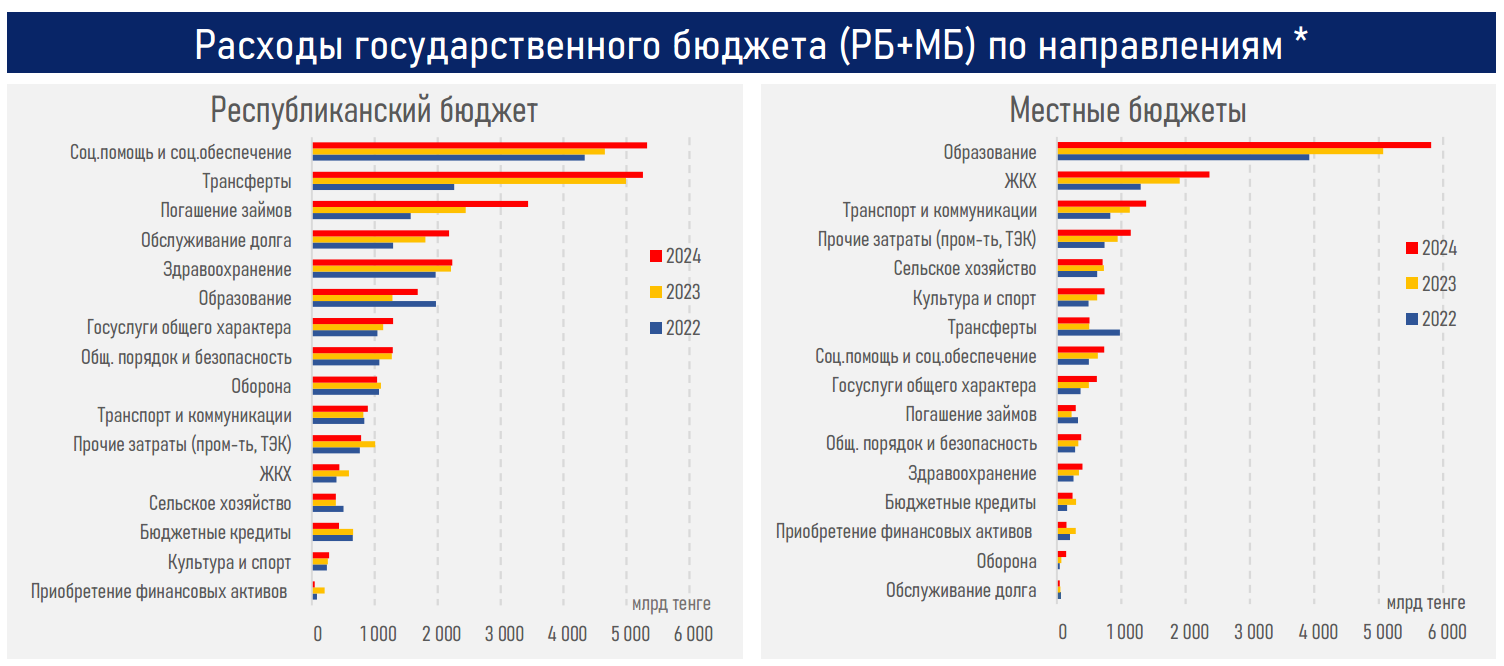

- Если налоговые сборы по стране сохранились на одном уровне, то расходы (РБ+МБ) продолжили устойчивый рост: расходы ГБ выросли на 13,4%, или 4,1 трлн тенге, до 34,7 трлн тенге, превышая доходную часть на 24%, или 7,6 трлн тенге (динамика расходов РБ и МБ по направлениям см. ниже).

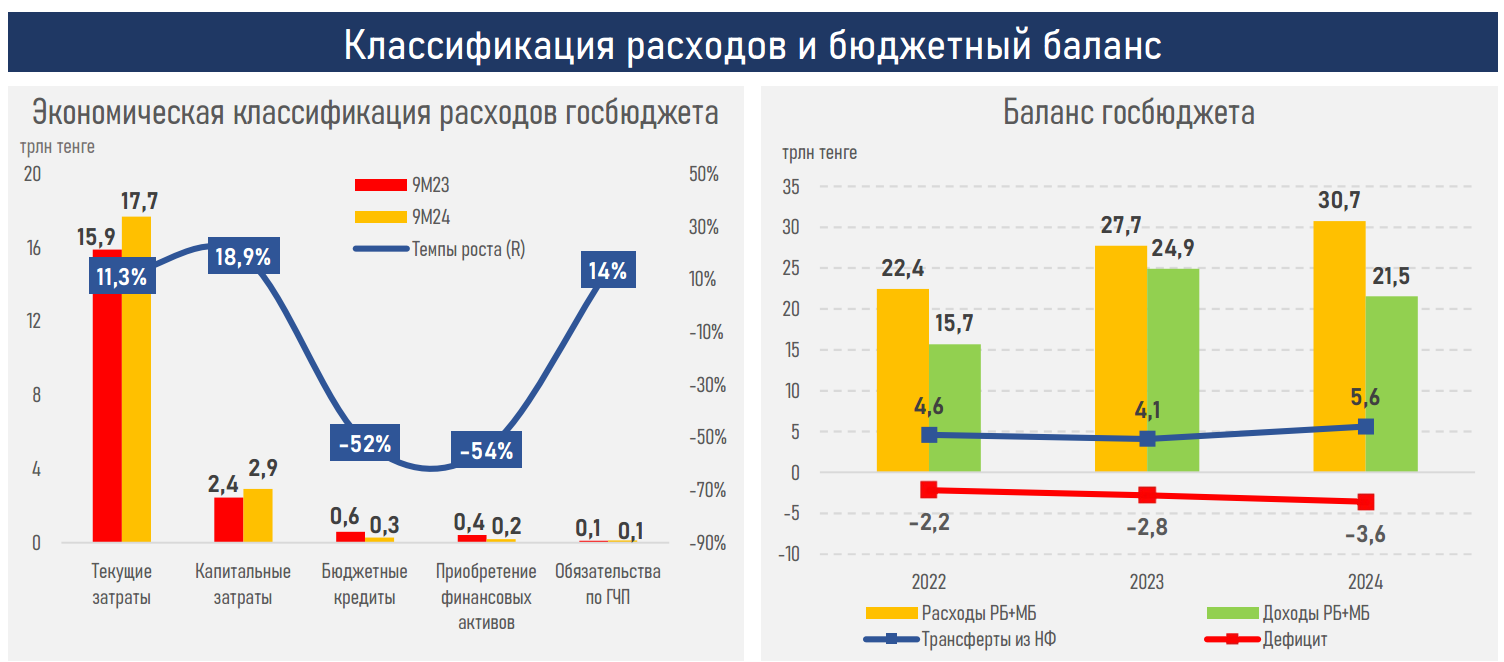

- В структуре расходов по-прежнему преобладают текущие затраты (85%, см. ниже). Ситуация может измениться в связи с намерением правительства направить дополнительные налоговые сборы на развитие.

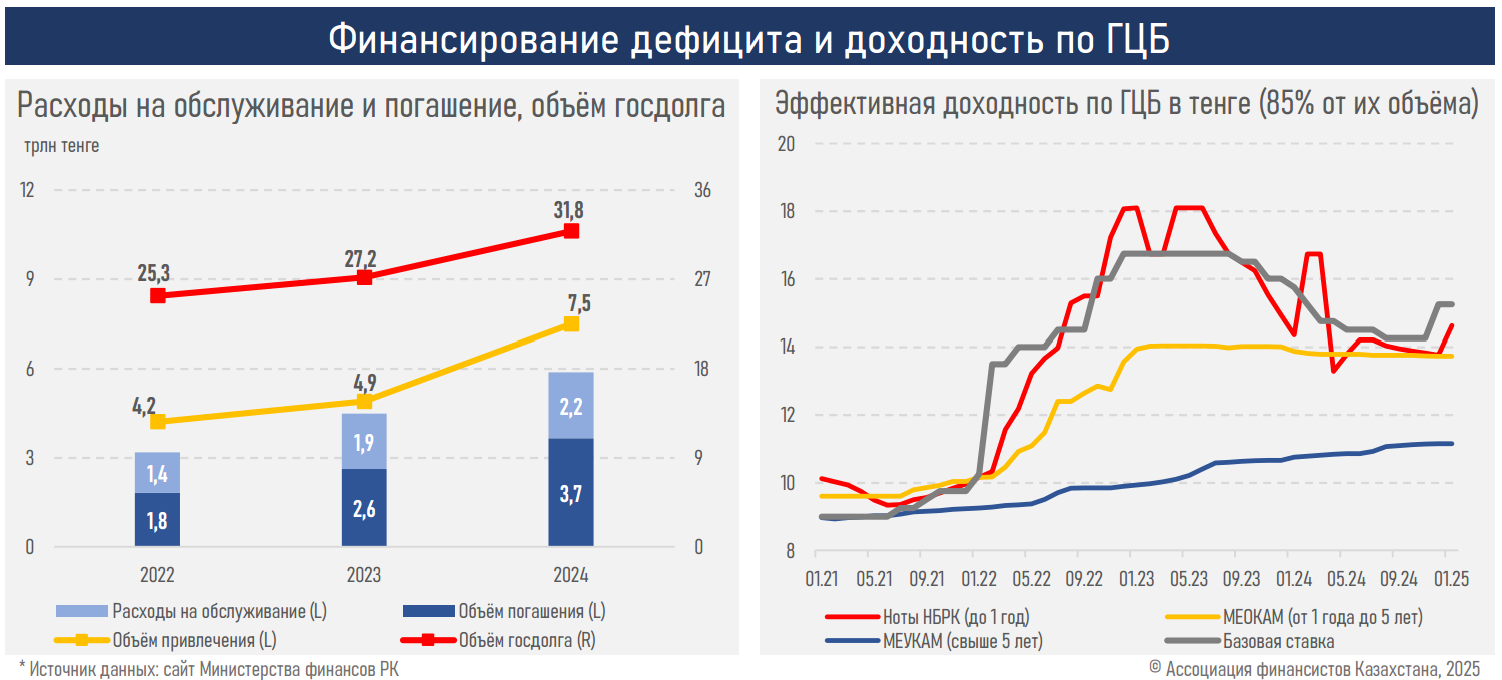

- На фоне высокого темпа привлечения госдолга (7,5 трлн тенге) растут как расходы на его обслуживание и погашение (с 4,4 до 5,9 трлн), так и его общий объем (с 27,2 до 31,8 трлн тенге).

- При этом три четверти от объема размещения ГЦБ в 2024 году пришлись на внутренний рынок, снижая потенциальные валютные риски. Но планируемые изменения в налогообложении доходов от вложений в ГЦБ могут иметь серьезные последствия для их привлекательности для локальных институциональных инвесторов и возможности минфина размещать крупные объемы внутреннего долга (без увеличения премии).

Резюме

В 2024 году дефицит госбюджета страны значительно расширился, увеличившись почти на 30%, и достиг 3,6 трлн тенге (по сравнению с 2,8 трлн тенге в 2023 году). Основной причиной стало опережающее увеличение госрасходов на фоне недостаточного роста налоговых и неналоговых поступлений.

Стабилизацию госфинансов продолжили обеспечивать трансферты из Нацфонда, объем которых увеличился до 5,6 трлн тенге (4,1 трлн тенге в 2023 году), а также значительное привлечение заемных средств, составившее 7,5 трлн тенге (5,5 трлн тенге годом ранее).

В то же время благоприятная конъюнктура на финансовых рынках – рост акций, облигаций, а также цен на золото – привела к существенному увеличению инвестдохода Нацфонда, который достиг 5,0 трлн тенге (против 1,8 трлн тенге годом ранее). В сочетании с налоговыми поступлениями в фонд (3,8 трлн тенге) это позволило его активам вырасти с 29,9 трлн тенге до 33,1 трлн тенге (+11%, или 3,2 трлн тенге). К ВВП они теперь составляют 24,7% против 25,0% годом ранее.

В расходах госбюджета основной прирост пришелся на обслуживание и погашение займов (+1,4 трлн тенге) на фоне увеличения объёма долга и высоких процентных ставок. Соответственно, доля этой статьи в расходах возросла до 16,9% с 12,9% ранее.

Высокие планируемые объемы привлечения (₸6,9 тенге только на внутреннем рынке) и погашения (в текущем году предстоит также погасить 2,5 млрд долларов еврооблигаций) выведут данную статью в лидерство не только по темпам прироста, но и доле в расходах (сейчас лидерство за образованием – 19,3%). А планы по налогообложению доходов от владения ГЦБ могут привести к еще более высоким расходам (рост премии для компенсации налогов).

"Между тем задача по доведению активов Нацфонда до отметки 100 млрд долларов к 2029 году и длительный бюджетный дефицит привели к необходимости принятия срочных и безотлагательных мер по улучшению бюджетного баланса. Обсуждаемые меры по реформированию налоговой системы должны, в том числе, включать оценку эффективности ее расходов, сворачивание неэффективных стимулов и улучшение бюджетной дисциплины для стабилизации инфляции и курса. Напомним, по расчетам НБРК, рост бюджетных расходов в среднем на 1% в текущем месяце приведет к росту импорта суммарно на 1,42% за 5 месяцев вследствие влияния мультипликативного эффекта госрасходов на общие расходы субъектов экономики. Соответственно, важно, чтобы темп роста расходов бюджета был не выше 8% в соответствии с бюджетными правилами (не превышал среднее значение ВВП за 10 лет в 3% с учетом цели по инфляции 5%", – говорится в сообщении.

Читайте по теме:

Еще 2 тлрн тенге из Нацфонда пойдут на покрытие дефицита бюджета