После стремительного локального пике, начавшегося 8 июня и завершившегося в "ведьмину пятницу" падением до уровней начала ноября 2020 года, все основные индексы продемонстрировали неплохой отскок. Причем для американских рынков минувшая неделя была сокращенной по причине празднования 20 июня Дня освобождения от рабства.

Как отметил стратег JPMorgan Chase Марко Коланович бизнес-изданию Markets Insider, инвесторы могут готовиться к высокой доходности на фондовом рынке во второй половине 2022 года, поскольку экономика США избегает рецессии.

Уверенность банка исходит из того, что годовой уровень инфляции сократится наполовину во второй половине года, до 4,2% с 9,4%. Это позволит центральным банкам изменить курс и избежать экономического спада.

Такое резкое снижение может быть вызвано только прекращением огня между Россией и Украиной, которого JPMorgan ожидает во второй половине года, когда экономические издержки войны станут полностью осознанными для многих стран, включая Россию.

JPMorgan не только не ожидает экономического спада в ближайшее время, но и ожидает повторного ускорения глобального экономического роста, говорится в записке.

"Хотя вероятность рецессии значительно увеличилась, мы не рассматриваем ее как базовый сценарий в течение следующих 12 месяцев. На самом деле мы видим ускорение глобального роста с 1,3% в первой половине этого года до 3,1% во второй половине", – сказал Марко Коланович.

По мнению стратега, большая часть этого роста будет обеспечена Китаем, чья экономика может вырасти на целых 7,5% во второй половине года, если блокировка не возобновится. По словам банка, этот сильный рост коснется и других стран с формирующимся рынком.

Мнение JPMorgan о том, что никакой рецессии не произойдет, сильно отличается от того, что говорит большинство банков Wall Street. В последние недели Deutsche Bank, Citi и Wells Fargo оценили вероятность рецессии примерно в 50%.

Доводы в пользу высокой доходности фондового рынка в оставшуюся часть года зависят от предотвращения рецессии и усугубляются тем фактом, что многие классы активов торгуются на 60-80% ниже своих максимумов, по сути, в условиях глубокого и продолжительного экономического спада, считает Коланович. Вдобавок ко всему, настроения инвесторов и позиционирование находятся на многолетних минимумах.

"Таким образом, дело не в том, что мы думаем, что мир и экономика в отличной форме, а просто в том, что средний инвестор ожидает экономической катастрофы. И, если это не произойдет, классы рискованных активов могут восстановить большую часть своих потерь в первом полугодии". – заключил Марко Коланович.

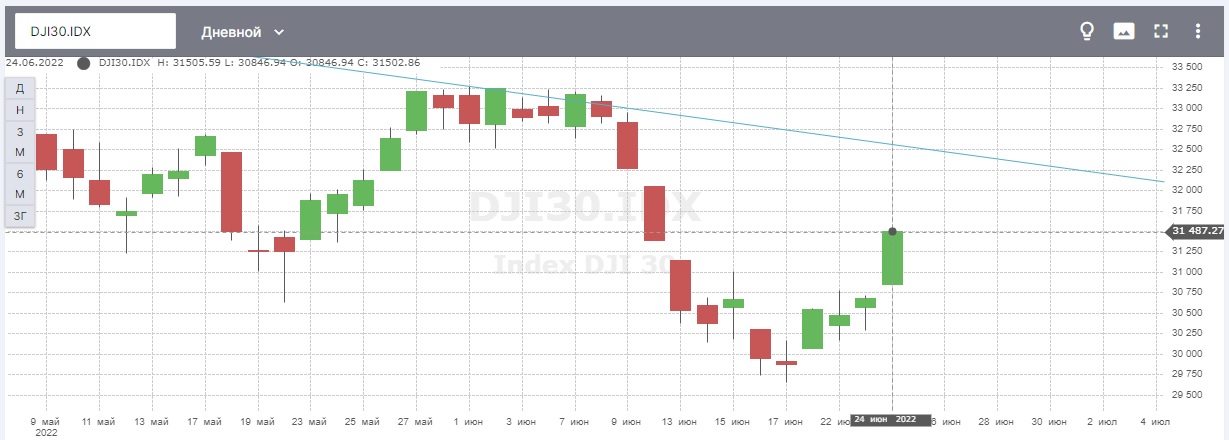

Все четыре дня американские рынки только в зеленой зоне. Dow Jones набрал 5,44% (закрытие 17.06.22/закрытие 24.06.22), поднявшись с 29877,27 до 31502,86 пункта.

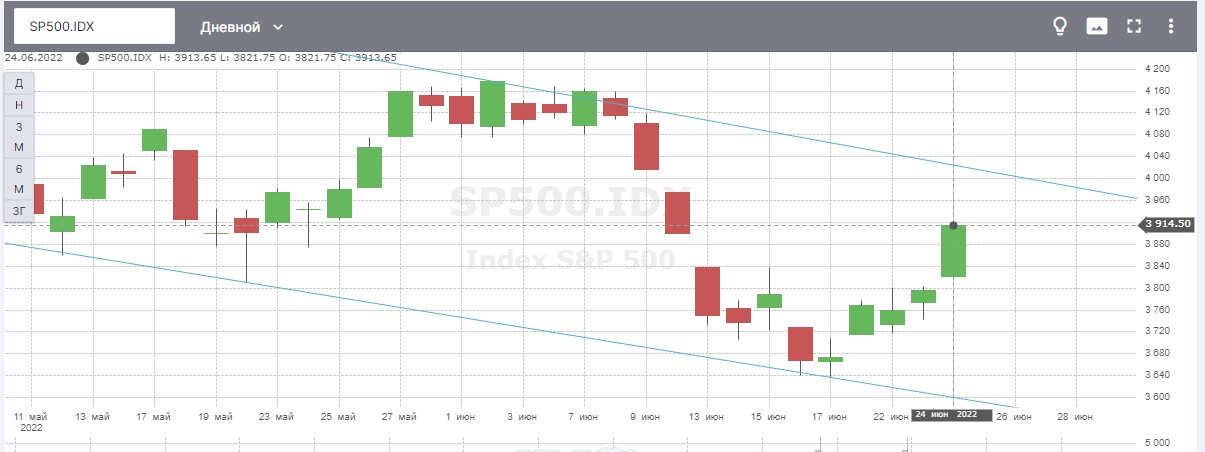

S&P 500 подрос на 6,53% с 3673,6 до 3913,65 пункта

Больше всего подорожал Nasdaq Composite – на 7,52%, перешагнув психологическую отметку 12000. Технологический индекс вырос с 11261,71 до 12108,80 пункта.

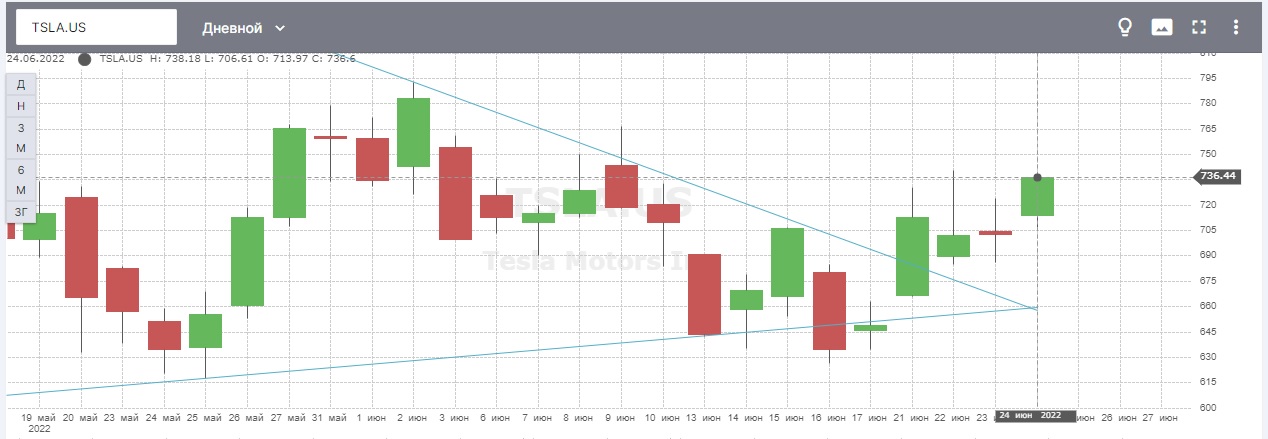

Главный возмутитель спокойствия в технологическом секторе Tesla, которая на позапрошлой неделе тянула рынок вниз, за минувшие четыре торговых дня взлетела на 13,53% с $648,8 до $736,6 за акцию

Стоит напомнить слова известного инвестора Кевина О’Лири, что экономика США намного сильнее, чем думают люди, и пока нет никаких доказательств надвигающегося замедления или рецессии.

"Нет данных, нет доказательств, нет цифр, у потребителя пока нет склонности к замедлению", — сказал он.

Семён Данилов