Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор рынка ценных бумаг Казахстана за 9 месяцев 2023 года, передает inbusiness.kz.

Ключевые тенденции периода:

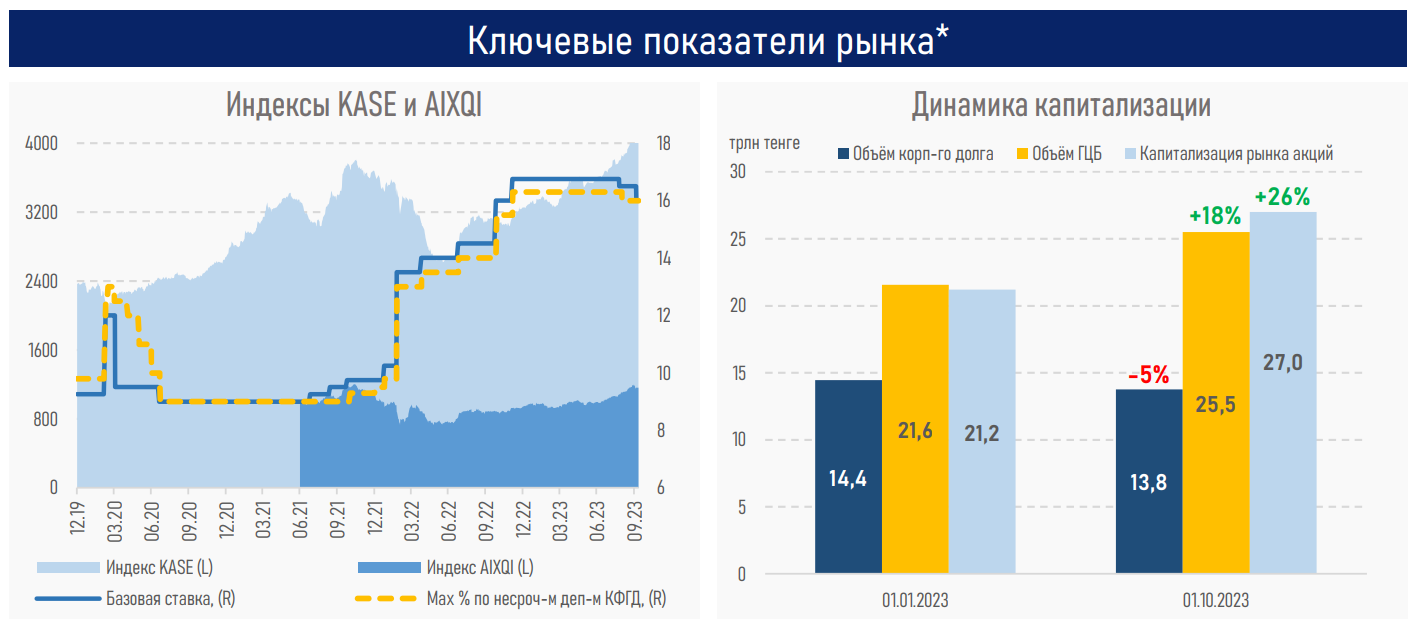

- Восстановительный рост локальных индексов в текущем году существенно опережает зарубежные площадки. По итогам января-сентября текущего года индекс KASE вырос на 26,2%, AIXQI – на 27,6%. Для сравнения, за аналогичный период Shanghai Composite прибавил 0,6%, STOXX Europe 600 — 5,2%, S&P 500 — 11,7%, Nikkei — 22,1%.

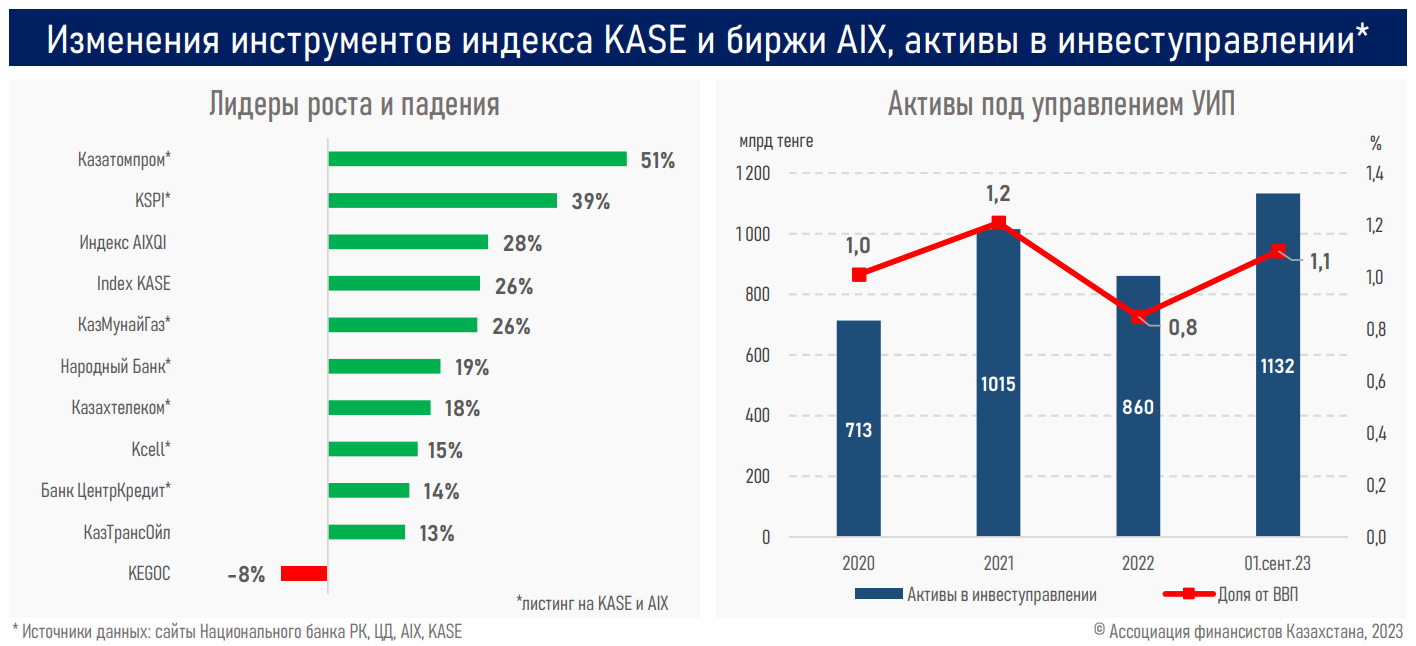

- Наибольшим спросом у локальных инвесторов в отчетном периоде пользовались акции "Казатомпрома" (+51,5%), Kaspi (+39,5%) и КМГ (+25,8%). Спрос поддерживался увеличением выручки и крупными выплатами дивидендов, а также дефицитом сырья на рынках нефти и урана.

- Суммарный объем торгов индексными акциями (KASE + AIX) составил 223 млрд тенге, где превалирующую долю в 73% занимают акции КМГ (162 млрд тенге). Далее следуют долевые инструменты Народного банка (7%, или 16 млрд тенге) и "Казатомпрома" (6%, или 14 млрд тенге).

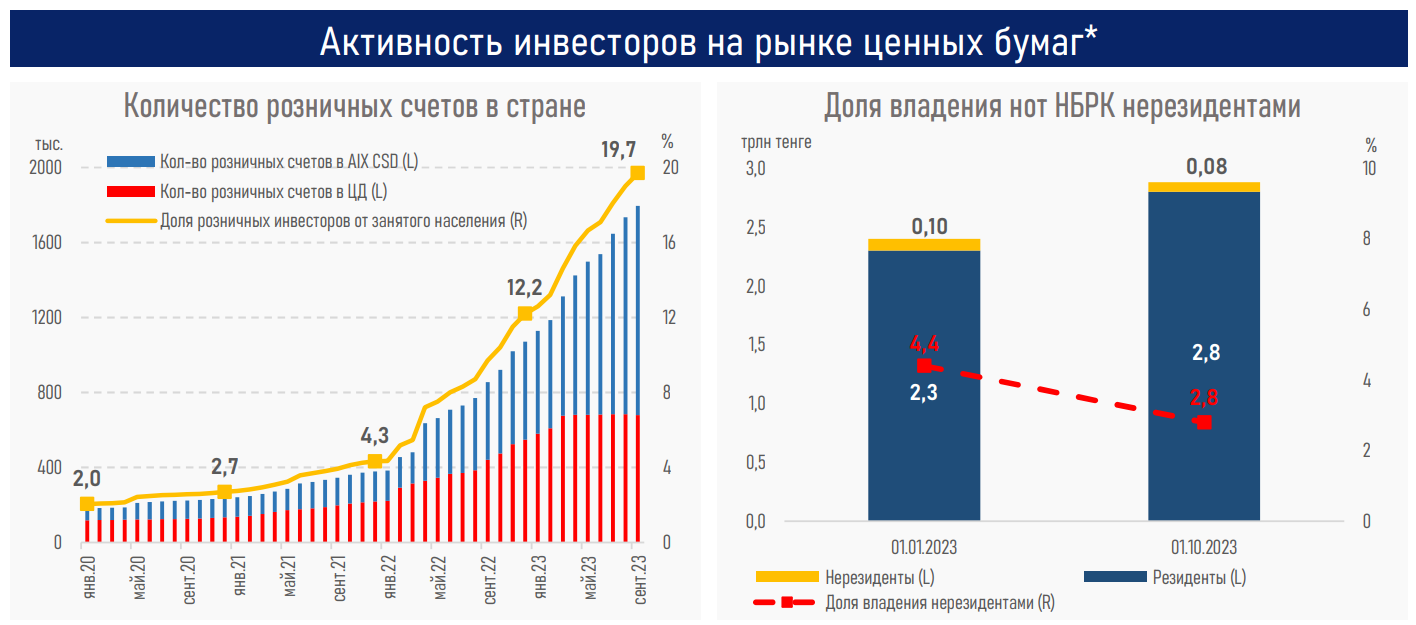

- Розничная инвесторская база росла быстрее на AIX (+593 тыс.), чем на KASE (+132 тыс.). Напомним, что на фоне сложной геополитической ситуации ряд компаний провели редомициляцию и листинг на МФЦА (Ozon, Polymetal, Fix Price).

- На фоне восстановления фондового рынка и высокого интереса розничных инвесторов суммарные активы под управлением инвесткомпаний выросли с начала года на 272 млрд тенге, или 31,6%, и составили 1,1 трлн тенге.

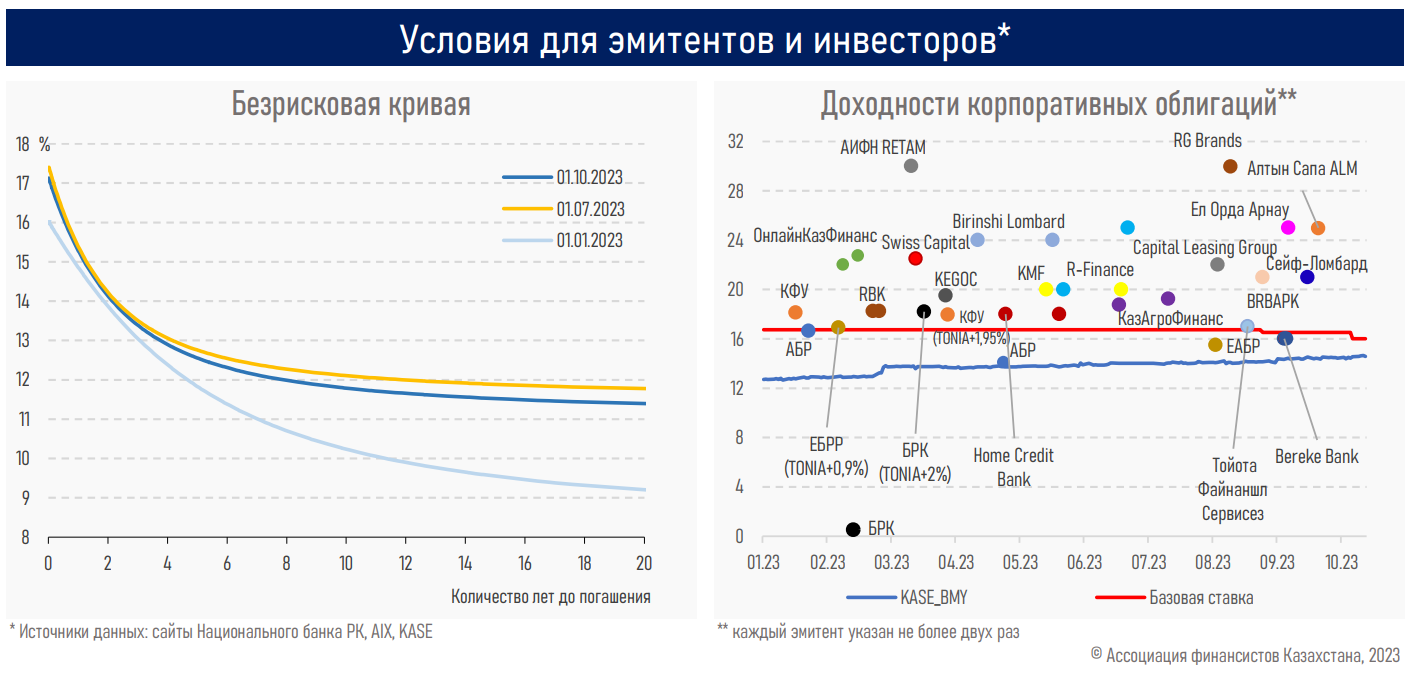

- После старта нормализации денежно-кредитных условий (в августе текущего года) доходности ГЦБ снизились на 10-30 пунктов на коротком конце и на 30-40 пунктов на ее длинном конце. При этом безрисковая кривая сохраняет обратную форму (более высокая доходность на коротком конце, убывающая по мере увеличения срока погашения бумаг, см. ниже).

- Несмотря на более жесткие финансовые условия, объемы размещения на первичном рынке ГЦБ (+66%) и корпоративных облигаций (+196%) заметно возросли для (1) финансирования дефицита бюджета и (2) на фоне высокой активности отдельных представителей квазигоссектора, МФО, БВУ (см. ниже).

- Планируемые изменения в налогообложении доходов от вложений в ГЦБ могут соответствующим образом влиять на их привлекательность для локальных институциональных инвесторов и возможности минфина размещать внутренний долг.

Резюме

На фоне растущего локального аппетита к риску фондовый рынок страны ускоренно восстанавливается при поддержке сильных финансовых результатов компаний и увеличения дивидендных выплат, высокого роста розничной инвесторской базы, а также старта цикла снижения процентных ставок.

На этом фоне суммарные активы под управлением инвесткомпаний выросли с начала года на 272 млрд тенге и составили 1,1 трлн тенге. В доле от ВВП эта сумма составила 1,1% против 0,8% на начало года. Потенциал для дальнейшего роста сохраняется значительным.

Последние изменения в законодательстве (c 1 июля казахстанцы могут передавать до 50% от суммы своих пенсионных накоплений частным управляющим инвестиционным компаниям) могут послужить фактором дополнительного притока ликвидности на фондовый рынок (активы под управлением УИП выросли с июля текущего года на 46%, с 8,7 млрд до 12,7 млрд тенге).

Между тем планируемые изменения в налогообложении доходов от вложений в ГЦБ могут иметь серьезные последствия для их привлекательности для локальных институциональных инвесторов и возможности минфина размещать внутренний долг. Это, в свою очередь, может вынудить минфин замещать внутренний долг привлечением внешнего долга и увеличением трансфертов из Нацфонда. Напомним, что в 2024-2025 годах ведомству предстоит погасить крупные объемы еврооблигаций.

Вместе с тем актуальные поручения главы государства по проведению народных IPO компаний ФНБ "Самрук-Казына" (например, Air Astana, Qazaq Gaz) и проработке вопроса объединения потенциала двух бирж под единым управлением могут поддержать разнообразие отраслевой структуры рынка, снизить его высокую концентрацию, повысить его ликвидность и привлекательность, а также реализовать весь потенциал от синергии между двумя биржами.

Читайте по теме:

Негатив на рынке долга стал просачиваться в акции