Минувшую пятницу фондовые рынки США завершили в плюсе от +0,17% до +0,90%. Европейские и азиатские рынки в основном снизились, сообщает inbusiness.kz.

Федеральная резервная система добилась заметного снижения темпов роста потребительских цен в США, однако цель по инфляции пока не достигнута, заявил президент Федерального резервного банка Нью-Йорка Джон Уильямс.

"Инфляция в данный момент находится около 2,5%, и можно говорить о существенном прогрессе в ее замедлении. Однако нам по-прежнему предстоит пройти определенный путь, чтобы достичь цели 2%-ной инфляции на постоянной основе, – сказал Уильямс в ходе мероприятия Резервного банка Индии в Мумбае в пятницу. – Мы полны решимости довести свою работу до конца".

Ранее на этой неделе Уильямс выразил уверенность в том, что ФРС движется к достижению цели по инфляции.

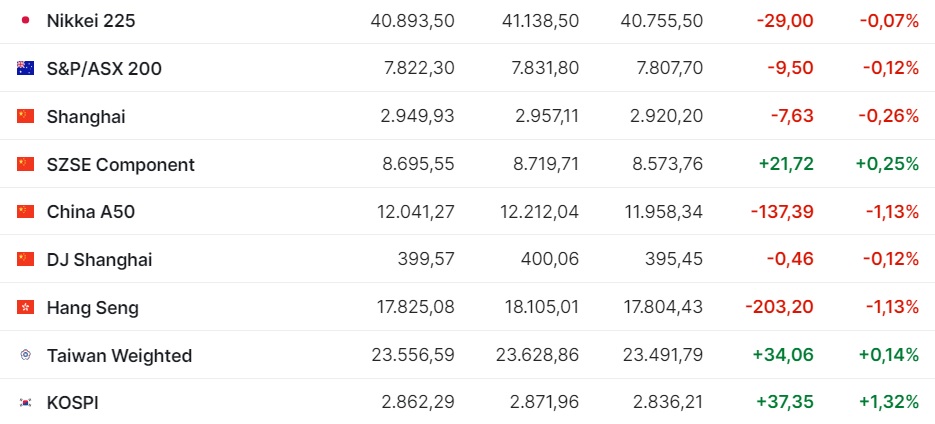

Фондовые индексы крупнейших стран Азиатско-Тихоокеанского региона снизились в пятницу, исключением стал только южнокорейский рынок.

Потребительские расходы в Японии в мае неожиданно снизились на -0,3% относительно предыдущего месяца. Эксперты прогнозировали в среднем повышение на +0,5%, по данным Trading Economics. В годовом выражении показатель упал на -1,8% против ожидавшегося роста на +0,1%.

В число лидеров снижения вошли акции транспортных компаний Nippon Yusen K.K. (-3,4%), Mitsui O.S.K. Lines (-3,6%) и Kawasaki Kisen Kaisha (-2,5%), а также автопроизводителей Honda Motor (-3,2%), Subaru Corp. (-3,2%), Nissan Motor (-2,7%) и чипмейкера Advantest (-2,1%).

Японский Nikkei 225 (JP 225) за день опустился на -29,00 пункта, или на -0,07%. Но за неделю индикатор прыгнул выше отметки 40 000 пунктов, достигнув 40 893,50 пункта (+1336 пунктов, или +3,38%).

Китайский индекс Shanghai Composite уменьшился на -0,26%, или на -7,63 пункта. За неделю индикатор SSEC потерял -17,47 пункта, или -0,59%. Отметка по окончании торгов в пятницу – 2949,93 пункта.

Гонконгский Hang Seng подешевел на -203,20 пункта, или на -1,13%. За неделю индикатор HSI вырос на +102,76 пункта, или на +0,58%.

По информации finmarket.ru, на Гонконгской фондовой бирже сильное падение показали бумаги операторов казино Galaxy Entertainment и Sands China – на -3,3% и -2,8% соответственно. Бумаги China Construction Bank подешевели на -3,3%, автопроизводителей Geely и Li Auto – на -3,1% и -1,9% соответственно, автодилера Zhongsheng Group – на -2,9%.

При этом существенный подъем котировок продемонстрировали акции фармацевтических Hansoh Pharmaceutical Group и Sino Biopharmaceutical, подорожавших на +4,1% и +3,7% соответственно. Акции производителя цветных и драгоценных металлов Zijin Mining Group выросли на +2%.

В понедельник, 8 июля, индексы АТР завершили в минусе от -0,06% до -1,55%. Инвесторы оценивали статданные и новости компаний. Китайский индекс Shanghai Composite (SSEC) снизился на -0,93%, гонконгский Hang Seng (HSI) – на 1,55%. Японский Nikkei 225 (JP 225) за понедельник, 8 июля, потерял -0,06%.

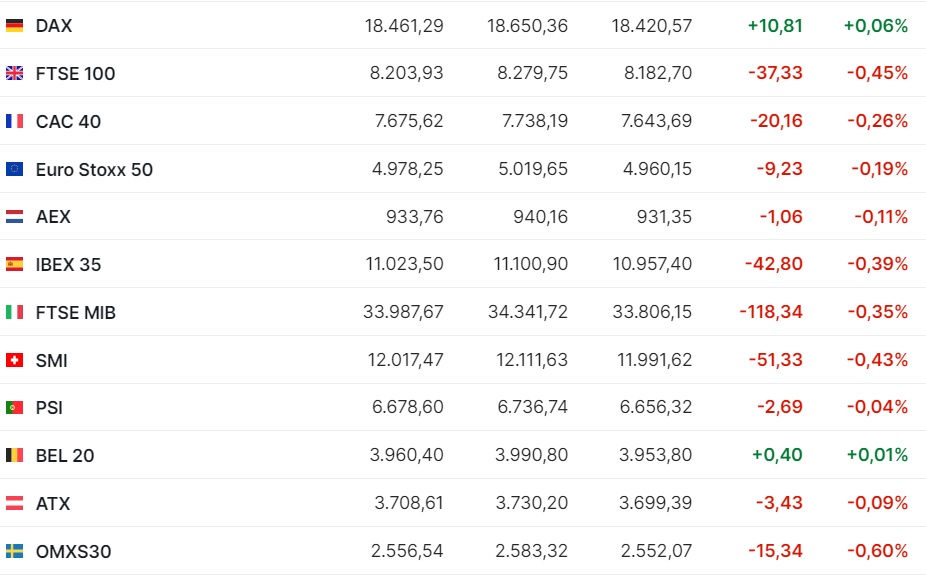

Европейский рынок акций в пятницу, 5 июля, закрылся снижением. В плюсе только германский индикатор, как и неделю назад. Трейдеры оценивали политические новости, а также экономические статданные

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 на закрытие рынка снизился на -0,94 пункта, или на - 0,18%, до 516,6 пункта. За неделю индикатор набрал +5,18 пункта, или +1,01%.

Британский FTSE 100 потерял в минувшую пятницу -37,33 пункта, или -0,45%, на фоне политических изменений в стране. Новым премьер-министром Великобритании в пятницу стал лидер лейбористов Кир Стармер, партия которого одержала убедительную победу на парламентских выборах.

Лейбористы по итогам выборов получили большинство в Палате общин Великобритании, набрав 412 из 650 мест. Консервативной партии, которая находилась у власти около 14 лет, удалось обеспечить себе лишь 121 место.

Британский рынок акций изначально отреагировал на политические события сдержанным ростом, который, однако, растерял к концу сессии.

За неделю индикатор, наоборот, вырос на +39,81 пункта, или на +0,49%.

Германский DAX увеличился на -0,14%, французский CAC 40 потерял- 0,26%, итальянский FTSE MIB – -0,35%, испанский IBEX 35 – -0,39%.

Лишь германский DAX единственный в еврозоне поднялся на +0,13%.

В числе лидеров снижения в Лондоне в пятницу оказались бумаги HSBC Holdings (-2,6%), Intercontinental Hotels (-2,2%), Prudential (-1,6%).

Стоимость бумаг BHP Group опустилась на -1,4%, Rio Tinto – на -1,9%, BP – на -1,7%.

Акции Shell подешевели на -1,3%. Компания сообщила, что спишет до 1 млрд долларов в связи с объявленной ранее приостановкой предприятия по производству биотоплива в Роттердаме.

Котировки бумаг британских застройщиков Persimmon и Barratt Developments выросли на +2,2% и +2,4% соответственно, поскольку лейбористы обещали запустить проекты для строительства порядка 1,5 млн домов в течение пяти лет.

Внимание трейдеров теперь смещается на второй тур парламентских выборов во Франции, который пройдет в это воскресенье, пишет finmarket.ru.

В понедельник, 8 июля, европейские индексы в основном находятся на позитиве

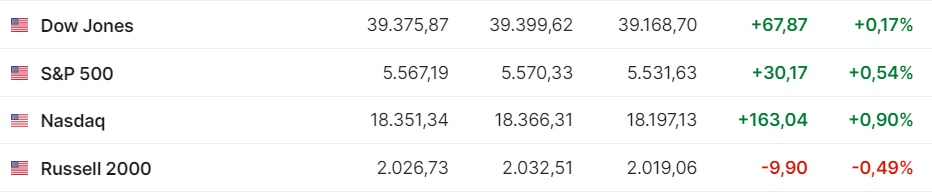

Американские индексы в пятницу, 5 июля, завершили в зеленом секторе.

Выше inbusiness.ks сообщал, что Федрезерв США добился заметного снижения темпов роста потребительских цен, однако цель по инфляции пока не достигнута. Инфляция в данный момент находится около 2,5%. Об этом заявил президент Федерального резервного банка Нью-Йорка Джон Уильямс.

Количество рабочих мест в экономике США в июне увеличилось на 206 тыс., говорится в сообщении министерства труда страны. При этом безработица в Штатах в прошлом месяце поднялась до максимальных с ноября 2021 года 4,1% с майских 4%.

Консенсус-прогноз экспертов, который приводит Trading Economics, предполагал рост числа рабочих мест в США в июне на 190 тыс. и сохранение безработицы на уровне 4%.

Согласно пересмотренным данным, в мае число рабочих мест выросло на 218 тыс., а не на 272 тыс., как сообщалось ранее. Минтруда также пересмотрело статистику за апрель: повышение количества рабочих мест составило 108 тыс., а не 165 тыс. В общей сложности рост числа рабочих мест в апреле и мае был на 111 тыс. меньше, чем сообщалось прежде.

Напомним, ключевой для ФРС показатель инфляции – индекс PCE Core (не учитывает стоимость продуктов питания и энергоресурсов) – в мае вырос на +2,6% в годовом выражении, минимальными темпами с марта 2021 года.

Dow Jones Industrial Average подорожал на +0,17% (+67,87 пункта). За неделю рост составил +257,01 пункта, или +0,66%.

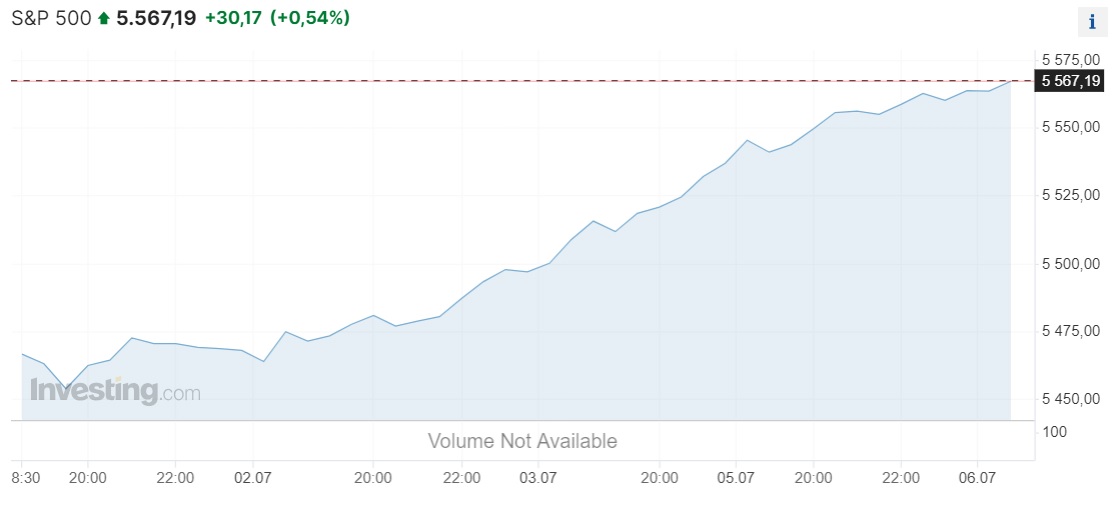

Значение Standard & Poor's 500 увеличилось на +0,54% (+30,17 пункта). За неделю индикатор набрал +106,71 пункта, или +1,95%.

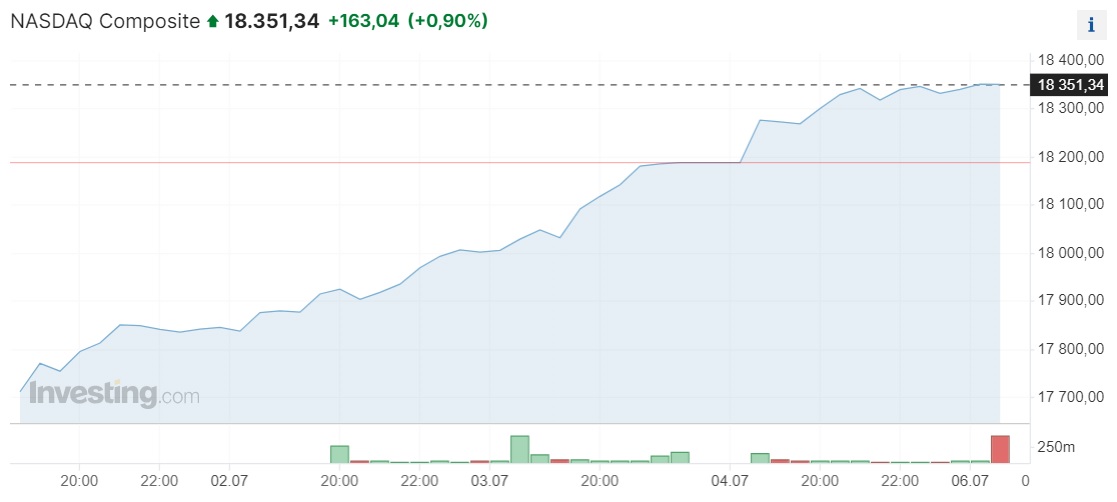

Nasdaq Composite в пятницу набрал больше всех, поднявшись на +0,90% (+163,04 пункта). И за неделю индикатор вырос сильнее остальных американских индексов, подорожав на +3,54%, или на +627,51 пункта. В целом Nasdaq растет пятую неделю подряд.

Американский Центробанк удерживает базовую процентную ставку на уровне 5,25-5,5% годовых. Медианный прогноз руководителей Федрезерва, опубликованный по итогам заседания 11-12 июня, предполагает, что ставка будет уменьшена на 25 базисных пунктов в 2024 году.

Трейдеры ждут двух снижений ставки ФРС в этом году, отмечает Market Watch. Шансы на уменьшение ставки в сентябре оцениваются рынком в 70%.

Протокол июньского заседания Федрезерва показал, что руководителям американского ЦБ необходимы дальнейшие свидетельства замедления инфляции в США, чтобы приступить к смягчению денежно-кредитной политики.

Капитализация Tesla повысилась на +2,1%, Rivian – на +1% после новостей о введении пошлин на импорт китайских электромобилей в Евросоюз.

Бумаги конкурентов из КНР подешевели: XPeng – на -4,8%, Nio – на -5,1%, Li Auto – на -1,3%.

Акции Nvidia Corp. потеряли в цене -1,9% после новостей о том, что глава компании Дженсен Хуан в июне продал пакет на 169 млн долларов.

Оператор крупнейшей в США криптовалютной биржи Coinbase Global сократил рыночную стоимость на -0,6% после падения биткоина до минимума с февраля.

На этих новостях также снизилась цена бумаг покупающей эту криптовалюту MicroStrategy Inc. (-1,6%) и торговой площадки Robinhood Markets (-0,9%).

Напомним, что следующее заседание комитета по операциям на открытом рынке пройдет 30-31 июля, после чего Федрезерв огласит свое решение по ставке. Вероятность того, что она останется на нынешнем уровне 5,25-5,50% составляет 94,8% против 92,8% неделей ранее. Вероятность снижения ставки до 5,00-5,25% составляет 5,2% против 7,2% неделей ранее.

По состоянию на 19:30 понедельника, 8 июля, американские индексы в зеленом секторе.

Читайте по теме:

Денежно-кредитная политика ФРС справляется с задачей замедления инфляции