Почему именно Freedom Finance Global

Freedom Finance Global – это брокер с новыми возможностями, специализирующийся на обслуживании розничных инвесторов. Компания зарегистрирована в Международном финансовом центре "Астана" (МФЦА), имеет лицензию от Astana Financial Services Authority (AFSA, управление финансовых услуг Астаны) и осуществляет деятельность в рамках английского права. Клиенты Freedom Finance Global имеют прямой доступ к биржевым операциям на международных финансовых рынках (NYSE/NASDAQ, London Stock Exchange, HKEX, Frankfurt Stock Exchange), а также к самой популярной и востребованной услуге холдинга – участию в первичных размещениях (IPO), передает inbusiness.kz.

В целом, как сообщили в компании, за период июль-сентябрь 2022 года здесь открыто более 13 тыс. счетов, проведено около 1 млн сделок. Общее количество счетов по состоянию на 1 октября 2022 года составило около 60 тыс., осуществлено более 3,3 млн сделок.

Freedom Finance Global является дочерней организацией международной группы Freedom Holding Corp.

Freedom Holding Corp. – это холдинг, осуществляющий финансовую деятельность, розничные брокерские операции, консультирование по вопросам инвестиций, торговлю ценными бумагами, инвестиционно-банковские и андеррайтинговые услуги через свои дочерние компании. Является профессиональным участником Казахстанской фондовой биржи (KASE), Astana International Exchange (AIX), Республиканской фондовой биржи "Тошкент" (UZSE) и Украинской биржи (UX).

Из года в год холдинг показывает положительную динамику финансовых показателей. Так, по итогам квартала, завершившегося 30 сентября 2022 года, чистая прибыль холдинга составила $27,2 млн.

Преимущества открытия счета через Freedom Finance Global

- онлайн-открытие счета за 10 минут (из документов нужен только паспорт или удостоверение личности);

- мультивалютное инвестирование (можно торговать на биржах в тенге, долларах, евро, рублях, юанях);

- инвест-идеи (можно ознакамливаться с идеями аналитиков компании прямо в приложении и на сайте);

- широкий выбор доступных к приобретению активов (ценных бумаг);

- безопасность сделок (Tradernet позволяет совершать важные операции и сделки только после проверок по |Базе ID, Touch ID или SMS);

- понятный, удобный и многоязычный интерфейс.

Кроме того, компания отменила для своих клиентов брокерскую комиссию на покупку акций "КазМунайГаза" при первичном размещении. Комиссия за дальнейшую продажу акций будет взиматься по тарифу клиента.

Как принять участие в IPO КМГ через Freedom Finance Global

- Открыть счет (можно не выходя из дома на сайте компании, скачав мобильное приложение Tradernet.global, или придя в офисы компании); также можно позвонить по бесплатному номеру 7555 (колл-центр). Получить базовую консультацию можно также и в офисах Freedom Bank, Freedom Life, Freedom Insurance или Freedom Mobile.

- Пополнить счет (путем перевода денежных стредств со своего текущего счета в любом банке на брокерский счет);

- Подать заявку (заявка подается через личный кабинет в торговой платформе, сформировав поручение на покупку).

После чего надо дождаться удовлетворения заявок – 5 декабря 2022 г. и проведения расчетов – 7 декабря 2022 г. Здесь стоит понимать, что если спрос на IPO будет повышенным, то существует вероятность, что инвестор получит меньще акций, чем указано в поручении.

Что делать дальше? Купленные акции отобразятся в портфеле внутри торговой платформы, после чего надо будет ожидать начала торгов, с этого момента инвестор может распоряжаться бумагами. Минимальное количество акций на одну заявку – 1 акция, максимальное – не ограничено

Почему нужно участвовать в IPO КМГ

Напомним, планируемое IPO КМГ проводится в рамках реализации Комплексного плана приватизации на 2021-2025 годы, утвержденного правительством Республики Казахстан.

КМГ является национальным лидером нефтяной отрасли с полной интеграцией на всех этапах цепочки создания стоимости и предоставляет уникальную возможность инвестировать в казахстанскую нефтегазовую промышленность, которая, по мнению фонда и КМГ, имеет фундаментальные предпосылки для долгосрочного роста.

Как национальная компания, КМГ имеет уникальные права на недропользование в отношении стратегических участков недр и морских проектов на территории Казахстана и обладает значительными перспективами в области геологоразведки. Потенциальный объем прироста запасов, согласно стратегии развития, составляет около 1,9 миллиарда баррелей нефтяного эквивалента.

КМГ является национальной нефтегазовой компанией Казахстана с вертикально интегрированными операциями по добыче и переработке нефти. Одна из крупнейших компаний в сфере добычи сырой нефти и газового конденсата в Казахстане по объемам добычи на 31 декабря 2021 г.

Основные финансовые показатели КМГ

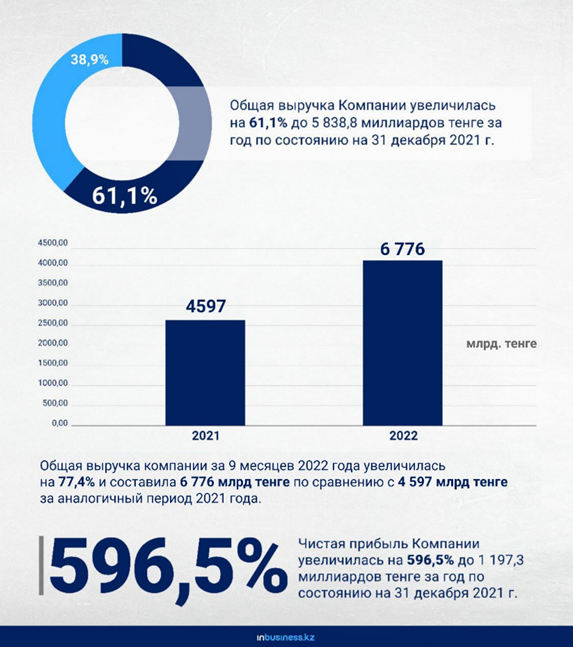

За 9 месяцев 2022 года выручка увеличилась на 77,4% и составила 6776 млрд тенге (14 774 млн долл. США) по сравнению с 4597 млрд тенге (10 825 млн долл. США);

Данные: АО "КазМунайГаз"

Данные: АО "КазМунайГаз"

Общая выручка компании увеличилась на 61,1%, до 5838,8 миллиарда тенге за год по состоянию на 31 декабря 2021 г.

Чистая прибыль компании увеличилась на 596,5%, до 1197,3 миллиарда тенге за год по состоянию на 31 декабря 2021 г.

За 9 месяцев 2022 года чистая прибыль компании с учетом доли в прибыли в совместно-контролируемых предприятиях и ассоциированных компаниях увеличилась на 15,9% и составила 1 162 млрд тенге (2 534 млн долл. США).

Текущие кредитные рейтинги компании были пересмотрены и оценены S&P на уровне "BB+" (прогноз "негативный"), Moody's на уровне "Baa2" (прогноз "стабильный") и Fitch на уровне "BBB-" (прогноз "стабильный")

Оценка компании

Как подчеркивает аналитик Freedom Finance Global Данияр Оразбаев, IPO НК "КазМунайГаз" — это отличная возможность для инвестиций гражданам Казахстана. Участие в IPO дает шанс стать акционером во всех крупных нефтегазовых проектах Казахстана. КМГ является крупнейшей национальной компанией Казахстана, и имеет важнейший статус для экономики. Компания оперирует во всех трех стадиях нефтяной отрасли: "разведка и добыча", "транспортировка", "переработка". Оценка КМГ была сделана на основе прогнозных денежных потоков, которые будут расти вместе с увеличением доли в Кашагане, ростом добычи на Тенгизе на 45% к 2025 году и запуском новых нефтехимических проектов.

При этом он отмечает, что предлагаемая цена идет с довольно существенным дисконтом к справедливой и рыночной цене.

"Рыночная оценка похожих вертикально интегрированных нефтегазовых компаний, по нашим расчетам, выше цены IPO на 16,5%. Справедливая же цена, по нашей оценке, получается на 52% выше цены IPO, что дает существенный потенциал для роста. В нашей оценке мы, конечно же, учитываем текущие долги КМГ и все основные известные риски, включая перебои с КТК и волатильность цены на нефть", – отмечает инвестиционный аналитик Freedom Finance Global Данияр Оразбаев.

Напоминаем, "Самрук-Казына" проводит локальное IPO на Казахстанской фондовой бирже (KASE) и Международной бирже Астаны (AIX). Тикер акции на KASE – KMGZ, на AIX – KMG. В рамках IPO инвесторам предложено не более 30,5 млн простых акций по цене 8406 тенге за одну акцию. В итоге объем IPO составит 256 млрд тенге, или 5% доли в группе. Рыночная капитализация составит 5,1 трлн тенге. Прием заявок стартовал 9 ноября 2022 года и завершится 2 декабря 2022 года.

Безусловно, инвесторов волнуют вопросы выплаты дивидендов. В преддверии IPO глава ФНБ Алмасадам Саткалиев напомнил, что "КазМунайГаз" имеет уникальный потенциал как в части дивидендной истории, так и в части роста стоимости акций. В частности, из-за высоких цен на нефть компания выплатила самые большие исторические дивиденды за отчетный период – более 200 млрд тенге. Затрагивая вопрос дальнейшего развития нацкомпании, Алмасадам Саткалиев проинформировал, что у КМГ есть ряд действующих проектов и ряд будущих проектов.

"Есть проект расширения мощности Тенгизского месторождения на 45% с соответствующим расширением мощности трубопровода КТК на 35%. Завершается проект Кашаган, который сбалансирован по деньгам с огромным потенциалом доходной части, с огромным будущим в части обеспечения стабильного транзита нефти на международные рынки. Есть внутренние проекты КМГ: перспективные блоки Абай, Женис, Итасай, Аль-Фараби, Тургай. Большое количество блоков потенциальны для развития", – считает предправления ФНБ.

В целом он сообщил, что в течение трех лет будет зафиксирован минимум гарантированных дивидендов в компании в размере от 200 до 250 млрд тенге ежегодно. Это позволит обеспечить интерес инвесторов для инвестирования в бумаги, а также стабильный дивидендный доход для инвесторов.

Полагаем, что все эти факторы вкупе приведут к интересу казахстанцев принять участие в IPO крупнейшей нефтегазовой компании страны, а вместе с Freedom Finance Global этот процесс станет понятным и удобным для всех желающих.