Геополитические риски также не стимулируют трейдеров к покупке высокорисковых активов.

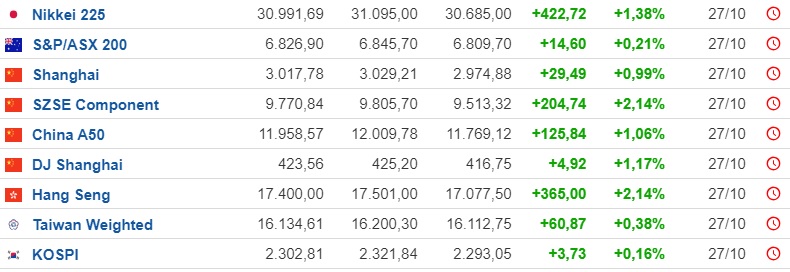

Торги минувшей пятницы на рынках Азиатско-Тихоокеанского региона закончились все же на мажорной ноте. Позитивное влияние на настроения инвесторов оказали, в частности, данные об инфляции в Токио. Темпы роста потребительских цен без учета продуктов питания и энергоносителей в октябре ускорились до 2,7% в годовом выражении по сравнению с 2,5% месяцем ранее, сообщает inbusiness.kz.

По мнению экспертов, эти данные могут подтолкнуть Банк Японии к нормализации денежно-кредитной политики в ближайшее время, пишет Trading Economics.

Выросли котировки акций таких компаний, как Fujitsu (+12%), NEC (+3,7%), Kawasaki Kisen Kaisha (+4,1%), Toyota Motor (+1,7%), Japan Airlines (+1,8%).

Индекс Nikkei 225 (JP 225) вырос на +1,38%, до 30 991,69 пункта. При этом JP 225 за минувшую торговую неделю снизился на -0,86%.

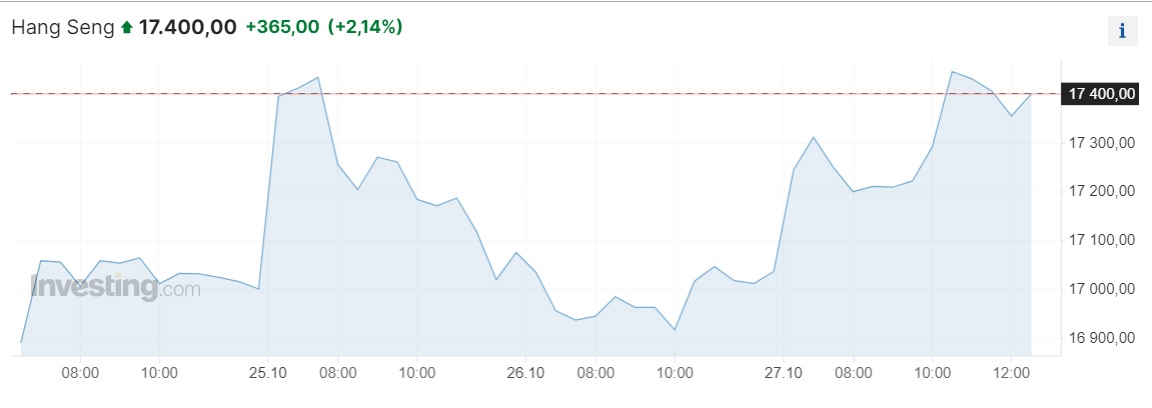

Гонконгский индикатор Hang Seng HSI поднялся на +2,14% за день и прибавил +2,06% по итогам недели.

Лидерами роста котировок на Гонконгской фондовой бирже стали акции фармацевтических компаний Sino Biopharmaceutical (+9,8%), Hansoh Pharmaceutical (+11,8%), CSPC Pharmaceutical (+10,8%) и Wuxi Biologics (+7,3%).

Помимо этого, выросла стоимость ретейлеров Alibaba и JD.com Inc. – соответственно на 3,3% и 3,4%, производителя потребительской электроники Xiaomi – на 1,2%, интернет-гиганта Tencent – на 1,8%.

Китайский индекс Shanghai Composite увеличился на 1%. Он завершил в плюсе четвертые торги подряд.

Акции Air China подорожали на 2,8% в Шанхае. Авиакомпания в январе-сентябре получила чистую прибыль в размере 791,42 млн юаней (108 млн долларов) против убытка в 28,1 млрд юаней за тот же период прошлого года. Это обусловлено повышением спроса на авиаперелеты со стороны туристов и бизнеса после отмены антиковидных ограничений в Китае, пишет finmarket.ru.

В понедельник, 30 октября, индексы рынков АТР изменились разнонаправленно. 30-31 октября проходит заседание Банка Японии, и трейдеры ждут от него сигналов относительно планов нормализации денежно-кредитной политики. Японский JP 225 снизился на -0,98%, до 30 696,96 пункта. Гонконгский HSI немного вырос на +0,06%, до 17 410,00 пункта. Китайский SSEC увеличился на +0,12%, до 3021,55 пункта.

На эту неделю также запланирована публикация китайских индексов менеджеров по закупкам (PMI) как в промышленном секторе, так и в сфере услуг. Трейдеры рассчитывают, что эти данные подтвердят тенденцию к стабилизации экономики КНР, отмечает Trading Economics.

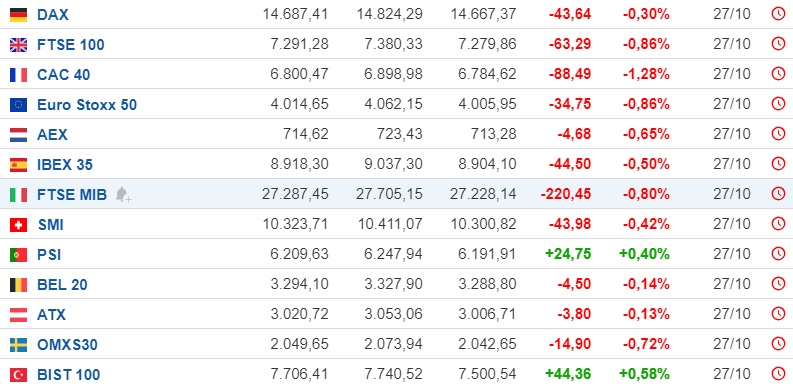

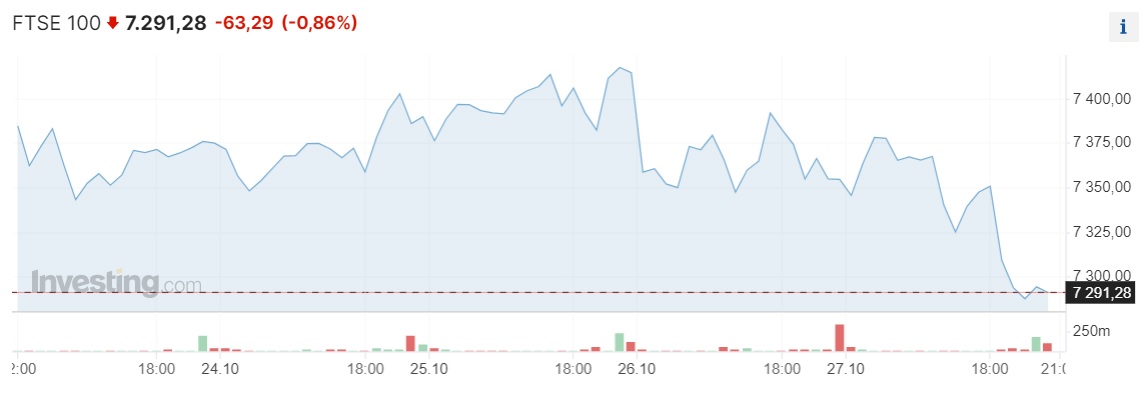

Европейские фондовые рынки закрылись в пятницу в своем подавляющем большинстве в красном секторе.

Квартальные отчеты компаний, включая Sanofi и NatWest Group, сильно разочаровали трейдеров.

"Пессимизм по-прежнему преобладает среди участников европейского рынка акций. Это связано как со слабой корпоративной отчетностью, так и с геополитической напряженностью… Даже если цены акций стали более привлекательными в конце 2023 года, экономическая неопределенность мешает инвесторам находить причины для покупки", – отмечает аналитик ActivTrades Пьер Вейре.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 к закрытию рынка опустился на -0,84% и составил 429,58 пункта.

Британский FTSE 100 снизился на 0,86%, до 7291,28 пункта (-1,5% за неделю).

Германский DAX упал на -0,3%, французский CAC 40 – на -1,36%, итальянский FTSE MIB – на -0,8%, испанский IBEX 35 – на -0,5%.

Лидером снижения среди компонентов индекса Stoxx Europe 600 в пятницу стали акции французской фармкомпании Sanofi, подешевевшие на 18,9%. Скорректированная прибыль и выручка Sanofi в третьем квартале оказались хуже прогнозов рынка. Кроме того, компания предупредила о негативном влиянии масштабной инвестиционной программы на ее прибыль в 2024 году, отмечает finmarket.ru.

Бумаги NatWest упали на -11,6% вслед за ухудшением банком прогноза чистой процентной маржи на 2023 год.

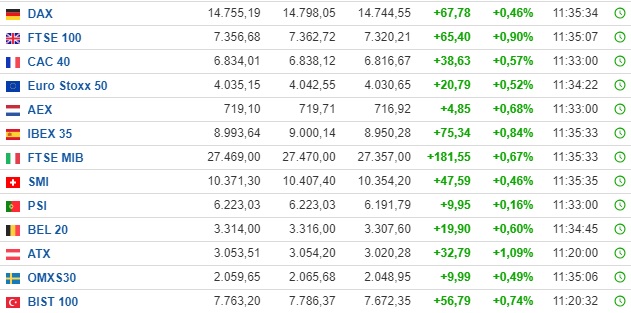

А вот в ходе торгов в понедельник на большинстве европейских фондовых площадок стало веселее и зеленее.

Фондовый рынок США завершил торги пятницы разнонаправленно за счет укрепления секторов потребительских услуг, технологий и сырья. В то же время индикаторы вниз потянули сектора телекоммуникаций, нефти и газа, а также коммунальных услуг.

Инвесторы по-прежнему обеспокоены происходящим в секторе Газа, где Израиль расширил наземные военные операции. Повышенные геополитические риски умерили желание инвесторов держать акции вплоть до выходных, отмечают специалисты по стратегии, на которых ссылается MarketWatch.

Кроме того, рынок оценивал вышедшие в пятницу статданные, показавшие снижение индекса потребительского доверия в США в октябре до 63,8 пункта с 68,1 пункта месяцем ранее, согласно окончательному отчету Мичиганского университета, который рассчитывает этот показатель.

Предварительно сообщалось о падении индекса в этом месяце до 63 пунктов, и эксперты, по данным Trading Economics, не ожидали его пересмотра. Несмотря на пересмотр в сторону повышения, октябрьское значение индикатора является минимальным с мая.

Индекс потребительских цен (индекс PCE) в сентябре повысился на 0,4% относительно предыдущего месяца и на 3,4% к сентябрю прошлого года. Рынок в среднем прогнозировал подъем на 0,3% и 3,4% соответственно. Сентябрьские темпы роста остались на августовском уровне как в помесячном, так и в годовом выражении.

Повышение индекса PCE Core, который не учитывает стоимость продуктов питания и энергоресурсов, в прошлом месяце ускорилось в помесячном выражении – до 0,3% с 0,1% в августе, но замедлилось в годовом – до 3,7% с 3,8%. Темпы роста в обоих случаях совпали с прогнозами рынка. Индекс PCE Core – ключевой индикатор, который отслеживает Федеральная резервная система при оценке рисков инфляции.

Акции Amazon.com Inc. подорожали на 6,8%. Крупнейший в мире интернет-ретейлер в третьем квартале увеличил чистую прибыль в 3,4 раза, что превысило ожидания аналитиков.

Котировки бумаг Intel Corp.повысились на 9,3%. Производитель процессоров сократил чистую прибыль и выручку в июле-сентябре, однако дал сильный прогноз на четвертый квартал, который с запасом опередил прогнозы рынка.

А вот акции Ford Motor рухнули в пятницу на 12,3%. Автопроизводитель в третьем квартале вернулся к чистой прибыли и увеличил выручку, однако скорректированная прибыль и доходы оказались ниже ожиданий аналитиков. Кроме того, Ford отозвал годовой прогноз из-за неопределенности вокруг соглашения с профсоюзом работников автомобильной отрасли United Auto Workers.

Капитализация Chevron Corp. сократилась на 6,7%, акции еще одного нефтяного гиганта ExxonMobil упали на -1,9% после того, как компания отчиталась о более чем двукратном сокращении чистой прибыли в минувшем квартале, а ее выручка снизилась на 19% – сильнее прогнозов рынка.

В пятницу Dow Jones упал на -366,71 пункта (-1,12%) и составил 32 417,59 пункта (-2,14% за неделю).

S&P 500 потерял -19,86 пункта (-0,48%), снизившись до 4117,37 пункта (-2,53% за неделю).

NASDAQ напротив прибавил +47,41 пункта (+0,38%), поднявшись до отметки 12 643,01 пункта (-2,62% за неделю).

Уже на следующей неделе, 1 ноября, после очередного заседания ФРС огласит свое решение по ставке. В настоящее время вероятность того, что она останется без изменений, на уровне 5,25-5,50% годовых составляет 94,7% против 97,8% неделей ранее. При этом появилась вероятность, что ставка, наоборот, снизится на 25 базисных пунктов, до 5,00-5,25%, и она в понедельник, 30 октября, составляет 5,3% против 2,0% днем ранее. Вероятность повышения ставки на 25 базисных пунктов равно нулю.

На премаркете понедельника, 30 октября, американские индексные фьючерсы (декабрь 2023 года) находятся в плюсе.

Читайте по теме:

Мировые рынки акций падают: что сказал глава ФРС?