Лучше всего на фондовых площадках АТР себя чувствует японский Nikkei 225, преодолевший отметку в 35 000 пунктов впервые за почти 34 года. Остальные индексы в минусе, сообщает inbusiness.kz.

Японский индекс Nikkei 225 вырос на +1,50% за торговую сессию в минувшую пятницу, набрав при этом за неделю +6,59%.

Стоит отметить, что Nikkei 225 достиг самого высокого уровня с марта 1990 года. Индекс голубых фишек японского фондового рынка вырос благодаря восстановлению акций технологических компаний и падению доходности казначейских облигаций.

"Японский фондовый индекс Nikkei 225 поднялся до самого высокого уровня с эпохи экономического пузыря в стране более трех десятилетий назад, отражая оптимизм инвесторов в отношении того, что экономический рост возвращается после долгой борьбы страны с дефляцией", – пишет Bloomberg.

Nikkei 225 в прошлом году продемонстрировал годовой рост более чем на 25%, что стало его лучшим результатом за десятилетие. Этот рост стал одним из крупнейших в мире в 2023 году, поскольку власти подталкивали компании к повышению акционерной стоимости, в то время как продолжавшаяся десятилетиями дефляция сошла на нет и сменилась умеренным ростом цен.

Как пишет Bloomberg, инфляция в Японии не достигла высокого уровня, наблюдаемого во многих экономиках Азии, и есть признаки ее замедления. Но это все еще радикальное изменение по сравнению с прошлыми годами, когда постоянное падение цен негативно сказывалось на прибылях корпораций. Это также побудило Центробанк Японии бороться с дефляцией, снизив процентные ставки до уровня ниже нуля и скупая активы на рынке, чтобы стимулировать спрос.

Банк Японии может снизить прогноз повышения ВВП и роста потребительских цен на ближайшем заседании, которое пройдет 22-23 января.

В свою очередь Trading Economics отмечает, что поддержку японскому рынку оказывают ожидания сохранения мягкой денежно-кредитной политики в стране, слабая иена и сильные результаты местных компаний.

В число лидеров роста в Токио в пятницу вошли акции Fast Retailing (+6,3%), Keyence (+2,1%), Nintendo (+2,5%), Sony Group (+1,6%).

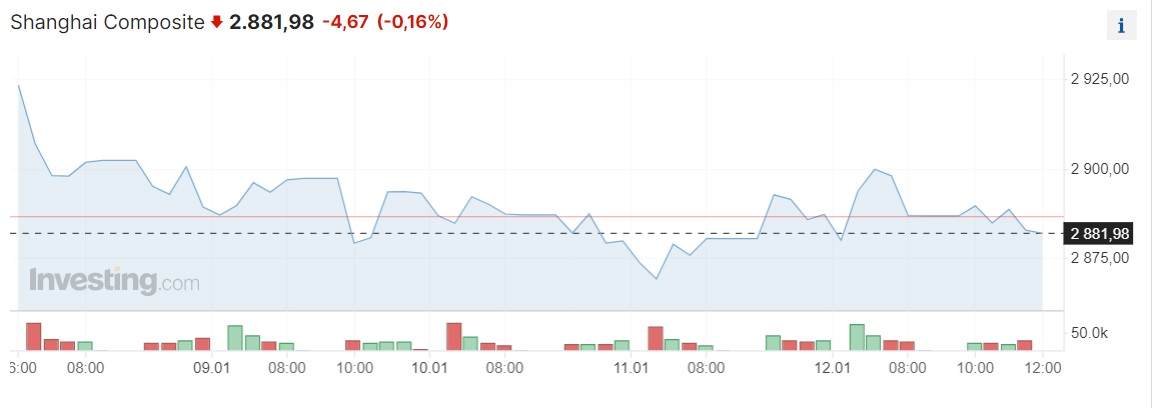

Китайский фондовый индекс Shanghai Composite опустился в пятницу на -0,16% к закрытию рынка, потеряв за неделю -1,61%.

Гонконгский Hang Seng уменьшился за последнюю торговую сессию минувшей недели на -0,53%. За неделю индекс снизился на -1,80%.

Как сообщило в минувшую пятницу главное таможенное управление КНР, объем китайского экспорта в декабре 2023 года увеличился на 2,3% в годовом выражении, до 303,6 млрд долларов. Рост был зафиксирован по итогам второго месяца подряд и стал максимальным с апреля. Объем китайского импорта в прошлом месяце увеличился на 0,2%, до 228,2 млрд долларов, в целом совпав с прогнозами рынка.

Между тем потребительские цены (индекс CPI) в Китае в декабре уменьшились на 0,3% в годовом выражении, говорится в отчете государственного статистического управления (ГСУ) КНР. Дефляция в КНР отмечена по итогам третьего месяца подряд – это самый длительный подобный период с октября 2009 года.

В свою очередь, цены производителей (индекс PPI) в Китае в прошлом месяце упали на -2,7% в годовом выражении (-3% в ноябре). Снижение отмечено по итогам 15-го месяца подряд.

Трейдеры надеются, что дефляция и ослабление экономического роста подтолкнут Народный банк Китая к очередному снижению процентных ставок и нормы резервирования для банков в этом году.

В декабре объем нового банковского кредитования в национальной валюте в КНР увеличился до 1,17 трлн юаней (164,65 млрд долларов) по сравнению с 1,09 трлн юаней месяцем ранее, говорится в отчете Народного банка Китая.

Аналитики в среднем прогнозировали подъем до 1,4 трлн юаней, сообщает Trading Economics.

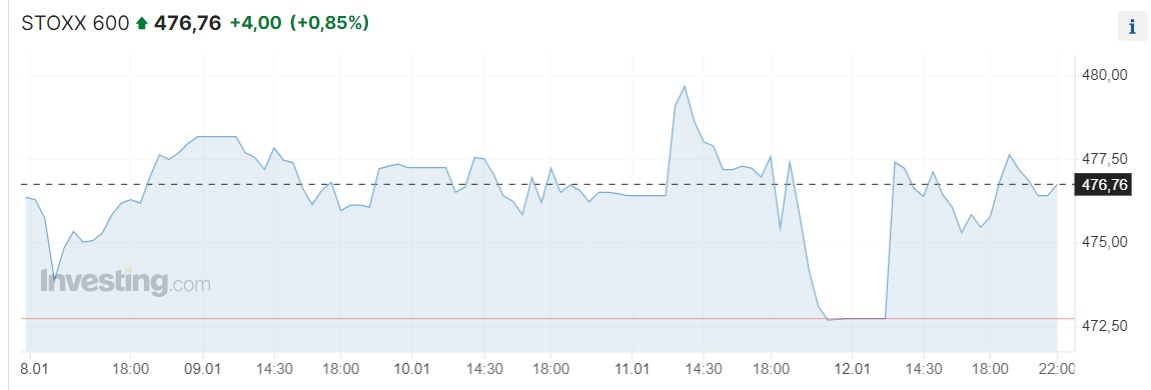

Фондовые индексы крупнейших стран Западной Европы уверенно выросли в пятницу. Инвесторы оценивали статданные и заявления регуляторов.

В Великобритании промышленное производство в ноябре увеличилось на +0,3% в помесячном и сократилось на -0,1% в годовом выражении. В обрабатывающей отрасли производство повысилось на +0,4% и +1,3% соответственно.

Глава Европейского центрального банка Кристин Лагард сказала в интервью телеканалу France 2, что борьба с инфляцией в еврозоне еще не закончена и ключевые ставки будут снижены тогда, когда появятся четкие сигналы, что темпы роста потребительских цен приближаются к целевым 2%.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 вырос на +0,08% и составил 476,76 пункта.

Британский индикатор FTSE 100 повысился на +0,64%, при этом снизившись за неделю на -0,84%.

Германский DAX вырос на +0,95%, французский CAC 40 подорожал на +1,05%. Итальянский FTSE MIB прибавил +0,73, испанский IBEX 35 вырос на +0,90%.

Американские фондовые индексы начали торги в пятницу с позитивной динамикой, однако затем Dow Jones перешел к снижению, а темпы повышения S&P 500 и Nasdaq замедлились. Инвесторы оценивали статданные, а также первые в этом сезоне квартальные отчетности крупных компаний и банков.

Цены производителей в США (индекс PPI) в декабре уменьшились на -0,1% относительно предыдущего месяца, сообщило министерства труда. Аналитики, опрошенные Trading Economics и The Wall Street Journal, в среднем прогнозировали рост на +0,1%, согласно результатам опросов. Согласно пересмотренным данным, в ноябре индекс PPI уменьшился на -0,1%, в то время как ранее сообщалось о нулевом изменении. Таким образом, в прошлом месяце индикатор снизился по итогам третьего месяца подряд.

В то же время, как пишет Investing.com, американский фондовый рынок в пятницу не нашел в себе сил для роста: опубликованная макроэкономическая статистика вызвала большие вопросы у игроков относительно дальнейшей траектории монетарной политики ФРС. Как стало известно, темп инфляции в США в декабре ускорился с 3,1% до 3,4% в годовом выражении при прогнозах сохранения на прежнем уровне.

Фондовый рынок США завершил торги пятницы разнонаправленно за счет укрепления секторов телекоммуникаций, нефти и газа и коммунальных услуг. Негативная динамика последовала со стороны секторов потребительских товаров, потребительских услуг и здравоохранения.

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones снизился на -0,31%, поднявшись на +0,34% за неделю.

Остальные индексы за торговую сессию выросли незначительно.

Индекс S&P 500 поднялся на +0,05% (+1,82% за неделю).

Лидером роста, как и падения неделей ранее, стал индекс NASDAQ Composite, который подорожал в пятницу на +0,02%, выросший за торговую пятидневку на +3,09%.

Как пишет Investing.com, в лидерах роста среди компонентов индекса Dow Jones по итогам пятничных торгов были акции International Business Machines (IBM), которые подорожали на 3,64 пункта (+2,24%), закрывшись на отметке в 165,80 доллара. Котировки Verizon Communications Inc., выросли на +0,66 пункта (+1,74%), завершив торги на уровне 38,56 доллара. Бумаги Chevron Corp. выросли в цене на 1,99 пункта (+1,37%), закрывшись на отметке 147,27 доллара.

За первые две недели 2024 года Tesla потеряла 94 млрд долларов рыночной стоимости, что стало худшим показателем с момента выхода компании Илона Маска на биржу. Об этом сообщает Bloomberg.

По данным агентства, стремительное падение стоимости акций американской компании связано с усилением конкуренции со стороны КНР и падением спроса на автомобили.

Отмечается, что в 2023 году Tesla удвоила свою капитализацию, однако после сообщений одного из крупнейших игроков по аренде автомобилей Hertz Global Holdings Inc. об отказе от электромобилей акции компании устремились вниз.

"Главное беспокойство инвесторов в отношении Tesla вызывает стагнация роста рынка электромобилей", — приводит Bloomberg слова аналитика Cowen Джеффри Осборна.

На Нью-Йоркской фондовой бирже количество подорожавших бумаг (1531) превысило количество закрывшихся в минусе (1322), а котировки 74 акций практически не изменились. На фондовой бирже NASDAQ бумаги 1857 компаний подешевели, 1558 выросли, a 132 остались на уровне предыдущего закрытия.

Несмотря на увеличение темпа инфляции в декабре в США, инвесторы ждут смягчения денежно-кредитной политики ФРС.

Напомним, следующее заседание Федрезерва пройдет 31 января 2024 года. В настоящее время ключевая ставка в США составляет 5,25-5,50% годовых.

Вероятность того, что ставка останется на нынешнем уровне, составляет 94,8% против 95,9% неделей ранее. На снижение до 5,00-5,25% приходится 5,2% против 4,1% неделей ранее.

Изображение Gerd Altmann с сайта Pixabay

Читайте по теме:

Ждать ли глобального улучшения финансовых условий в 2024 году?