Минувшую неделю практически все основные мировые фондовые индексы завершили в плюсе, сообщает inbusiness.kz.

Инвесторы оценивали статданные и новости эмитентов, включая квартальные отчеты крупных банков, открывшие очередной сезон отчетности.

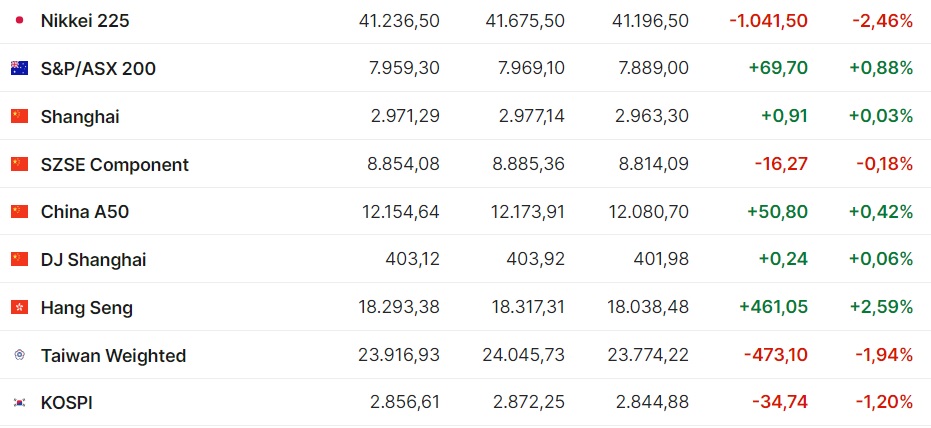

Что касается пятницы, то последний торговый день прошлой недели фондовые индексы Азиатско-Тихоокеанского региона завершили разнонаправленно.

Японский Nikkei 225 (JP 225) рухнул на -2,46% по итогам пятничных торгов. Но вырос за неделю на +343,00 пункта, или на +0,84%, с 40 893,50 до 41 236,50 пункта.

Котировки бумаг технологических компаний упали вслед за снижением цен акций IT-гигантов в США накануне. Бумаги Disco Corp подешевели на -8,8%, Tokyo Electron – на -6,2%, SoftBank Group – на -4,4%, Advantest – на -5,6%.

Акции Fast Retailing и Seven & I Holdings, опубликовавших финансовые отчеты накануне, подешевели к закрытию рынка на -4,9% и -6,5% соответственно.

Статданные, опубликованные в пятницу, показали более высокие, чем предполагалось ранее, темпы роста промпроизводства в Японии в мае. Объем промпроизводства увеличился на +3,6% по сравнению с апрелем, сообщило министерство экономики, торговли и промышленности страны. Предварительно сообщалось о повышении показателя на +2,8%.

В понедельник, 15 июля, торги на Токийской фондовой бирже не проводились ввиду праздника – Дня моря.

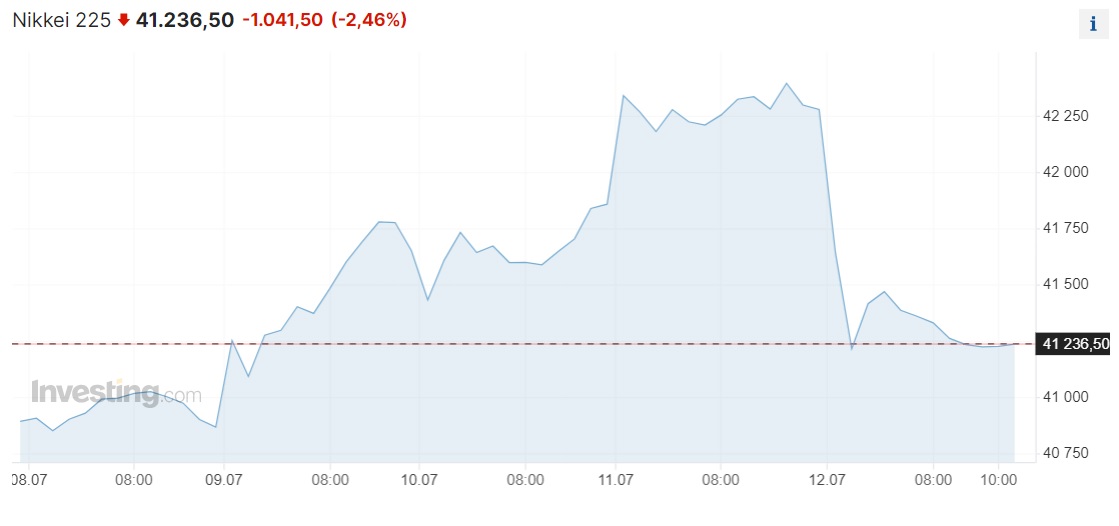

Китайский фондовый индекс Shanghai Composite прибавил 0,03% к закрытию рынка. За неделю индикатор набрал +21,36 пункта, или +0,72%, поднявшись с 2949,93 до 2971,29 пункта.

Бумаги автопроизводителей BYD Co. и SAIC Motor подорожали на +3,8% и +1,3% соответственно, стоимость акций производителя алкоголя Kweichow Moutai выросла на +1,1%.

В то же время подешевели бумаги Zijin Mining Group (-2,1%), Shaanxi Coal Industry (-1,9%), China Shenhua Energy (-1,1%).

Объем китайского экспорта в июне 2024 года увеличился на +8,6% в годовом выражении, до 307,9 млрд долларов, что является самым высоким показателем за 21 месяц, сообщило в пятницу Главное таможенное управление КНР. Рост экспорта ускорился по сравнению с +7,6% в мае и был максимальным с марта прошлого года.

Импорт в июне сократился на -2,3%, до минимальных за 4 месяца 208,81 млрд долларов, после майского роста на +1,8%.

Аналитики в среднем ожидали повышения экспорта на +8%, импорта – на +2,8%, по данным Trading Economics.

В понедельник, 15 июля, Shanghai Composite вырос на +2,72 пункта, или на +0,09%, до 2974,01 пункта. Хотя в течение торговой сессии индикатор SSEC колебался между ростом и снижением.

Как пишет finmarket.ru, внимание рынка направлено на стартовавший в понедельник, 15 июля, третий пленум ЦК Компартии КНР. Трейдеры надеются, что на пленуме будут приняты решения о важных реформах, которые подтолкнут к росту китайскую экономику.

Статданные, опубликованные 15 июля, показали замедление темпов роста ВВП КНР во втором квартале до минимума с января-марта 2023 года.

Экономика Китая в апреле-июне увеличилась на 4,7% в годовом выражении после подъема на +5,3% в предыдущем квартале, говорится в отчете Государственного статистического управления (ГСУ). Консенсус-прогноз аналитиков, который приводит Trading Economics, предполагал ослабление темпов экономического подъема до +5,1%.

Замедление темпов экономического роста в стране обусловлено продолжающимся спадом на рынке недвижимости, слабым потребительским спросом, а также усилением торговых противоречий с Западом.

Цены на новостройки в 70 крупных городах КНР упали в среднем на -4,5% относительно июня прошлого года, по данным Государственного статистического управления. Это самое значительное снижение с июня 2015 года.

Рост промышленного производства и розничных продаж в Китае в июне замедлился.

Объем промпроизводства повысился на +5,3% по сравнению с тем же месяцем прошлого года после майского подъема на +5,6%, сообщило ГСУ. Консенсус-прогноз опрошенных Trading Economics экспертов предполагал, что показатель увеличится на +5%.

Гонконгский индекс Hang Seng прибавил +2,59%. За неделю индикатор HSI вырос на +468,30 пункта, или на +2,63%, с 17 825,08 до 18 293,38 пункта.

Лидером роста в Гонконге в пятницу стали акции Longfor Group Holdings (+8,4%), работающей в сфере недвижимости. Уверенный подъем продемонстрировали бумаги ретейлера спортивных товаров Li Ning (+7,4%), а также Tencent Holdings (+3,2%), Meituan (+4,9%) и Alibaba Group Holding (+3,9%).

Лидером снижения стали акции китайского производителя алюминия China Hongqiao Group, подешевевшие на -3,1%.

В понедельник, 15 июля, Hang Seng потерял -277,44 пункта, или -1,52%, снизившись до отметки 18 015,94 пункта.

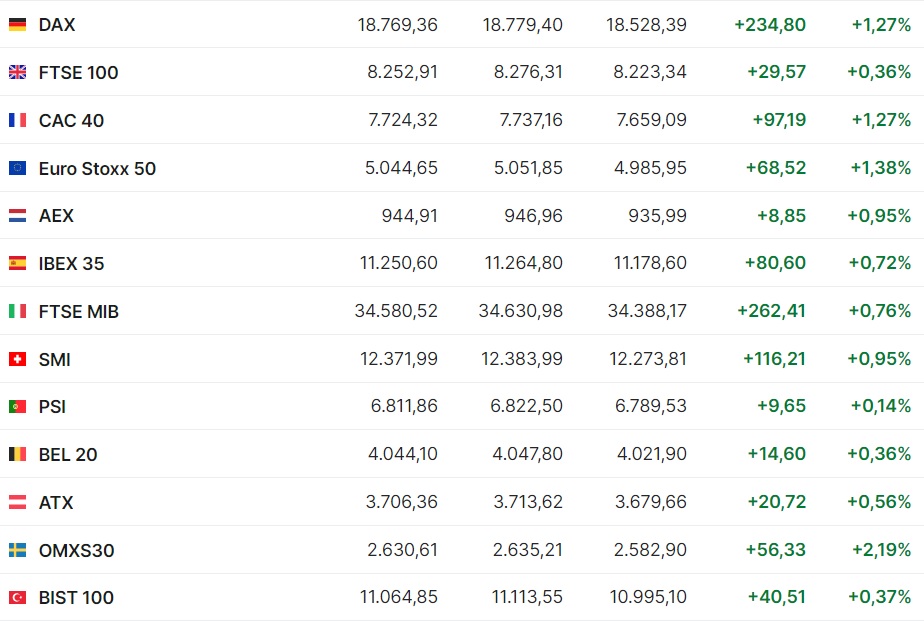

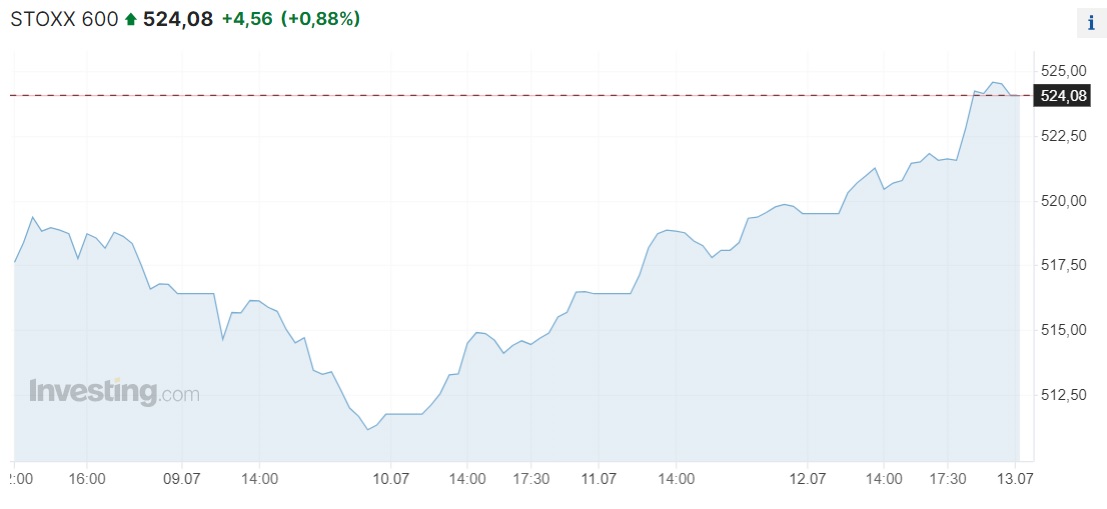

Фондовые индексы крупнейших стран Западной Европы выросли по итогам торгов в минувшую пятницу.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 на закрытии рынка прибавил +4,56 пункта, или +0,88%. За неделю индикатор вырос на +7,48 пункта, или на +1,45%, с 516,60 до 524,08 пункта.

Британский индикатор FTSE 100 повысился на +29,57 пункта, или на +0,36%. За неделю индекс вырос на +48,98 пункта, или на +0,60%, с 8203,93 до 8252,91 пункта.

Германский DAX увеличился на +1,27%, французский CAC 40 – на +1,27%, итальянский FTSE MIB – на +0,76%, испанский IBEX 35 – на +0,72%.

Поддержку европейским рынкам оказали надежды на скорое снижение процентных ставок Федеральной резервной системой США, укрепившихся после публикации предварительного июльского значения индекса потребительского доверия Мичиганского университета.

Объем промышленного производства в еврозоне в мае 2024 года снизился на 0,6% по сравнению с апрелем, когда показатель продемонстрировал нулевое изменение, свидетельствуют данные Евростата. Относительно мая 2023 года промпроизводство упало на 2,9%.

В 27 странах ЕС промпроизводство в мае по сравнению с предыдущим месяцем сократилось на 0,8% после роста на 0,5% месяцем ранее. В годовом выражении показатель снизился на 2,5%.

Подорожали акции ведущих нефтегазовых компаний региона: BP Plc (+0,4%), TotalEnergies (+1,1%), Equinor (+0,8%), а также представителей горнодобывающей отрасли: Antofagasta (+2%), Rio Tinto (+0,2%), BHP (+1,6%).

В понедельник, 15 июля, основные фондовые индексы Западной Европы находятся в минусе. Опять-таки рынки нервничают на фоне субботней стрельбы в Пенсильвании.

Американские индексы в пятницу, 12 июля, завершили торги на позитиве.

Инвесторы оценивали статданные и новости эмитентов, включая квартальные отчеты крупных банков, открывшие очередной сезон отчетности.

Цены производителей в США (индекс PPI) в июне увеличились на +2,6% относительно того же месяца прошлого года, сообщило в пятницу министерство труда страны. Это максимальные темпы повышения за 15 месяцев (с марта 2023 года). Аналитики в среднем прогнозировали рост на +2,3%.

Согласно пересмотренным данным, в мае индекс PPI увеличился на +2,4%, а не на +2,2%, как сообщалось ранее.

Индекс потребительского доверия в Штатах в июле снизился до 66 пунктов по сравнению с 68,2 пункта месяцем ранее, говорится в предварительном отчете Мичиганского университета, который рассчитывает этот показатель. Индикатор уменьшился четвертый месяц подряд и теперь находится на минимальном уровне за восемь месяцев (с ноября 2023 года). Эксперты в среднем ожидали повышения до 68,5 пункта, по данным Trading Economics.

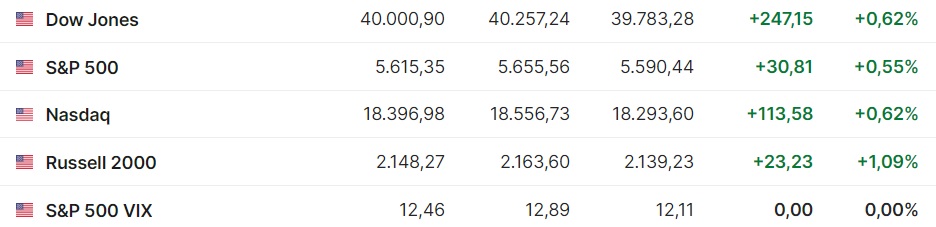

Dow Jones Industrial Average в пятницу на закрытии подорожал +247,15 пункта, или на +0,62%. За неделю рост составил +625,03 пункта, или +1,59%, с 40 000,90 до 39 375,87 пункта.

Значение Standard & Poor's 500 увеличилось на +30,81 пункта, или на +0,55%. За неделю индикатор вырос на +48,16 пункта, или на +0,87%, с 5567,19 до 5615,35 пункта.

Nasdaq Composite в пятницу набрал +113,58 пункта, или +0,62%. За неделю индикатор вырос на +45,64 пункта, или на +0,25%, с 18 351,34 до 18 396,98 пункта. Отметим, что индекс растет уже шесть недель подряд – это его самая длинная серия в плюсе с декабря прошлого года.

Рыночная стоимость Bank of New York Mellon выросла на +5,2% по итогам торгов в пятницу. Крупнейший в мире банк-кастодиан в апреле-июне нарастил чистую прибыль на +9%, выручку – на +2,1%, при этом скорректированная прибыль и выручка превысили прогноз рынка.

Цена бумаг Tesla также поднялась на +3%. UBS ухудшил рекомендацию по ним до "продавать", но повысил их прогнозную цену. Аналитики Global Equities Research повысили целевую цену акций Tesla с 340 долларов до 400 долларов, объяснив это ростом интереса потребителей к покупке электромобилей компании.

"У Tesla будет расти спрос благодаря кредиту на покупку электромобилей в точках продаж в размере 7500 долларов, который снижает стоимость автомобиля еще на эту сумму", – заявили аналитики.

Пересмотренная целевая цена от Global Equities Research предполагает возможный рост более чем на 53% по сравнению с последней ценой закрытия Tesla.

Акции Citigroup Inc. подешевели на -1,8%, несмотря на позитивную отчетность. Банк, входящий в тройку крупнейших в США, во втором квартале увеличил чистую прибыль на +10,4%, а выручку на +3,6%, что оказалось лучше ожиданий рынка. Также стало известно, что Citi выплатит главе банковского направления Вишвасу Рагхавану вознаграждение в виде акций более чем на 40 млн долларов.

Бумаги JPMorgan Chase & Co. потеряли в цене -1,2%, хотя чистая прибыль крупнейшего американского банка по объему активов в прошлом квартале выросла на +25%, а выручка на +22% и превысила прогноз.

Wells Fargo & Co. за тот же период получил выручку и чистую прибыль, которые также превзошли ожидания, но чистый процентный доход их не оправдал. Котировки акций банка упали на -6%.

Телекоммуникационный гигант AT&T Inc. потерял -0,3% рыночной стоимости на новостях об утечке данных учета звонков и СМС почти всех его сотовых абонентов.

Чистая прибыль американского банка Goldman Sachs Group во втором квартале 2024 года подскочила в 2,7 раза, а выручка повысилась на +17% и превзошла ожидания аналитиков.

Как говорится в пресс-релизе банка, его чистая прибыль в апреле-июне составила 2,89 млрд долларов по сравнению с 1,07 млрд долларов за аналогичный период предыдущего года. Прибыль в расчете на акцию увеличилась до 8,62 с 3,08 доллара, оказавшись лучше консенсус-прогноза аналитиков, опрошенных FactSet, на уровне 8,35 доллара на акцию.

Квартальная выручка Goldman Sachs выросла до 12,73 млрд долларов с 10,9 млрд долларов годом ранее. Показатель превысил средний прогноз экспертов в 12,35 млрд долларов.

Напомним, что следующее заседание комитета по операциям на открытом рынке пройдет 30-31 июля, после чего Федрезерв огласит свое решение по ставке. Вероятность того, что она останется на нынешнем уровне 5,25-5,50%, составляет 93,8% против 92,8% неделей ранее. Вероятность снижения ставки до 5,00-5,25% составляет 6,2% против 7,2% неделей ранее.

Недавнее повышение уровня безработицы в США до 4,1% заставляет чиновников Федеральной резервной системы занимать более осторожную позицию, как отмечают финансовые аналитики.

Рост уровня безработицы, полученный в результате опроса домохозяйств, объясняется увеличением числа людей, ищущих работу, а не сокращением количества рабочих мест.

В частности, 75% из 543 000 человек, увеличивших армию безработных с начала года, приходится на тех, кто вновь влился в ряды рабочей силы (353 000). А вот четверть из всего числа безработных – это те, кто впервые вступил в ряды пролетариата (99 000). Этот приток и привел к увеличению уровня безработицы на 0,27% за этот год.

Читайте по теме:

Приведет ли снижение базовой ставки к дальнейшему ослаблению тенге?