Аналитический центр Halyk Finance прокомментировал опубликованные агентством по защите и развитию конкуренции данные по концентрации товарных рынков Казахстана за 2022 год и первое полугодие 2023 года, передает inbusiness.kz.

Уровень концентрации товарных рынков традиционно вот уже много лет во всем мире определяется с помощью индекса Херфиндаля-Хиршмана (Herfindahl-Hirschman Index – HHI) и коэффициентов концентрации (Concentration Ratio – CR). С помощью таких индикаторов можно выявить рынки, на которых присутствует небольшое количество компаний, которые обладают рыночной силой. Само по себе такое положение не является нарушением, однако дает основания антимонопольному органу более пристально следить за поведением субъектов этого рынка, которые в какой-то момент могут попытаться нарушить конкурентное законодательство, злоупотребляя своей рыночной властью. Кроме того, анализ позволяет определить барьеры входа на эти рынки и выработать рекомендации по их устранению, пишут аналитики.

За период 2022-2023 годов на товарных рынках республиканского уровня была выявлена высокая концентрация на рынке ипотечного кредитования, услуг проведения профессиональной экспертизы лекарственных средств и медицинских изделий, буровзрывных работ, услуг маркетплейсов и реализации нефти. Концентрация рынка, или степень, в которой распределение рынка между компаниями ограничено их относительно небольшим числом, является важной структурной характеристикой рынка. Двумя наиболее часто используемыми показателями концентрации рынка являются коэффициент концентрации (CR) и индекс Херфиндаля-Хиршмана (HHI).

Для определения коэффициента концентрации CR необходима информация о количестве компаний и рыночных долях крупнейших из них. Коэффициент концентрации n-количества компаний суммирует рыночную долю n ведущих компаний на рынке. Показатель приближается к 0% для бесконечного числа компаний одинакового размера (совершенная конкуренция) и равен 100%, если включенные в расчет компании охватывают весь рынок. Обычно используемые значения n включают CR3, CR5 и CR10 – то есть для трех, пяти и десяти компаний. Однако, фокусируясь только на рыночной доле n ведущих компаний, коэффициент концентрации не учитывает распределение доли рынка остальных. Например, CR5 обозначает совокупные рыночные доли пяти крупнейших компаний. Однако он не делает различия между рынками, на которых присутствуют всего шесть компаний, и рынками, на которых есть множество компаний с меньшими рыночными долями.

Поэтому коэффициент концентрации используется совместно с другими структурными показателями, а именно с индексом Херфиндаля-Хиршмана (HHI). HHI является наиболее популярным показателем концентрации рынка. Для определения HHI требуется больше данных, чем для CR, поскольку нужна информация о распределении компаний по размерам (т. е. о рыночных долях каждой фирмы). HHI суммирует квадраты рыночных долей всех компаний на рынке, и для рынка с одной единственной компанией (монополии) HHI равен 10 000, тогда как HHI, близкий к 0, означает, что существует большое количество компаний с низкой долей рынка (совершенная конкуренция).

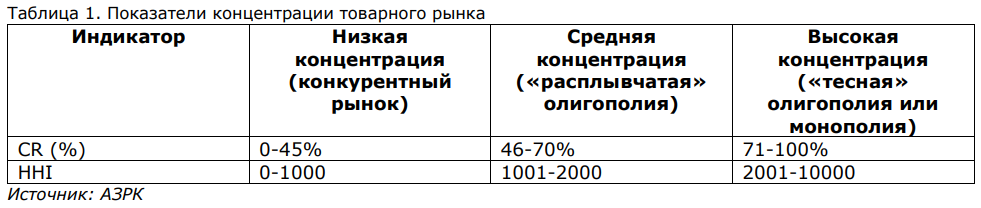

В то время как с экстремальными значениями CR и HHI, характеризующими либо совершенную конкуренцию, либо монополию, все ясно, то существуют промежуточные значения, которые также являются индикаторами определенного состояния рынка:

Стоит отметить, что концентрация вычисляется для товарных рынков с разными географическими рынками – в зависимости от того, целесообразно или нет для потребителя приобретать товар за пределами определенного региона/области/города, товарный рынок может быть ограничен как отдельным населенным пунктом, так и всей страной. Так, согласно данным АЗРК, границами для таких товарных рынков, как проведение профессиональной экспертизы лекарственных средств и медицинских изделий, оказание сервисных услуг при добыче твердых полезных ископаемых (буровзрывные работы) или реализация нефти, является вся республика, кроме того, эти рынки определены обоими индикаторами как высококонцентрированные, в случае с экспертизой лекарственных средств даже как монополистический.

По всем рынкам, перечисленным в таблице, агентством были проведены или еще проводятся анализы состояния конкуренции, которые определяют причины и барьеры, препятствующие увеличению количества игроков на рынке. Например, в анализе для услуг по проведению экспертизы лекарственных средств для формулярной комиссии сказано, что единственным субъектом в Казахстане, проводящим такую экспертизу, является Национальный научный центр развития здравоохранения, то есть он является монополистом, исключительное право которого на эту деятельность определено приказами министерства здравоохранения. При этом монополистическое положение этого центра, по результатам анализа АЗРК, является причиной некоторых неэффективностей – повышенных цен на эти услуги, длительного периода экспертизы (до 5 лет), отсутствия информационной системы центра и ее интеграции с другими информационными системами министерства здравоохранения.

Услуги предоставления доступа к электронным торговым площадкам в целях розничной реализации товаров подразумевают под собой электронную торговлю на маркетплейсах – на конец 2022 года ее доля составляет около 13% от всей розничной торговли и продолжает расти. При этом АЗРК было выявлено, что 97.4% этого рынка занято одной электронной площадкой, что делает ее практически монополистом.

"Отсутствие регулирования может привести к росту рыночной власти и злоупотреблений со стороны цифровых платформ, которые могут негативно отразиться на благосостоянии и потребителей, и поставщиков. В то время как основным барьером входа на рынок остаются только крупные капиталовложения, государство, по нашему мнению, не должно выпускать из фокуса этот аспект онлайн-торговли и должно создать такую регуляторную среду, которая будет стимулировать конкуренцию как среди маркетплейсов, так и среди поставщиков, способствуя росту качества предоставляемых услуг и снижению цен", – отмечают аналитики.

Анализ по рынку ипотечного жилищного кредитования еще не был опубликован, но, по оценкам HF, доля Отбасы банка на рынке ипотечного кредитования на конец августа 2023 года составляла 62%, что, конечно, является индикатором высококонцентрированности этого рынка.

На уровне отдельных областей и городов очень часто высококонцентрированными были названы рынки услуг продуктового ретейла торговыми сетями, оптовой реализации куриного яйца, оптовой реализации риса – в большом количестве городов и областей именно эти рынки имеют высокие показатели CR и HHI.

"В то время как показатели концентрации, рассчитываемые АЗРК, являются базовыми и используются во всем мире, они дают лишь поверхностную оценку состояния конкуренции и должны использоваться с другими аналитическими методами. Они являются хорошим стартовым инструментом для выявления тех рынков, на которые стоит особо обратить внимание. Однако далее можно усилить анализ, проводимый агентством, не только в качественном аспекте, но и в количественном. Например, можно использовать различные способы подсчета ущерба от ограничения конкуренции для потребителей – такие методы давно и эффективно используются в развитых странах, например в странах ОЭСР", – считают аналитики Halyk Finance.

Изображение Dee с сайта Pixabay

Читайте по теме:

Чем обернется регулирование динамического ценообразования в Казахстане?