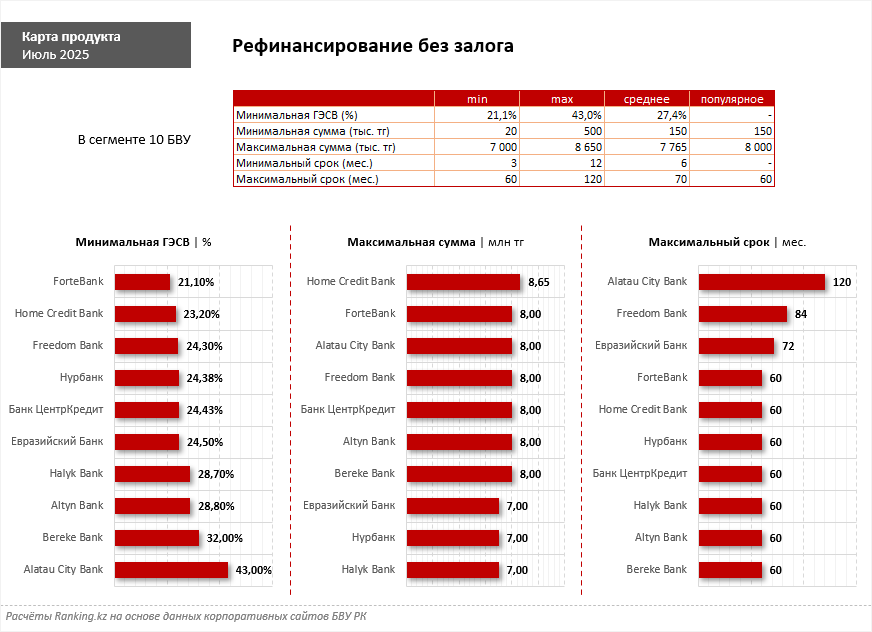

В Казахстане рефинансирование беззалоговых кредитов предлагают 10 из 22 банков второго уровня. Это особый вид займа, который позволяет заемщику объединить текущие кредиты на более выгодных условиях — с целью снижения процентной ставки, уменьшения ежемесячного платежа или продления срока погашения, с возможностью получения дополнительной суммы, передает inbusiness.kz со ссылкой на ranking.kz.

Кредитный рынок Казахстана продолжает развиваться стремительными темпами. Банки предлагают широкий спектр финансовых продуктов, включая потребительские кредиты (как под залог, так и без него), автокредиты, ипотечные программы, кредитные карты и другие инструменты заимствования. Один из востребованных продуктов — рефинансирование.

Самые выгодные условия предлагает ForteBank, у которого самая низкая ставка (ГЭСВ) среди всех БВУ: от 21,1%. Максимальная сумма займа может достигать 8 млн тенге — это также одно из наилучших значений в секторе. Срок кредитования — до 60 месяцев, то есть до 5 лет. Отметим также, что банк не взимает комиссии за организацию займа и за выдачу наличных.

Второе место по минимальной ставке (ГЭСВ) рефинансирования кредитов занял Home Credit Bank: от 23,2%. Рефинансировать заем в этом БВУ можно на сумму до 8,65 млн тг со сроком до 5 лет (или 60 месяцев).

На третьей строчке оказался Freedom Bank со ставкой (ГЭСВ) в 24,3%. Сумма займа в этом фининституте — до 8 млн тенге, а срок — до 7 лет (или 84 месяца).

Рефинансирование беззалоговых кредитов также предлагают Нурбанк, Банк ЦентрКредит, Евразийский банк, Halyk Bank, Altyn Bank, Bereke Bank и Alatau City Bank.

Рефинансирование имеет ряд преимуществ:

- снижение процентной ставки;

- уменьшение ежемесячных платежей;

- сокращение общей суммы переплаты;

- объединение нескольких кредитов в один;

- изменение срока кредитования.

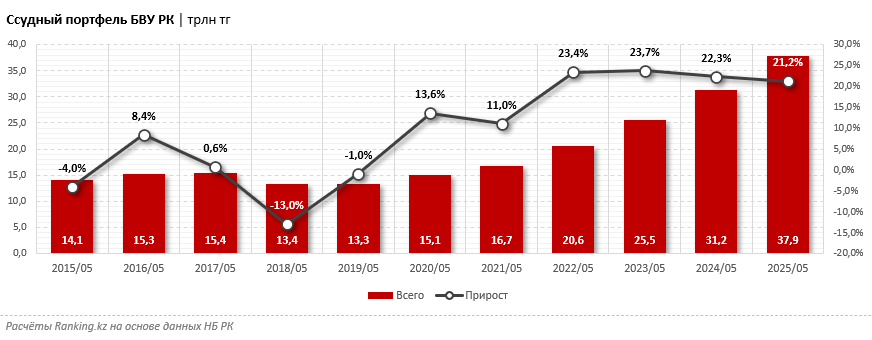

В целом с 2019 года кредиты в казахстанских банках демонстрируют устойчивый рост, и это один из показателей развития рынка. Так, по состоянию на 1 июня 2025 года ссудный портфель БВУ РК достиг 37,9 трлн тенге — на 21,2% больше, чем годом ранее. За пять же лет его объем увеличился более чем в 2 раза. Рост объемов кредитования, расширение продуктовой линейки и улучшение условий — все это говорит о высокой адаптивности сектора к запросам населения.