Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор банковского сектора Казахстана за первое полугодие 2023 года, передает inbusiness.kz.

Ключевые тенденции периода

- В первом полугодии 2023 года рост ссудного портфеля банков второго уровня (+6,8%) опережал общее увеличение активов системы (+4,5%). Позитивная динамика наблюдалась как в портфеле кредитов розницы (+9,1%), так и бизнеса (+4,0%).

- Потребительский спрос на заемные ресурсы мог стимулироваться высокой популярностью рассрочек среди казахстанцев, а также желанием поддержать привычный уровень жизни в условиях снижения реальных денежных доходов населения (-2,6%).

- В то же время увеличение инвестиционного спроса на кредиты происходило на фоне ускорения экономического роста (ВВП вырос на 5% за 6М23).

- Об увеличении потребительского и инвестиционного спроса в экономике можно также судить по заметно возросшему импорту товаров в страну (+39% за январь-май текущего года).

- Между тем 64% прироста ссудного портфеля системы обеспечили топ-5 банков по размеру активов (активы свыше 3 трлн тенге). Тем не менее концентрация среди пяти крупнейших БВУ не возросла (см. ниже)

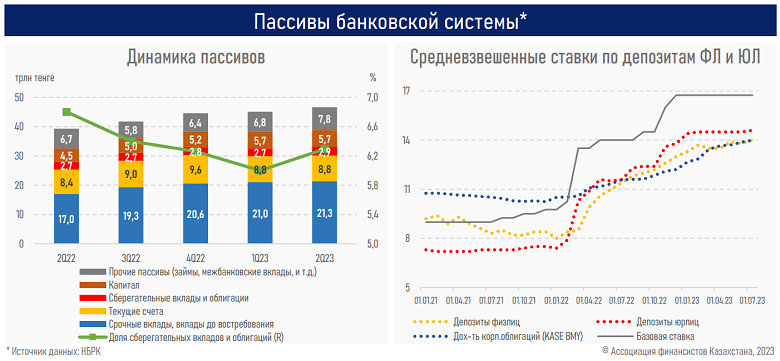

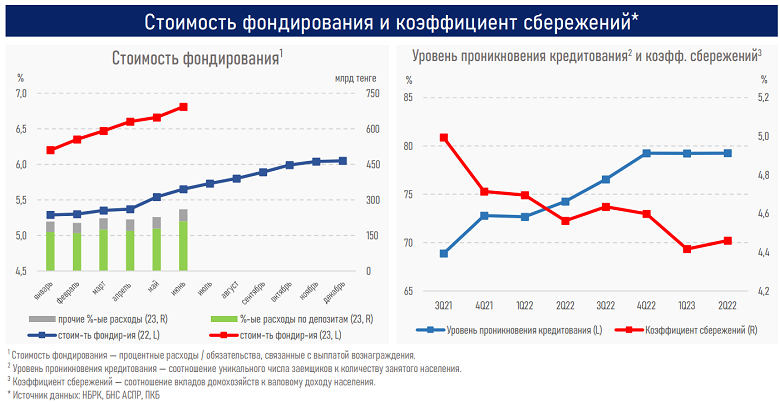

- Рост ставок по банковским продуктам (кредиты и депозиты) прекратился на фоне неизменной базовой ставки. При этом умеренный рост месячной инфляции три месяца подряд (0,5-0,6%) и резкое падение годового значения ИПЦ из-за высокой базы прошлого года (опустилась до 14%) формируют предпосылки для снижения процентных ставок.

- Сберегательная модель поведения среди казахстанцев сохранилась на фоне высоких ставок по депозитам: средства населения выросли с начала года на 1,1 трлн тенге (+6,4%).

- Но корпоративные депозиты снизились на 0,8 млрд тенге (-5,2%), вероятно, ввиду предпочтения собственных средств заемным в условиях их более высокой стоимости, увеличения налоговой нагрузки на отдельные сектора экономики.

- Рост ссудного портфеля при практически неизменном его качестве вкупе с умеренным ростом процентной маржи (с 5,75% до 6,11%) способствовали увеличению прибыли сектора, что, в свою очередь, благотворно сказалось на уровне капитализации (+9,6%).

- В результате отмеченных изменений финансовый рычаг сектора (debt-to-equity ratio) улучшился с 7,5 до 7,1.

Резюме

Несмотря на более высокие процентные ставки в системе и повышенное инфляционное давление, в текущем году наблюдается положительная динамика как по выдаче новых кредитов (+16,7% за полугодие), так и по росту ссудного портфеля системы (+6,8%).

Между тем готовность БВУ кредитовать бизнес была выше, чем розницу. Доля одобрения кредитных заявок для бизнеса в среднем составила почти половину всех заявок (47%), но лишь одну четверть для розницы (27%). При этом наибольший объем одобрений приходится на субъекты крупного предпринимательства (55% от заявок), наименьший – на автокредитование (13% от всех заявок).

На этом фоне наблюдается превалирование займов корпоративного сектора (52,3%, или 6,9 трлн тенге) в выдаче новых кредитов по стране (13,3 трлн тенге).

Финансирование этой кредитной активности происходило преимущественно за счет роста сберегательной модели поведения среди казахстанцев (депозиты населения выросли на 1,1 трлн) и увеличения собственного капитала БВУ (+0,5 трлн).

На фоне роста капитализации сектора коэффициент достаточности собственного капитала банковского сектора k1 увеличился до 18,5% (16,4% годом ранее и при нормативе 7,5%), а k2 вырос до 25,8% (19,8% годом ранее и при нормативе 10%).

Вместе с тем умеренный рост месячной инфляции (последние три месяца в пределах 0,5–0,6%) и сильное падение ее годового показателя (с февральского пика в 21,3% опустилась до 14% к настоящему моменту) открывает окно для осторожного умеренного снижения базовой ставки в ближайшее время и потенциально может привести к снижению ставок по банковским продуктам.

Читайте по теме:

Какая кредитная история считается хорошей, а какая – плохой