При этом с середины марта на нефтяные рынки поступали неоднозначные сигналы, которые следует внимательно рассмотреть и проанализировать. Выделим три основных месседжа.

В первую очередь это, конечно же, заявления министра энергетики Саудовской Аравии, которые буквально всколыхнули рынки, резко потянув котировки вниз. В первой декаде марта Халед аль-Фалех заявил, что соглашение по сокращению добычи не будут продлено во втором полугодии 2017 года из-за слабого выполнения договоренностей странами, не входящими в ОПЕК.

Было подчеркнуто, что ОПЕК на 94% выполнила свои планы по снижению добычи, тогда как страны, не входящие в картель, выполнили договоренности лишь на 50%. Напомним, что в конце 2016 года была достигнута договоренность о снижении добычи странами ОПЕК на 1,2 млн баррелей в сутки, тогда как прочие нефтедобывающие страны (в том числе и Казахстан) согласились снизить добычу почти на 600 тыс. б/с.

Это соглашение, достигнутое в конце года, вселило в рынки уверенность в нормализации цен и высокую вероятность снижения поставок нефти на мировые рынки (которые превышали мировой спрос). Мартовское заявление официального представителя Саудовской Аравии поставило под сомнение дальнейшее выполнение плана по спасению и сам факт его дальнейшего существования во втором полугодии.

Однако уже через несколько дней после этого заявления министр энергетики Саудовской Аравии в интервью The Wall Street Journal уже более мягко отметил, что страны ОПЕК все же намереваются продлить это соглашение, признав, что оно оказывает положительный эффект на нефтяные цены.

Следует отметить, что 25 мая страны ОПЕК и другие нефтедобывающие страны должны решить вопрос продления соглашения по итогам первого полугодия. Вне всяких сомнений, это будет очередное испытание для нефтяных цен.

В целом можно сказать, что согласия в рядах ОПЕК и ведущих нефтедобывающих государств снова нет (как не было и прежде). Собственно говоря, это соглашение изначально рассматривалось всеми участниками рынка как временная передышка, после которой бои за долю рынка развернутся с новой силой. При этом из "стана" остальных нефтедобывающих государств прозвучали хоть и не громкие, но все же вполне логичные объяснения: они в отличие от стран ОПЕК не могут столь быстро снизить добычу по многочисленным причинам – есть уже запущенные проекты, фактор сезонности, технологические особенности добычи в разных странах и договорные обязательства.

Давайте обратимся к официальному отчету ОПЕК, опубликованному 14 марта, чтобы разобраться со структурой снижения добычи в странах ОПЕК и оценкой текущей ситуации со стороны картеля.

Традиционно отчет начинается с фундаментальной статистики, и она в целом вселяет оптимизм: мировой спрос на нефть в 2016 году по уточненным оценкам составил 95,05 млн б/с (на 50 тыс. б/с выше предыдущей оценки). Ожидается, что в 2017 году мировой спрос вырастет на 1,26 млн б/с, до 96,31 млн б/с, что является очень хорошим показателем и свидетельством роста мировой экономики и потребления нефти. Что не менее важно: рост спроса прогнозируется и в Европе, и в странах Азиатско-Тихоокеанского региона. При этом оптимизм разбавляется прогнозами роста добычи сланцевой нефти в США и Канаде (нефтеносные пески).

Не менее тревожными являются и оценки коммерческих запасов нефти в странах ОЭСР (в организацию входят 35 стран мира, формирующих более 60% мирового ВВП): запасы нефти в этих странах на конец 2016 года превысили 3 млрд баррелей, что выше сезонных и средних показателей за последние 5 лет.

То есть мы в очередной раз убеждаемся в верности наших предыдущих прогнозов: текущий мировой спрос на нефть не "направляется" полностью на потребление – часть нефти оседает в коммерческих запасах, и при существенном росте цен страны в первую очередь обратятся к собственным запасам, что будет еще долгое время сдерживать рост мировых котировок.

При этом данные по нефтяным ценам действительно свидетельствуют об успешности действующего соглашения: в феврале стоимость нефтяной корзины ОПЕК (основные сорта нефти, которыми торгует картель) составила $53,37 за баррель, что на 91% выше, чем средние цены в феврале 2016 года! При этом февральские цены находились на самом высоком уровне за последние 1,5 года.

Рост цен был напрямую связан со снижением производства нефти. Так, картель оценивает февральский уровень мировых поставок в 95,88 млн б/с, что на 210 тыс. б/с меньше уровня января 2017 года, однако доля ОПЕК в мировом производстве снизилась на 0,1%, до 33,3%.

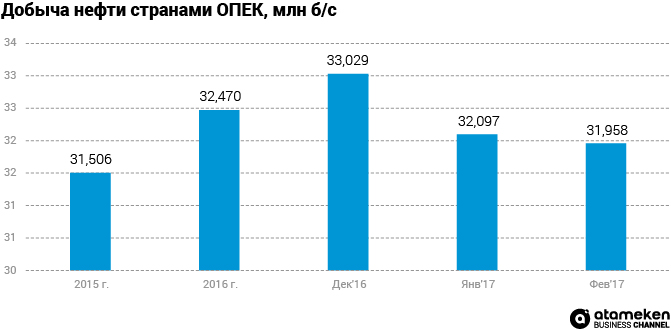

Рассмотрим данные ОПЕК по добыче нефти в 2015-2017 гг.:

Относительно декабрьских уровней (33,03 млн б/с) действительно произошло существенное снижение производства до 31,96 млн б/с – более чем на 1 млн б/с (для сравнения: Казахстан сейчас добывает около 1,6 млн б/с). Однако февральский уровень (а это почти 100%-ное выполнение соглашения) все же выше уровня 2015 года. Ранее мы озвучивали прогнозы и предположения, что в конце 2016 года страны ОПЕК могли пойти на существенное увеличение добычи для дальнейшего "эффектного" снижения от максимальных показателей, хотя февральский уровень в целом незначительно ниже среднегодового показателя 2016 года и выше уровней 2015 года.

Относительно декабрьских уровней (33,03 млн б/с) действительно произошло существенное снижение производства до 31,96 млн б/с – более чем на 1 млн б/с (для сравнения: Казахстан сейчас добывает около 1,6 млн б/с). Однако февральский уровень (а это почти 100%-ное выполнение соглашения) все же выше уровня 2015 года. Ранее мы озвучивали прогнозы и предположения, что в конце 2016 года страны ОПЕК могли пойти на существенное увеличение добычи для дальнейшего "эффектного" снижения от максимальных показателей, хотя февральский уровень в целом незначительно ниже среднегодового показателя 2016 года и выше уровней 2015 года.

Если "погрузиться" в детальную структуру снижения добычи, то основное бремя лежит на Саудовской Аравии, страны ОПЕК "второго эшелона" также снизили добычу (но по другим причинам – из-за высокой себестоимости), тогда как Иран, Ирак и другие страны Персидского залива либо остались на уровнях 2015-2016 годов, либо, напротив, немного прибавили в показателях.

Вторым и, пожалуй, основным месседжем, повлиявшим на снижение цен, стали данные из США: это и ожидаемое повышение ставок ФРС, в преддверии которого снижались цены на сырьевые активы, и рост коммерческих запасов нефти и нефтепродуктов, и рост количества буровых установок, свидетельствующий о последующем увеличении добычи нефти в течение ближайших 12-18 месяцев.

А вот третий месседж остался без должного внимания, хотя он более интересен и фундаментален. Международное энергетическое агентство опубликовало прогноз по нефтяному рынку на ближайшие 5 лет, согласно которому уже в 2019 году мировой спрос на нефть преодолеет важную отметку в 100 млн б/с, а к 2022 году дойдет до 104 млн б/с!

При этом, что очень важно для нефтедобывающих стран и Казахстана в том числе, МЭА прогнозирует дефицит поставок нефти после 2020 года, что неминуемо приведет к росту цен. Однако на горизонте 2017-2019 годов прогнозируется вполне консервативный коридор цен в размере $60-80 за баррель.

Фактор роста добычи нефти в США и изменения структуры потребления нефти, а также прогнозы МЭА требуют, конечно, более детального анализа в последующих материалах на нашем портале.

А пока мы можем подвести небольшие итоги: по всей видимости, ОПЕК продолжит свою игру по вовлечению стран, не входящих в картель, в новые договоренности по второму полугодию, ведь соглашение действительно привело к существенному росту цен. С другой стороны, производители в США вновь наращивают мощности по добыче, а это будет оказывать негативное влияние на структуру мирового спроса. Очевидно, что такая "нефтяная ценовая карусель" продлится и во втором полугодии.

Но для нас важны более долгосрочные прогнозы, и они оптимистичны. Три-четыре года низких цен на нефть уже привели к значительному сокращению инвестиций в новые добывающие проекты, что скажется на дефиците поставок (о чем и предупреждает МЭА), а это значит, что в 2019-2020 годах нас ожидает неминуемый рост цен на нефть, при этом в этот период выйдут на проектные мощности Тенгиз и Кашаган.

Олжас Байдильдинов

Мнение редакции может не совпадать с мнением автора