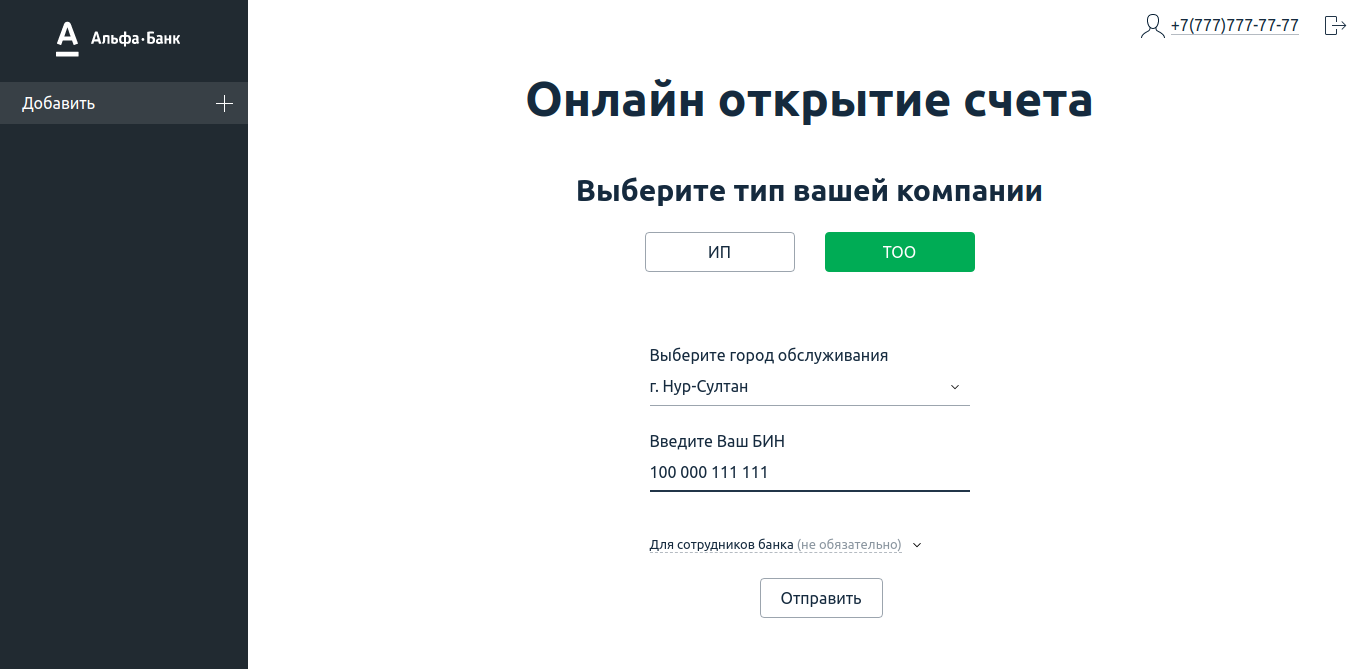

Альфа-Банк Казахстан не перестает удивлять клиентов. Совсем недавно банк запустил уникальную платформу "Альфа-офис", на которой индивидуальные предприниматели могут за считанные минуты открыть счет онлайн. А уже сегодня этот сервис стал доступен и другим юридическим лицам – ТОО. Чтобы открыть счет, бизнесмену теперь не нужно собирать множество документов и привозить их в банк, достаточно зайти на платформу "Альфа-офис" и открыть счет онлайн.

Дамир Какиев, управляющий директор по малому (массовому) бизнесу АО ДБ "Альфа-Банк"

– 19 ноября мы открыли первый счет онлайн на платформе "Альфа-офис" одному из наших клиентов – владельцу ТОО. Альфа-Банк Казахстан первый банк в республике и в странах СНГ, который предлагает предпринимателям быстро и без лишних хлопот открыть счет онлайн всего за 10-15 минут. При этом, одна компания может открыть до десяти счетов в разных валютах, как в тенге, так и в долларах, евро, рублях, юанях и др. После открытия счета, предприниматель может также быстро приобрести подходящий ему пакет расчетно-кассового обслуживания. Наша миссия – помогать развивать бизнес через простые и моментальные решения. Поэтому мы создаем удобные сервисы в онлайн, которые облегчают жизнь предпринимателям, и оставляют им больше времени на занятие своим делом. После удаленного открытия счета, владелец компании может также управлять им "в цифре". Для этого у нас есть мобильное приложение "Альфа-Бизнес Казахстан". В нем вы можете спокойно вести свой бизнес, не приходя в отделение банка. Все операционные заботы предпринимателей Альфа-Банк берет на себя.

Ольга Косицына, product-owner платформы "Альфа-офис" АО ДБ "Альфа-Банк"

– Подписание и заверение открытия счетов со стороны клиента проводится при помощи ЭЦП НУЦ (Электронно-цифровой подписи Национального удостоверяющего центра). Сам процесс для ИП и ТОО на платформе "Альфа-офис" полностью digital. Клиент вводит минимальные данные, по которым происходит интеграция с государственными базами данных. Далее предприниматель проходит sms и e-mail верификацию для подтверждения контактных данных. Еще раз подчеркну, что приезжать в банк нет необходимости, все происходит в онлайн.

По словам самих предпринимателей, быстрое открытие счета – один из основных критериев при выборе банка. На платформе "Альфа-офис" эта услуга бесплатная и максимально упрощенная. В планах Альфа-Банка Казахстан и дальше улучшать сервисы для малого бизнеса и переводить все больше продуктов и услуг в цифровой формат.

Напомним, Альфа-Банк Казахстан входит в частную международную холдинговую компанию ABH Holdings S.A. со штаб-квартирой в Люксембурге. В этом году Альфа-Банку в Казахстане исполнилось 25 лет. Стабильность финансового института ежегодно подтверждают оценки авторитетных международных организаций, таких как Fitch Ratings ("BB-" прогноз "Стабильный") и Standard Poor’s ("BB-/B", прогноз "Позитивный").