Минувшую неделю мировые индексы в целом провели позитивно на фоне решений Центробанков ряда стран не повышать процентную ставку с намеком на то, что, вполне возможно, в скором времени начнется смягчение денежно-кредитной политики, сообщает inbusiness.kz.

20 марта Федеральная резервная система ожидаемо сохранила ключевую процентную ставку на уровне 5,25-5,5%, однако руководители Федрезерва обрадовали участников рынка, оставив в силе прежний прогноз, предусматривающий три снижения ставки в текущем году.

Днем позже Банк Англии оставил ставку на уровне 5,25%, но дал понять, что близок к смягчению денежно-кредитной политики. За сохранение ставки проголосовали восемь из девяти членов комитета по денежно-кредитной политике (MPC), причем два члена MPC, ранее настаивавшие на необходимости повышения ставки, изменили свою позицию и проголосовали за ее сохранение на прежнем уровне.

Также на этой неделе центробанки Австралии и Китая сохранили свои ключевые процентные ставки на прежнем уровне, ЦБ Швейцарии неожиданно снизил стоимость заимствований на 25 базисных пунктов.

А вот ЦБ Турции повысил ключевую ставку на 500 базисных пунктов. Центральный банк Тайваня поднял ставку на 12,5 базисных пункта. Центробанк Японии повысил ставку впервые с 2007 года и впервые с 2016 года вывел ее из отрицательной территории.

Фондовые индексы Азиатско-Тихоокеанского региона в основном снизились в пятницу, 22 марта, исключением стал японский индикатор, который завершил в плюсе четвертую сессию подряд.

Народный банк Китая (НБК) в пятницу, 22 марта, опустил справочный курс юаня максимально с начала февраля, что было воспринято трейдерами как сигнал того, что ЦБ дает "зеленый свет" ослаблению нацвалюты в условиях неравномерного экономического роста.

Фондовый Shanghai Composite (SSEC) упал на -0,95%, до 3048,03 пункта, по итогам торгов. За неделю индикатор вырос на символические +2,01 пункта, или на +0,07%. Гонконгский Hang Seng (HSI) уменьшился в минувшую пятницу на -2,2%, до 16 499,47 пункта. За неделю индекс потерял -221,42 пункта, или -1,32%.

В числе лидеров снижения в материковом Китае в пятницу акции Wuxi Apptec (-4,2%), Ping AnInsurance (-3,5%), ZTE Corp. (-2,8%), Foxconn Industrial (-2,2%). Кстати, Ping AnInsurance опубликовала отчет, согласно которому зафиксировано снижение операционной прибыли в прошлом году на 20%.

25 марта оба индекса показали отрицательную динамику.

Лишь японский индекс Nikkei 225 (JP 225) показал положительный результат в пятницу и неплохой рост по итогам всей недели в целом. 22 марта индикатор вырос на +0,2% к концу торгов, до 40 762,00 пункта. При этом за торговую пятидневку индекс вырос на +5,23%. Индекс завершает в плюсе четвертую неделю подряд.

Потребительские цены в Японии в феврале увеличились на +2,8% в годовом выражении – максимально с ноября, говорится в отчете министерства внутренних дел и коммуникаций страны. Темпы роста ускорились по сравнению с +2,2% в январе.

Цены без учета свежих продуктов питания (ключевой показатель, отслеживаемый центробанком страны) в прошлом месяце также повысились на +2,8% в годовом выражении (+2% в январе). Динамика показателя совпала с консенсус-прогнозом экспертов, который приводит Trading Economics.

Акции Sharp Corp. выросли в ходе торгов в пятницу на 5,2%, Suzuki Motor – на 3,4%, Nissan Motor – на 3,4%.

В понедельник, 25 марта, JP 225 в минусе.

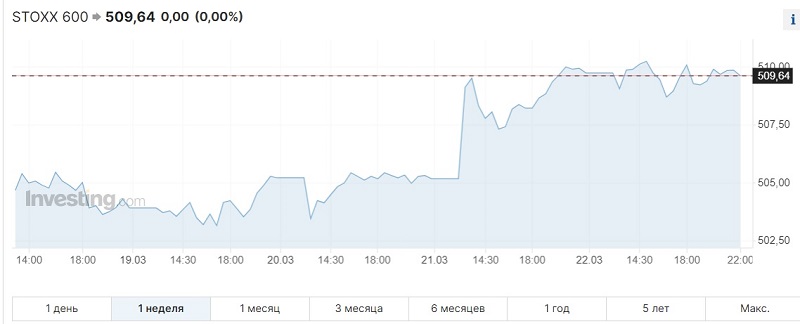

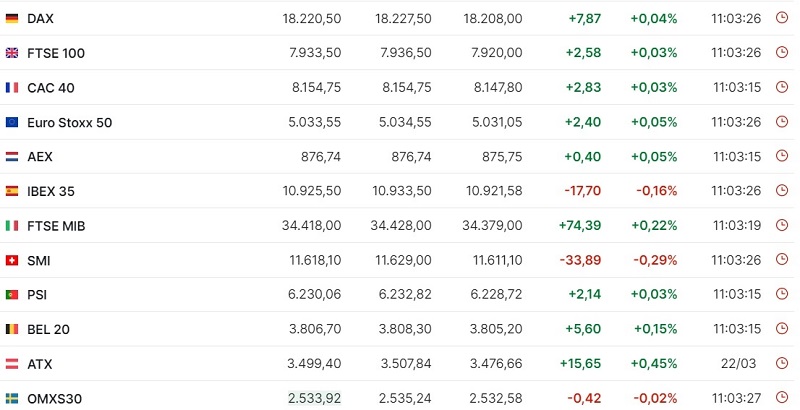

Большинство европейских фондовых индексов выросло в пятницу, сводный индекс крупнейших европейских компаний Stoxx Europe 600 повысился по итогам девятой недели подряд до исторического максимума 509,64 пункта. Индикатор демонстрирует самую длинную серию недельных повышений с августа 2012 года, по данным Dow Jones Market Data. За неделю индикатор набрал +4,84 пункта, или +0,96%.

Британский FTSE 100 вырос на +0,61%. За неделю индекс увеличился на +203,50 пункта, или на +2,63%.

Британский FTSE 100 вырос на +0,61%. За неделю индекс увеличился на +203,50 пункта, или на +2,63%.

Индекс потребительского доверия в Великобритании в марте остался на уровне предыдущего месяца – минус 21 пункт, говорится в отчете GfK NOP Ltd. Между тем аналитики в среднем прогнозировали повышение до минус 19 пунктов, по данным Trading Economics.

Розничные продажи в Великобритании в феврале не изменились по сравнению с предыдущим месяцем, сообщило статуправление. Эксперты в среднем предполагали снижение на 0,4%. Согласно пересмотренным данным, в январе розничные продажи выросли на 3,6%, а не на 3,4%, как было объявлено ранее.

Цена акций Aston Martin Lagonda выросла на +1,5% на новости, что компания назначила новым главным исполнительным директором Адриана Холлмарка, занимавшего аналогичный пост в Bentley.

Германский DAX повысился на +0,15%, итальянский FTSE MIB – на +0,05%, испанский IBEX 35 – на 0,7%. Между тем французский CAC 40 опустился на -0,15%.

В понедельник, 25 марта, вначале практически все европейские индексы были в плюсе.

Однако уже через пару часов ушли в красный сектор

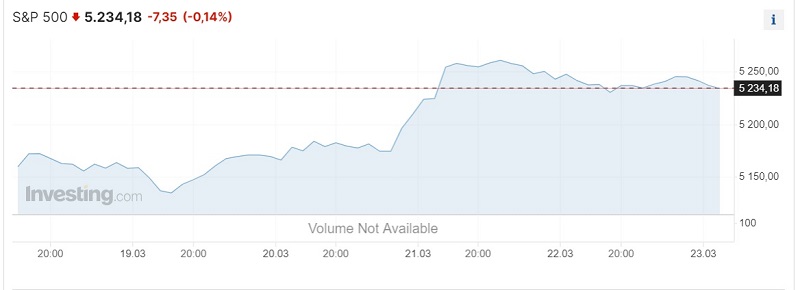

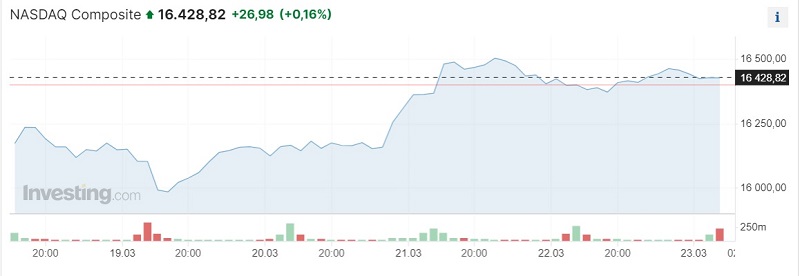

Основные американские индексы хоть и завершили неделю в целом позитивно, в пятницу, 22 марта, на закрытии продемонстрировали разнонаправленный результат. Как пишет Investing.com, если позитива рынку придали сектора технологий, коммунальных услуг и здравоохранения, то негативная динамика последовала со стороны секторов финансов, потребительских товаров и телекоммуникаций.

При этом в начале торгов все индексы слабо снижались. Но к концу торгов Dow Jones снизился до 39 475,90 пункта (+761,13 пункта, или +1,97% за неделю)

Стал меньше S&P 500, упав до 5234,18 пункта (+117,09 пункта, или +2,29% за торговую пятидневку).

Стал меньше S&P 500, упав до 5234,18 пункта (+117,09 пункта, или +2,29% за торговую пятидневку).

Тогда как высокотехнологичный Nasdaq Composite закрылся в небольшом плюсе (+343,71 пункта, или +2,14% за неделю).

Тогда как высокотехнологичный Nasdaq Composite закрылся в небольшом плюсе (+343,71 пункта, или +2,14% за неделю).

Аналитики британского банка HSBC улучшили рекомендацию для акций американских компаний до "тактически выше рынка" с нейтрального уровня на ожиданиях смягчения денежно-кредитной политики ФРС. "Тактическая" рекомендация действует на горизонте 3-6 месяцев. По мнению экономистов, Федрезерв может снизить ставки дважды или трижды в течение этого года, при этом важен сам факт снижений, а их количество не сильно повлияет на рынок.

Аналитики британского банка HSBC улучшили рекомендацию для акций американских компаний до "тактически выше рынка" с нейтрального уровня на ожиданиях смягчения денежно-кредитной политики ФРС. "Тактическая" рекомендация действует на горизонте 3-6 месяцев. По мнению экономистов, Федрезерв может снизить ставки дважды или трижды в течение этого года, при этом важен сам факт снижений, а их количество не сильно повлияет на рынок.

Котировки акций FedEx Corporation выросли до 52-недельного максимума, повысившись на +7,35%, или на +19,46 пункта, завершив торги на отметке 284,31 доллара за бумагу. Котировки акций NVIDIA Corporation выросли до исторического максимума, поднявшись на +3,12%, или на 28,54 пункта, завершив торги на отметке 942,89 доллара за бумагу. Котировки акций Amazon.com Inc. поднялись до 52-недельного максимума, повысившись на +0,40%, или на +0,72 пункта, завершив торги на отметке 178,87 доллара за бумагу.

Акции компании NikeInc. потеряли -7,00% и завершили сессию на уровне 93,76 доллара за бумагу. Котировки Paramount Global Class B снизились в цене на -4,82%, до отметки 11,25 доллара за бумагу.

На Нью-Йоркской фондовой бирже количество подешевевших бумаг (1948) превысило количество закрывшихся в плюсе (917), а котировки 68 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2176 компаний подешевели, 1206 выросли, a 97 остались на уровне предыдущего закрытия.

Ожидания инвесторов изменились в сторону увеличения вероятности смягчения денежно-кредитной политики ФРС. Следующее заседание Федрезерва пройдет 30 апреля – 1 мая. Вероятность того, что ключевая ставка уменьшится до 5,00-5,25% годовых, увеличилась за неделю почти в два раза, с 6,4% до 12,7%. Вероятность, что ставка останется без изменений на уровне 5,25-5,50%, составляет 87,3% против 93,6% неделей ранее.

Читайте по теме:

Аналитики предрекают бум на южнокорейском фондовом рынке