Наибольшие доходы за май 2020 года продемонстрировали Халык Банк – Т21,7 млрд (Т122,1 млрд с начала года, 39,6% от прибыли сектора с начала года) и Kaspi – Т17,1 млрд (T91,2 млрд, 29.5%). Следующие банки завершили месяц с убытком: Jýsan Bank, Евразийский, Нурбанк, Capital Bank, Азия Кредит, Банк Пакистана. Об этом говорится в отчете Halyk Finance по финансовым показателям банковского сектора по итогам мая 2020 г.

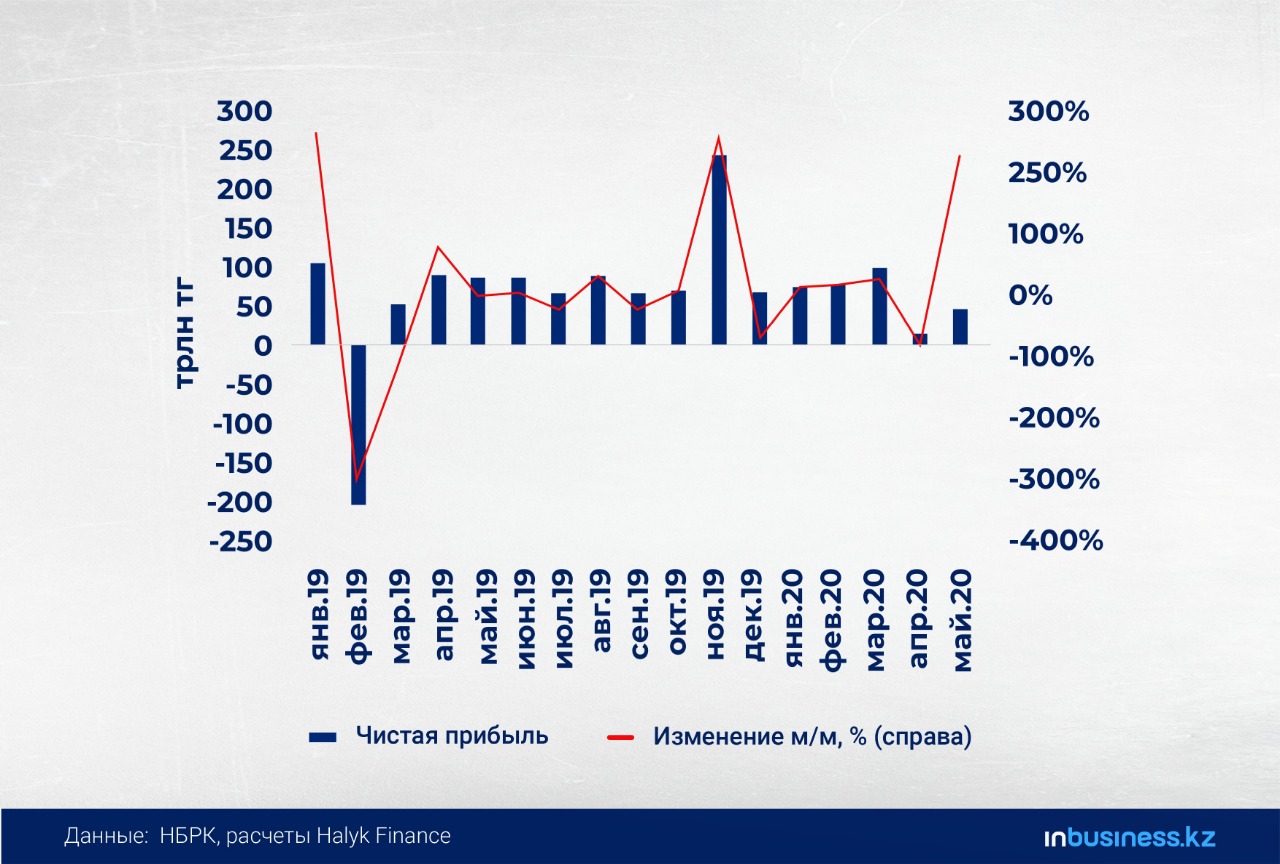

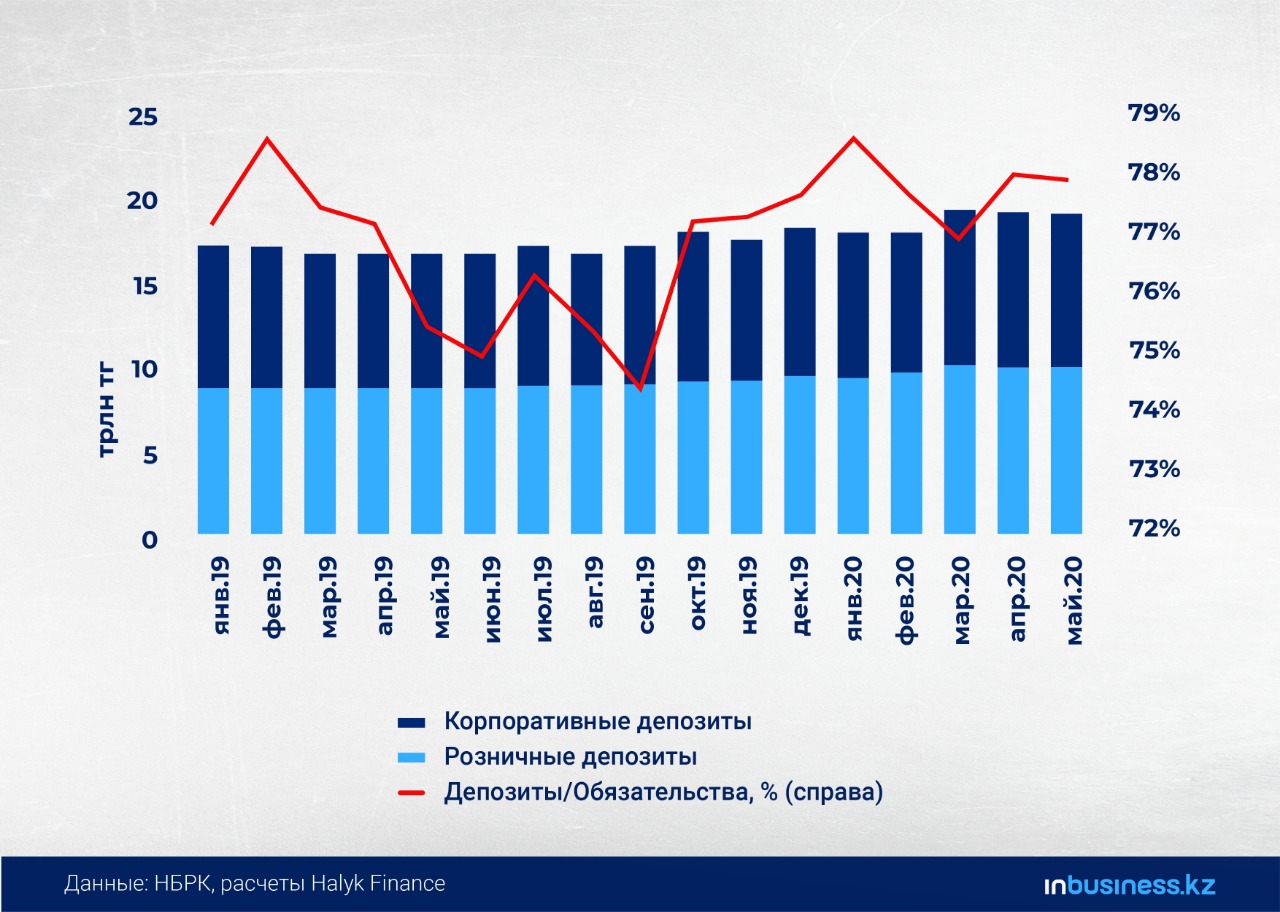

Соотношение депозитов физических и юридических лиц составило 51,5% к 48,5% (51,8% на 48,2% на конец 2019 г.) соответственно. Доля депозитов в обязательствах банковской системы составила 77,9% (78% по итогам 2019 г.). Отношение депозиты/брутто-займы в банковском секторе в мае составило 126,1% (122% на конец 2019 г., 124% на конец 2018 г.). Прибыль банковского сектора в мае выросла более чем в два раза м/м. В мае чистая прибыль банковского сектора выросла более чем в два раза м/м (-46,9% г/г) и составила Т45,8 млрд (Т308,5 млрд с начала года).

В целом кредитный портфель банковского сектора в мае расширился на 1,2% Согласно отчету НБ РК "Сведения о собственном капитале, обязательствах и активах", в мае ссудный брутто-портфель казахстанского банковского сектора расширился на 1,2% м/м (+184,7 млрд) и составил Т15,1 трлн (+2,2% с начала года).

Ссудный портфель занимает 53,5% в совокупных активах банковского сектора на конец мая (55% на конец 2019 г.). Наибольшее увеличение портфеля за месяц в абсолютном выражении наблюдалось в Халык Банке (+Т96,6 млрд, +2,2%) и в Jýsan Bank (+Т54,3 млрд, +6.2%). Доля займов с просроченной задолженностью свыше 90 дней сохранилась на уровне прошлого месяца – 9,4% (8,1% на конец 2019 г.). С начала года в номинальном выражении NPL 90+ выросли на 18,4%. Среди банков с наибольшей долей NPL90+ выделяются Jýsan Bank и Азия Кредит (по 51%), а также Capital Bank (88,2%). Доля просроченных кредитов от итого ссудного портфеля в мае составила 12,5% по сравнению с 15,3% в мае (12,3% на конец 2019 г.).

Наибольшая доля просроченной задолженности наблюдается в следующих банках: Capital Bank – 99%, Jýsan Bank – 52,2%, AsiaCredit Bank – 54,1%. Уровень провизирования на конец месяца составил 13,6%, уменьшившись на 0,4 п.п. м/м. Покрытие проблемных кредитов 90+ суммой провизий на конец мая составило 144,5% (149% на конец апреля, 164% на конец 2019 г.). Покрытие проблемных долгов менее 100% наблюдается у Банка Пакистана (19,5%), Capital Bank (28,1%), Азия Кредит (43,6%), Kassa Nova (84,5%), RBK (82,5%), Альфа (92%). Уровень покрытия итого просроченных кредитов суммой провизий на конец мая составил 108,9% (91,7% в апреле, 109% на конец 2019 г.). Покрытие просроченных кредитов провизиями более 100% наблюдается у следующих банков: Народный (147,2%), Jýsan Bank (130,9%) Банк Китая (117,1%), Шинхан (102,6%), КЗИ (248,6%), Al-Hilal (102,7%), ВТБ (104,3%), Нурбанк (117,1%), Алтын (105,9%), АТФ (127,4%), БЦК (105,4%), Сбербанк (118,5%).

За счет возобновления роста кредитного портфеля активы банковского сектора увеличились на 0,1%, депозиты сократились на 0,3% Активы банковского сектора в мае выросли на 0,1% (+5% с нач. года) и составили Т28,2 трлн. Депозитная база банковского сектора за месяц сократилась на 0,3% (+5,7% с нач. года) и составила Т19 трлн. Ликвидные активы составили 45,4% (Т12,8 тлрн) от совокупных активов (45,7% в апреле). Собственный капитал банковского сектора вырос на 2,3% м/м.

Депозиты населения снизились на 0,7% м/м (+5,2% с нач. года), до Т9,8 трлн (-Т73,3 млрд). Наибольшая доля депозитов населения по системе сконцентрирована в Халык Банке (34,6% от итого объемов депозитов в системе), в Kaspi (17,1%), в Сбербанке (8,1%), в Жилстройсбербанке (9,1%). Таким образом, на четыре банка приходится 68,9% всего объема вкладов. Корпоративные вклады выросли на 0,2% м/м (+6,3% с нач. года), до Т9,2 трлн (+Т19,7 млрд). Наибольшая доля сосредоточена в Халык Банке (36,3%), Сбербанке (9,4%), Forte (8,4%), Сити (7,5%), АТФ (5,7%) – 67,3% на пять банков.

Данияр Сериков

Подпишитесь на наш канал Telegram!