Экономическая активность находится под давлением локдаунов и прочих карантинных мер, передает inbusiness.kz со ссылкой на ranking.kz.

Почти весь 2020 год индекс деловой активности в РК был в отрицательной зоне, т. е. ниже 50*. Больше всего ожидаемо пострадал малый и средний бизнес. К 1 апреля 2021 года число временно не активных малых предприятий увеличилось на 21,7% за год, до 119,6 тыс. единиц. Объем выпуска продукции субъектами малого и среднего предпринимательства сократился на 5,4% за год и составил 32,7 трлн тг.

В целом, по данным конъюнктурных обследований, предприятия страны, большая часть из которых — субъекты МСБ, отмечают, что основные факторы, препятствующие их деятельности, связаны с проблемами финансирования и недостатком денежных средств.

Среди прочих можно отметить следующие:

• недостаточность собственных денежных средств;

• недостаточность оборотных средств;

• недостаточность кредитных и заемных средств;

• недоступность банковских займов.

* Значение показателя выше уровня 50 означает позитивное изменение, ниже уровня 50 — негативное.

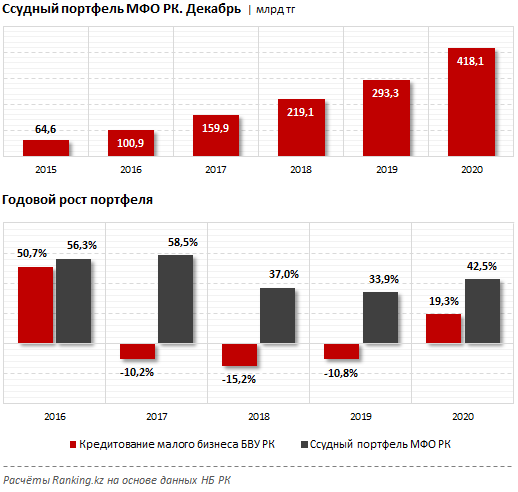

При этом проблемы с финансированием малый и средний бизнес испытывал и до пандемии. К примеру, в 2017–2019 годах наблюдалось постепенное снижение объема займов БВУ РК субъектам малого бизнеса. Так, к концу 2019 года кредитный портфель в секторе снизился по сравнению с 2016 годом на 1 трлн тг. То есть фактически банковские займы были малодоступны для субъектов МСБ. В 2020 году наблюдалось увеличение объёма займов малого бизнеса в кредитном портфеле банков — на сей раз основной причиной роста стала реализация госпрограмм, направленных на поддержку сектора.

В целом малый бизнес сталкивается со следующими проблемами при оформлении займа в банках: бюрократия при оформлении; срок оформления, который может занять несколько рабочих дней; жёсткая зависимость от кредитной истории; у клиента с просрочками шанс получить кредит ничтожно мал; часто — необходимость залога или поручительства; большой процент отказов. Играет роль и просто география: клиентами банков всё же в основном становятся городские предприниматели, а вся огромная сельская местность фактически остается за бортом банковских интересов.

Альтернативный источник финансирования для МСБ — микрофинансовые организации (МФО). Заметим: ссудный портфель МФО демонстрирует динамичный рост из года в год, и сектор охотно предоставляет финансирование малому бизнесу. Так, к концу 2020 года сумма предоставленных займов достигла 418,1 млрд тг — на 42,5% больше по сравнению с предыдущим годом.

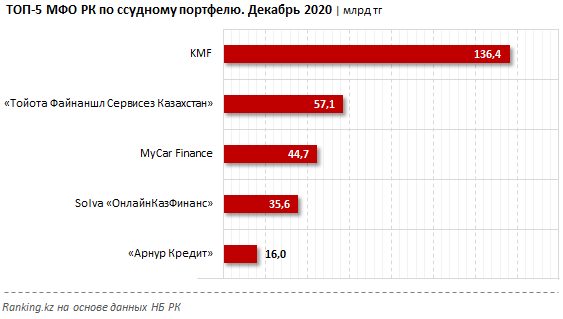

Лидер по кредитованию среди МФО — микрофинансовая организация KMF, ссудный портфель которой составил 136,4 млрд тг. За год сумма выросла на 2,8%. Компания предоставляет кредитные продукты, направленные на поддержку предпринимательства, рост благосостояния населения и развитие сельского хозяйства.

В ТОП-3 МФО по ссудному портфелю также вошли "Тойота Файнаншл Сервисез Казахстан" (57,1 млрд тг) и MyCar Finance (44,7 млрд тг).

В целом подобная динамика ссудного портфеля МФО говорит о повышенной доступности получения займов. Можно отметить следующие преимущества кредитов в МФО:

• минимум документов для оформления;

• быстрота принятия решения о кредите;

• низкий процент отказов — кредит в МФО могут оформить люди без официального трудоустройства и с "нюансами" в кредитной истории;

• возможность улучшить кредитную историю — выдавая новые займы, МФО дают возможность людям исправить подпорченную кредитную историю;

• не нужны залог и поручители;

• существуют программы лояльности для клиентов.

В 2020 году наблюдается значительный рост и без того высокой доли беззалоговых микрокредитов. Так, доля суммы беззалоговых микрокредитов составила 60% (годом ранее — 47%), а в количественном выражении их доля увеличилась до 96% (годом ранее — 79%). Такие займы намного доступнее для МСБ.

Рынок микрофинансовых организаций — один из наиболее быстрорастущих секторов финансовой отрасли. За последние пять лет активы МФО растут в среднем на 42% в год. За годы развития была сформирована законодательная база, придавшая импульс росту отечественного микрофинансирования, приняты постановления правительства и нормативные акты для регулирования этого сектора экономики и повышения его значимости.

Помимо доступных займов, МФО РК предоставляют собственные льготные программы кредитования, а также активно участвуют в предоставлении разного вида поддержки малому и среднему бизнесу. К примеру, крупнейшая МФО страны, KMF, согласно приказу агентства РК по регулированию и развитию финансового рынка, принимает решение о предоставлении отсрочки на основании заявления заёмщика, поданного в кредитную организацию в период с 1 апреля до 30 июня 2021 года. Отсрочка предоставляется без подписания дополнительных соглашений к договорам микрокредита. Эта мера распространяется на микрокредиты, выданные до 1 апреля 2021 года субъектам микро-, малого и среднего предпринимательства на предпринимательские цели, в том числе индивидуальным предпринимателям.

Таким образом, для малого и среднего бизнеса микрофинансовые организации — необходимая опора и источник доступных средств. Это особенно важно в период глобального экономического кризиса.