В декабре пенсионный фонд впервые за 14 месяцев купил облигации казахстанского банка, вернулся к практике вкладов в иностранных банках и вложил более 100 млрд тенге в квазигосударственные компании.

- Внешнее управление третий месяц работает в убыток.

В декабре 2020 года ЕНПФ заработал 90,3 млрд тенге – это стало максимальным значением за три последних месяца. Практически весь доход был сформирован за счет двух основных источников:

- Доходы от вознаграждения по ценным бумагам и вкладам составили 74,5 млрд тенге. Это второй результат в истории – больше было только в июле 2020-го (84,06 млрд).

- Доходы от рыночной переоценки ценных бумаг составили 55,73 млрд тенге. А вот это максимальный показатель по крайней мере с начала 2018 года.

Негативно на доходности пенсионного фонда отразился курс национальной валюты, который в конце года был достаточно стабилен: убытки от переоценки иностранной валюты составили 27,57 млрд тенге. Еще 12,4 млрд тенге минуса пришло от внешнего управления. Что примечательно: внешние управляющие отработали в минус весь IV квартал, потеряв за это время 34,25 млрд тенге. Впрочем, по итогам года все равно отмечается солидный плюс – 50,25 млрд тенге.

В целом же по итогам 2020 года размер начисленного инвестиционного дохода составил 1 трлн 262,5 млрд тенге. Таких доходов в истории фонда еще не было: например, по сравнению с 2019 годом показатель вырос на 93%. С другой стороны, высокие доходы объясняются тем, что и денег у ЕНПФ стало больше: по состоянию на 1 января в доверительном управлении фонда находятся активы общей стоимостью 12 трлн 894,6 млрд тенге – это почти на 2,1 трлн тенге больше уровня годичной давности.

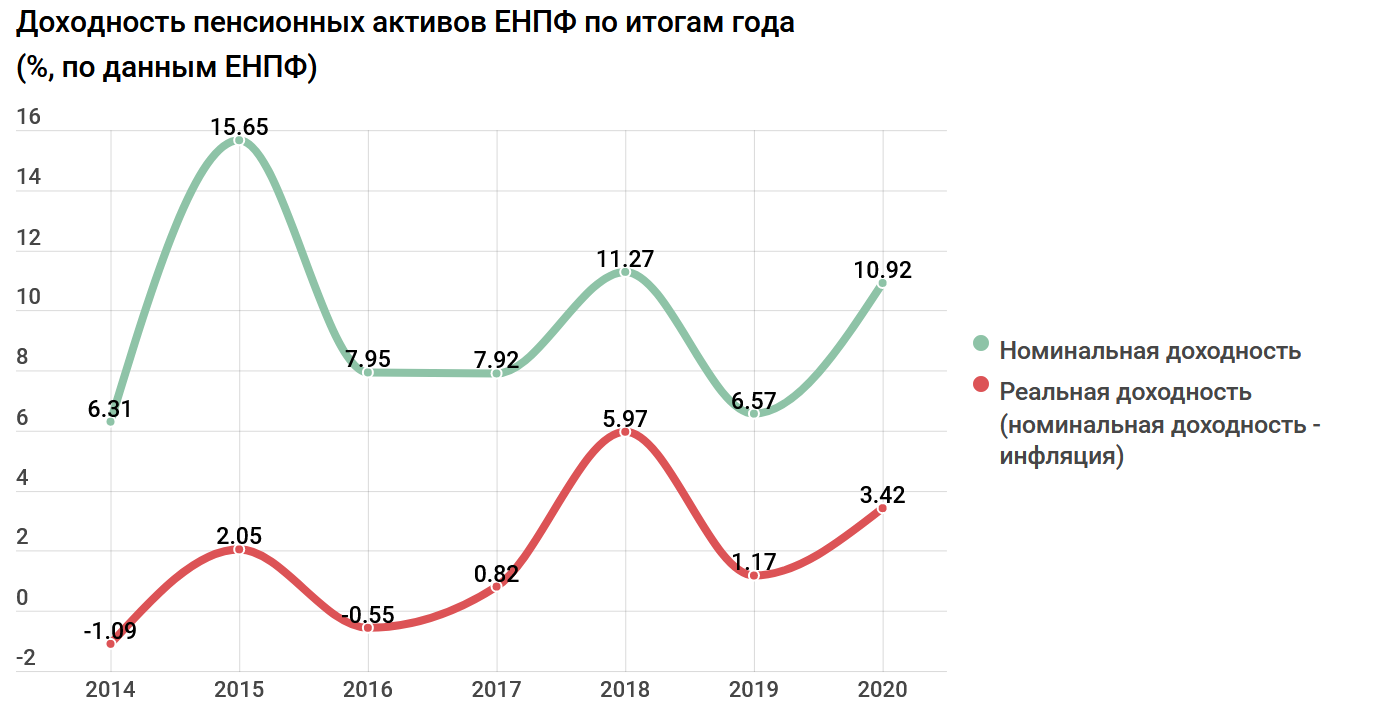

"Доходность пенсионных активов ЕНПФ, распределенная на счета вкладчиков (получателей) за 2020 год, составила 10,92% при инфляции 7,50%. Таким образом, реальная доходность по пенсионным активам ЕНПФ составила 3,42%", – отмечают в фонде.

При этом:

- Номинальная доходность оказалась выше уровня в 10% в третий раз за последние шесть лет.

- Доходность, обеспечиваемая фондом, четвертый год подряд опережает инфляцию.

- Выше реальная доходность была лишь однажды – в 2018 году она составила 5,97%.

- В квазигосударственные компании направлено 104,6 млрд тенге.

В конце 2020 года ЕНПФ активно вкладывался в отечественный квазигосударственный сектор:

- В октябре АО "Казахстанский фонд устойчивости" получило 143,8 млрд тенге.

- В ноябре в АО "НУХ "Байтерек" инвестировано 36,7 млрд тенге.

- В декабре общий объем инвестиций составил 104,6 млрд тенге, которые были распределены между тремя компаниями.

В четвертый раз за год ЕНПФ вложился в долговые бумаги АО "Аграрная кредитная корпорация". Объем сделки, осуществленной в рамках механизма кредитования приоритетных проектов ("Экономика простых вещей") составил 7,57 млрд тенге. Заявленная доходность – 11,75% годовых. Общий объем приобретенных с апреля облигаций компании превысил 34,6 млрд тенге.

Впрочем, это относительно невысокий показатель. Например, он уступает объему покупок облигаций "Байтерека" в одном только декабре: 46,49 млрд тенге со средневзвешенной доходностью в размере 11,30% годовых. Стоит отметить, что это рекордный объем сделок с этой компанией – так много в долг национальному холдингу ЕНПФ за раз еще не давал. И никогда не покупал его облигации два месяца подряд.

Но еще больше средств – 50,5 млрд тенге – было в декабре направлено на покупку облигаций АО "Фонд национального благосостояния "Самрук-Казына". Среди всех квазигосударственных компаний они обеспечивают наименьшую доходность – 10,9% годовых. Но в декабре ЕНПФ не только покупал, но и продавал долговые бумаги фонда. Причем даже на большую сумму:

"В рассматриваемом периоде в рамках досрочного обратного выкупа эмитентом была реализована часть облигаций АО "Фонд национального благосостояния "Самрук-Казына" на сумму 64,30 млрд тенге", – говорится в отчете ЕНПФ.

- Первые инвестиции в казахстанские банки за четыре месяца.

Времена, когда ЕНПФ активно вкладывал средства в казахстанских банках, покупая долговые бумаги и размещая в них депозиты, давно прошли. Последняя сделка с отечественными БВУ была осуществлена в октябре 2019 года – тогда были куплены облигации ДБ "Альфа-Банк" на 7,5 млрд тенге. В декабре 2020-го, спустя 14 месяцев, пенсионный фонд вновь купил долговые бумаги казахстанского банка. На этот раз эмитентом выступил Bank RBK.

"В отчетном периоде в рамках механизма кредитования приоритетных проектов ("Экономика простых вещей"), реализация которого осуществляется через БВУ РК и АО "Аграрная кредитная корпорация", были приобретены облигации АО Bank RBK в объеме 13,27 млрд тенге с доходностью 11,85% годовых", – говорится в отчете ЕНПФ.

Еще одна важная сделка декабря – это продажа облигаций переживающего непростые времена AsiaCredit Bank. В рамках досрочного обратного выкупа банк выкупил бумаги в объеме 4,17 млрд тенге. При этом по состоянию на 1 января 2021 года стоимость облигаций этого БВУ в портфеле ЕНПФ превышает 6,2 млрд тенге – все они были куплены еще в I квартале 2014 года.

И завершая тему казахстанских эмитентов:

- В декабре были проданы ГЦБ министерства финансов на 53,35 млрд тенге. Еще 10 млрд тенге вернулось в ЕНПФ из минфина в результате планового погашения.

- Не обошлось без традиционных краткосрочных депозитов в Нацбанке. Средний объем сделок составил 123,50 млрд тенге со средневзвешенной доходностью 8,07% годовых. Цель – "управлениее текущей ликвидностью с целью поддержания доходности по пенсионным активам". При этом ни для одного другого инструмента не оговаривается, что целью инвестирования является поддержание доходности.

- Госдолг США распродается четвертый месяц подряд.

Общая стоимость ГЦБ США в портфеле ЕНПФ на 1 января 2021 года составляет 944,8 млрд тенге – это 7,3% от вообще всех денег фонда. Это высокий, но не рекордный показатель – летом объем инвестиций в американский госдолг превышал 1 трлн тенге. Тем не менее:

- Больше средств, чем в ГЦБ США, ЕНПФ инвестирует только в ценные бумаги казахстанского министерства финансов (более 5,6 трлн тенге).

- Объем вложений в 2,9 раза превышает стоимость всех акций иностранных компаний в портфеле ЕНПФ.

- В американском госдолге хранится больше средств пенсионного фонда, чем на депозитах во всех банках.

И ЕНПФ продолжает покупать облигации правительства США. Правда, в декабре 2020 года объем сделок оказался крайне небольшим – 42,7 млрд тенге: раньше если сделки и осуществлялись, то их объемы были, как правило, в разы выше. Доходность же остается стабильно низкой – в этот раз инвестиции сделаны под 0,08% годовых.

Примечательно и то, что ЕНПФ четвертый месяц подряд и продает эти ценные бумаги. Объем сделок в декабре – 20,57 млрд тенге, за период с начала сентября – 783,5 млрд тенге.

Еще один полюбившийся ЕНПФ эмитент – это Европейский банк реконструкции и развития. Пенсионный фонд покупает его облигации второй месяц подряд и третий раз в 2020 году:

"В рассматриваемом периоде были приобретены ценные бумаги Европейского банка реконструкции и развития в объеме 45,00 млрд тенге по номинальной стоимости с доходностью, равной инфляции и премии в размере 2,00% годовых", – отмечают в Фонде.

- ЕНПФ вновь открыл депозиты в иностранных банках.

Сама по себе практика открытия вкладов в зарубежных банках в ЕНПФ достаточно распространена, но в октябре и ноябре 2020 года тут ей не пользовались. В декабре же о ней вспомнили, разместив на счетах 282,33 млрд тенге. И вновь сделано это было под крайне низкий процент – 0,27% годовых. Деньги получили:

- Bank of Nova Scotia – 67,8 млрд тенге. Депозит в этом банке открыт ЕНПФ впервые с ноября 2019 года.

- DBS Bank – 125,7 млрд тенге. Это рекордный объем средств, размещенный фондом в этом банке.

- ING Bank – 46,7 млрд тенге.

- Societe Generale – 42,1 млрд тенге.

Одновременно с этим с трех банков деньги вернулись – были погашены ранее открытые вклады. Общая сумма составила 206,48 млрд тенге. При этом:

- Bank of China выплатил 67,44 млрд тенге. В августе сюда было вложено 66,9 млрд тенге. Итого – 534,4 млн тенге прибыли.

- Вклад в Bank of Tokyo-Mitsubishi объемом 50,8 млрд тенге был открыт в сентябре. Погашение в декабре составило 50,2 млрд. Таким образом, депозит оказался убыточным – минус 573,6 млн тенге.

- Частично компенсировал эти убытки депозит в ING Bank, который принес с сентября 512,4 млн тенге. В декабре было выплачено 88,8 млрд тенге.

Алексей Никоноров

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!