Начиная со второй половины 2018 года средства Единого накопительного пенсионного фонда (ЕНПФ) активно инвестируются в государственные ценные бумаги (ГЦБ) США. С июля 2018-го по ноябрь 2019 года объем вложенных в этот инструмент средств составил почти 4,1 трлн тенге. Часть бумаг была погашена (на 2,6 трлн тенге), часть – продана (760,2 млрд тенге), но доля американского госдолга в портфеле ЕНПФ неуклонно росла.

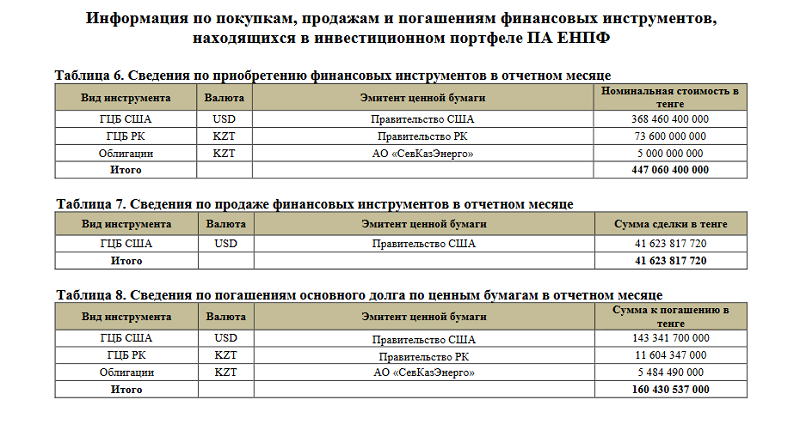

Декабрь 2019-го стал первым месяцем за полтора года, когда подобные инвестиции не делались. Но это стало лишь небольшим исключением; 2020 год начался с вложений пенсионных средств в ГЦБ США. Объем сделок в январе составил 368,5 млрд тенге, заявленная доходность – 1,53%. Для сравнения: средневзвешенная доходность к погашению ГЦБ иностранных государств в портфеле пенсионных активов ЕНПФ на 1 февраля 2020 года составила 2,2% годовых. То есть даже снижение выгоды не мешает привычным инвестициям – надежность вложений в этом случае, видимо, важнее.

Однако в фонде не только покупали американские ценные бумаги. Часть из них была продана (41,6 млрд тенге), причем такие сделки проводятся уже три месяца подряд. Кроме того, произошло плановое погашение на 143,3 млрд тенге. Тем не менее стоимость приобретенных активов выше проданных/погашенных, а это значит, что объем вкладов в гособлигации вновь вырастет. По состоянию на 1 января 2020 года он составлял 925,6 млрд тенге, теперь же превышает 1 трлн тенге.

В январе пенсионные накопления были вложены лишь в одну компанию. Ею стал казахстанский эмитент – АО "СевКазЭнерго" – следует из отчетности. Однако характер сделки может указывать и на рефинансирование обязательств общества через отсрочку выплат основного долга.

"В отчетном периоде были приобретены облигации АО "СевКазЭнерго" в объеме 5,00 млрд тенге с доходностью 13,75% годовых. В соответствии со сроком, установленным в проспекте эмиссии, произошло погашение основного долга по облигациям АО "СевКазЭнерго" на сумму 5,48 млрд тенге", – говорится в обзоре ЕНПФ.

Но это не значит, что менее чем за месяц инвестиции принесли полмиллиарда тенге. Январское погашение коснулось ранее приобретенных облигаций – они были куплены ЕНПФ еще в 2013-2014 гг. И на часть вырученных средств были приобретены уже новые долговые бумаги компании.

Миллиарды для Нацбанка и минфина

Не обошлось и без традиционных сделок с государственными органами. В январе были приобретены ГЦБ министерства финансов РК, номинированные в тенге, в объеме 73,6 млрд тенге со средневзвешенной доходностью 9,49% годовых. Это максимальный объем за последние полгода (в июле 2019-го было 144,4 млрд). Произошло и погашение по ранее приобретенным бумагам – объем составил 11,6 млрд тенге.

Были приобретены и ноты Нацбанка РК. По данным ЕНПФ, "средний объем сделок составил 68,16 млрд тенге со средневзвешенной доходностью 9,37% годовых". Сколько всего было таких сделок и каков их общий объем, в ЕНПФ решили не сообщать. Однако по состоянию на 1 февраля 2020 года объем инвестированных в ноты средств составил 572,5 млрд тенге, увеличившись за месяц на 29,2%.

Загадочные депозиты

Но неопределенность с инвестициями ЕНПФ не только в одном пункте. Обычно, предоставляя ежемесячные обзоры, в фонде приводят данные по эмитентам, объему операций, видам инструмента и валютам. Касается это операций с ценными бумагами (покупка, продажа, погашение) и вкладов (размещение и погашение).

В обзоре по итогам январской деятельности данные по вкладам в специальных таблицах отсутствуют полностью. Однако из самого текста обзора следует, что подобные операции в январе 2020 года все же проводились.

"В отчетном месяце размещены вклады в иностранных банках, номинированные в долларах США и российских рублях. Средний объем сделок составил 43,56 млрд тенге со средневзвешенной доходностью 1,82% годовых и 6,18 млрд тенге с доходностью 5,92% годовых соответственно", – говорится в обзоре.

"В отчетном месяце размещены вклады в иностранных банках, номинированные в долларах США и российских рублях. Средний объем сделок составил 43,56 млрд тенге со средневзвешенной доходностью 1,82% годовых и 6,18 млрд тенге с доходностью 5,92% годовых соответственно", – говорится в обзоре.

Кто конкретно стал получателем данных средств – пока не ясно (завеса тайны может быть приоткрыта после публикации развернутой структуры инвестиционного портфеля фонда). Однако в последние месяцы в фонде обычно вкладывают средства в иностранные банки на краткосрочные депозиты.

В декабре, например, сумма составляла 62,5 млрд тенге. Кроме того, порой такие депозиты открываются в российской валюте: в октябре 2019-го, например, был открыт подобный вклад в HSBC Bank, а месяцем ранее – в Societe Generale. То есть все указывает на то, что ЕНПФ продолжил на короткое время вкладывать средства в иностранные БВУ, но по какой-то причине в детали этого в этот раз было решено не вдаваться, хотя должны, поскольку ведут учет всех операций и обязаны отчитываться перед вкладчиками, то есть всеми казахстанцами.

Не стали в ЕНПФ акцентировать внимание и на вкладах в однодневные депозиты Нацбанка РК. В тексте обзора указано: "Средний объем сделок составил 88,47 млрд тенге со средневзвешенной доходностью 8,25% годовых". О количестве подобных сделок вновь ничего не говорится, но ясно, что их могло быть немало: общий объем размещенных таким образом средств в декабре 2019 года, например, составил около 1,4 трлн тенге, а в октябре и вовсе превысил 6,2 трлн. Сколько бы их ни было, на начало февраля все сделки были закрыты – на 1 февраля 2020 года депозитов НБРК в инвестиционном портфеле ЕНПФ нет

Под внешнее управление ушло еще около 60 млрд тенге

По состоянию на 1 ноября 2019 года во внешнем управлении находились пенсионные активы на 97,9 млрд тенге. Это 0,93% от всего объема средств, имеющихся в ЕНПФ. Единственным управляющим указана компания Aviva Investors Global Services Limited, которая осуществляет деятельность в рамках мандата "Глобальные облигации развивающихся рынков".

Через месяц объем средств, находящихся во внешнем управлении, стал значительно больше – 213,5 млрд тенге. Месячный рост составил почти в 2,2 раза. В январе произошло еще одно увеличение – на этот раз до 269,16 млрд (2,47%). За месяц их объем вырос на 27%. При этом в конце января появилась информация о том, кто получит в управление эти средства.

"Для инвестиций в акции развитых стран был привлечен HSBC Global Asset Management (UK) Limited, которому переданы средства на $100 млн по мандату "Глобальные пассивные акции". Для инвестиций в корпоративные облигации инвестиционного уровня – Principal Global Investors (Europe) Limited и PGIM Fixed Income, по $100 млн каждому по мандату "Глобальные корпоративные облигации инвестиционного уровня с высокой капитализацией, номинированные в долларах", – сообщили в Нацбанка.

Ограничиваться на этом тут не планируют. В течение двух лет зарубежным управляющим компаниям планируется передать $2,8 млрд.

30 миллиардов тенге дохода

В целом январь выдался далеко не самым активным месяцем с точки зрения инвестиционной деятельности – скромными оказались и количество эмитентов, и объемы совершенных сделок (по крайней мере, такой вывод можно сделать по данным из таблиц о финансовых операциях ЕНПФ). Но это не помешало фонду заработать.

"В результате инвестиционной деятельности, а также вследствие волатильности курсов иностранных валют и изменения рыночной стоимости финансовых инструментов, размер начисленного инвестиционного дохода с начала 2020 года составил 30,37 млрд тенге. Доходность пенсионных активов ЕНПФ, распределенная на счета вкладчиков (получателей) с начала 2020 года, составила 0,26%", – говорится в сообщении ЕНПФ.

Доход мог бы быть и выше, если бы не укрепление тенге. Убытки от переоценки ценных бумаг в январе превысили 34 млрд тенге. Обращает на себя внимание и невысокая доходность от внешнего управления: за месяц доходы по таким активам составили 0,32 млрд тенге.

"По состоянию на 1 февраля 2020 года доходность пенсионных активов за последние 12 месяцев (с февраля 2019 года по январь 2020 года) для вкладчиков (получателей) ЕНПФ составила 6,68% при инфляции в размере 5,60%. Таким образом, за последние 12 месяцев реальная доходность по пенсионным активам ЕНПФ составила 1,08%", – резюмируют в фонде.

Алексей Никоноров