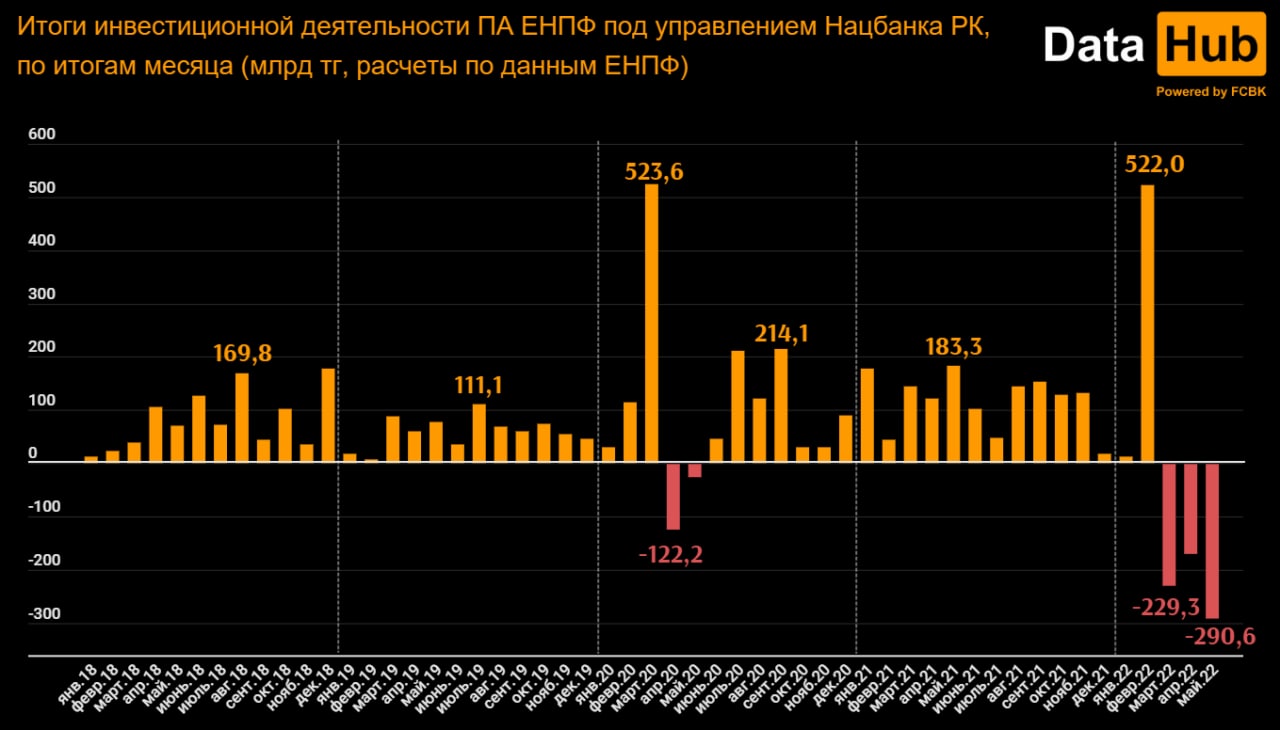

ЕНПФ опубликовал данные по итогам инвестиционной деятельности за май. Здесь уже третий месяц подряд наблюдается инвестиционный убыток. В марте он составлял ₸229,27 млрд, в апреле – ₸168,4 млрд, в мае – ₸290,9 млрд. И это худший месяц их всех начиная по крайней мере с 2018 года, сообщает inbusiness.kz со ссылкой на @DataHub_FCBK.

Если ранее говорилось о том, что инфляция съела доходность ЕНПФ, то сейчас речь идёт о том, что доходности нет вообще: итогом 5 месяцев работы стал инвестиционный убыток в ₸154,1 млрд. То есть -1,35%.

За последние 12 месяцев доход составил 4,14% при инфляции в 14%.

Основной минус формируется по двум статьям.

Первая – это активы, находящиеся во внешнем управлении: за 5 месяцев убыток составил 206,6 млрд тенге.

Вторая – переоценка иностранной валюты: минус 81,1 млрд тенге.

Вознаграждения по ценным бумагам принесли 123,27 млрд тенге, что убытки не покрывает.

И что об этом невесёлом сериале говорят управляющие?

В качестве аргументов они приводит три основные причины:

Во-первых, рост доходностей (снижение цен) по облигациям развитых и развивающихся стран. Причинами для этого стал рост ключевой ставки ФРС США с 0,25% до 1%. Еще одна веская причина – геополитическая напряженность.

Во-вторых, падение рынка акций. На это влияет риск рецессий, сворачивание стимулов центробанками и, как следствие, общее снижение прибылей.

В-третьих, укрепление тенге с начала года до 1 июня на 4%. Это плохо для доходностей, так как порядка 30% пенсионных активов номинированы в иностранной валюте.

При этом как-то разнообразить свою инвестиционную стратегию управляющие не торопятся. В мае операции проводились с теми же инструментами, что и обычно:

- Произошло погашение по ГЦБ МФ РК на 160,8 млрд тенге, а также куплены новые – на 172,5 млрд тенге под 13,78% годовых.

- Аналогично и с госдолгом США: погашение на 160,42 млрд тенге и покупка новых долговых бумаг на 160,37 млрд тенге с доходностью 1,02%

Ну и плюс произошло погашение основного долга по облигациям "Банка развития Казахстана" на 5,25 млрд тенге.

Вот и вся инвестиционная активность за месяц.

А между прочим, казахстанская промышленность остро нуждается в инвестициях в реальный сектор, а не в манипуляциях на финансовом рынке.

По данным Бюро национальной статистики, за 5 месяцев 2022 года. общий объем инвестиций в основной капитал в обрабатывающей промышленности составил 406,6 млрд тенге. И это значительно меньше прошлогоднего уровня: снижение составило 20,3%.

Невесёлым фактом здесь оказалось падение инвестиций в традиционно наиболее привлекательные отрасли – металлургию (-12,4% до 163,6 млрд тенге) и производство продуктов химической промышленности (-61,5% до 64,4 млрд тенге).

Немного оптимизма прибавляет третья отрасль по объемам вложений –производство продуктов питания. Здесь объем инвестиций составил 44,7 млрд тенге, что на 22% больше, чем в январе-мае 2021 года.

Однако же, около 21 млрд тенге – это кредиты банков, еще более 1,7 млрд тенге –другие заемные средства.

Таким образом, на долю собственных средств приходится менее половины инвестиций, а все остальное – в долг. Ни в одной другой отрасли такого нет.

Средний по обрабатывающей промышленности показатель составляет 23,9%: 44 млрд тенге направленных на инвестиции средств приходится на банковские кредиты, еще на 53,1 млрд тенге – на прочие заемные средства.

Увы, 47,7% банковских займов приходится как раз на производителей продуктов питания.

Что касается альтернативных займов, то ими активнее всего пользуются представители металлургического и химического производства, а также производители прочей неметаллической минеральной продукции.

Может быть ЕНПФ действительно заняться инвестициями в реальный сектор экономики?

Алихан Казбаев