Активы страхового сектора за последние 5 лет выросли почти в 2 раза, до 1,7 трлн тенге. Между тем уровень проникновения страхования в Казахстане достаточно низкий и составляет лишь 0,7%. Одна из причин тому – низкая страховая культура населения. Меры, необходимые для повышения страховой культуры, перспективы развития цифровизации в страховом секторе и ключевые тренды в страховании обсудили в рамках IX Конгресса финансистов Казахстана. Об этом сообщает inbusiness.kz.

Главное о трендах

Председатель правления АО "Страховая компания "Коммеск-Өмiр" Олег Ханин во время своего выступления рассказал о взаимосвязи цифровизации и страховой культуры населения. Он отметил, что, несмотря на то, что страхование довольно консервативная отрасль, благодаря пандемии в ней произошел цифровой прорыв. Именно поэтому в тренде будут цифры и большие числа. Более подробно он остановился на следующих трендах:

- Индивидуальная оценка риска по информации о страхователе и объекте страхования.

“Нужно отходить от общих предложений на рынке и приходить к тому, чтобы люди получили целостный страховой продукт. Сейчас этим занимается страховой рынок во всем мире. Цифровизация дает к этому толчок”, – сказал Олег Ханин.

- Скоринговые модели в автостраховании.

“Это то, к чему мы должны приходить в Казахстане. И, скорее всего, мы к этому придем быстрее, чем к индивидуальности продуктов. У нас есть ОГПО страхование автовладельцев. Я думаю, что поправки в парламенте приведут к тому, что позволят страховщикам иметь коридор, для того чтобы мы могли строить скоринговую модель в зависимости от убыточности от поведения страхователя на дороге. Это поднимет справедливость тарифов для клиентов”, – отметил спикер.

- Подготовка индивидуальных предложений.

“Здесь можно говорить о том, что каждый клиент достоин того страхового продукта, который ему нужен. К сожалению, мало кто застрахован добровольно. Хотелось бы, чтобы таких людей было больше. Понятно, что страхование – это не первая необходимость в жизни человека. Мы должны сделать так, чтобы эта потребность поднималась в уровне жизненных необходимостей. Одно из действий для этого – это создание индивидуального предложения”, – объяснил он.

Как это сделать?

- IoT

Используя Интернет вещей (гаджеты, мобильные телефоны, смарт часы и т. д).

- Big Data

Используя данные о клиентах для создания индивидуальности предложения.

- Устройства сбора показателей.

Используя технологичные вещи, как смарт-часы, датчики протечки воды и др., которые смогут давать информацию о клиентах.

Что нужно делать страховщикам?

- Оценка рисков страхователей.

- Онлайн-продажи.

- Урегулирование страховых случаев.

- Е-документооборот со страхователями.

Возможные риски в страховании

Один из рисков – это создание P2P-платформы.

“Кто угодно может создать фонд, начинать перечислять туда деньги, потому получать оттуда выплаты и т. д. И это то будущее, которое может перекроить рынок страхования во всем мире. Нам нужно быть готовыми к этому. Здесь необходимо регулирование, так как это финансовый рынок, и еще защита прав и интересов клиентов. Поэтому эта деятельность лицензируется. Эти платформы могут составить нам в будущем конкуренцию. И нам надо понимать, что мы будем с ними делать”, – сказал он.

Помимо этого, существуют риски для классических страховых компаний.

По словам Олега Ханина, если не поддерживать эти тренды, то глобальный рынок может быстро зайти в Казахстан. Поэтому нужно повышать конкурентоспособность внутри страны и соответствовать лучшим мировым тенденциям.

“Необходимость готовиться к изменениям. Мне хочется, чтобы каждый второй полис следующие пять лет оформлялся электронно (…). Хочется чтобы нам разрешили инвестировать в IT-компании и покупать их. Без них сложно построить хорошую компанию и цифровой продукт. Нам нужно, чтобы мы могли входить в уставный капитал этих компаний и тем самым контролировать их развитие и привлекать туда лучших специалистов. От всего этого выиграют наши страхователи. И через пять лет страховая культура будет намного выше. И мы не будем занимать 0,87% ВВП в объеме страховых премий и перейдем к 1-5%, для того чтобы каждый клиент имел не только полисы общего страхования, но и накопительного”, – подытожил Олег Ханин.

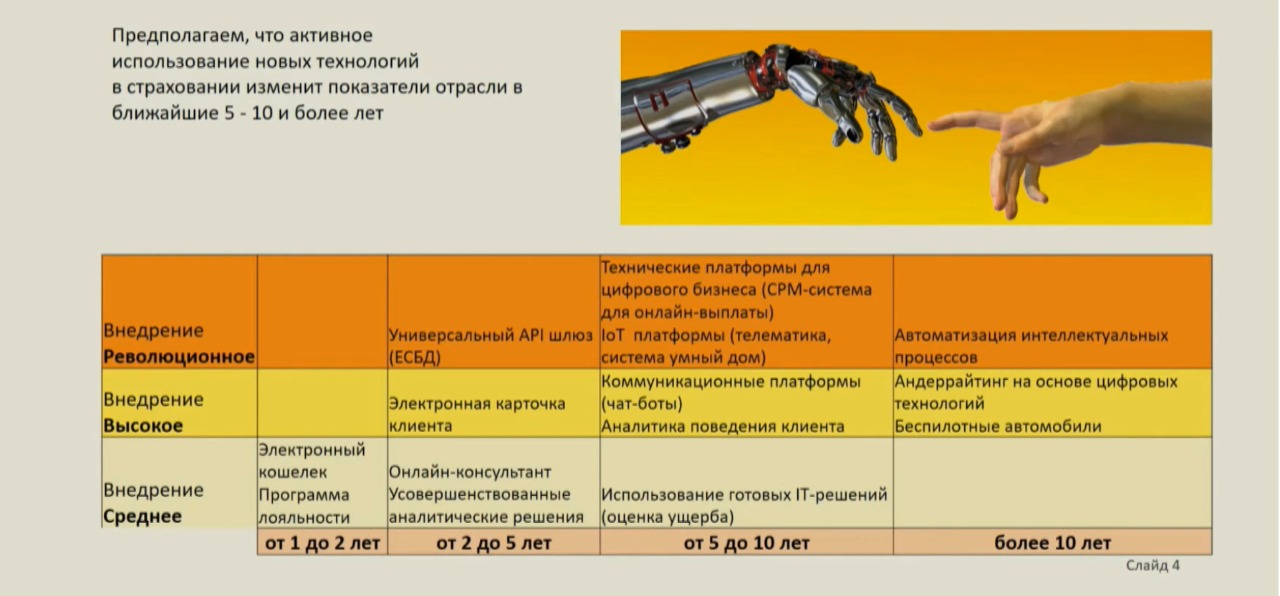

Своим опытом по цифровизации бизнес-процессов во время конгресса поделился председатель правления АО "СК "НОМАД Иншуранс" Даурен Иманжанов. По его словам, цифровые технологии будут применяться во всех процессах страхования: начиная от создания клиентского опыта до оптимизации внутренних бизнес-процессов страховщика.

“Сегодня быстрое распространение гаджетов с поддержкой Интернета уже изменили поведение и ожидание потребителя на рынке. Цифровой век привел к росту данных разных цифровых источников. По мере того, как будут оцифрованы процессы, страховщики смогут собирать как можно больше информации о клиентах. Тем самым он сможет давать конкретные предложения. Зарубежные коллеги уже создают искусственный интеллект, позволяющий модерировать риски. В Казахстане уже есть подобный опыт внедрения искусственного интеллекта”, – сказал Даурен Иманжанов.

Он отметил, что после того, как страховщики будут больше знать о потребностях и предпочтениях клиентов, они смогут предоставлять им персонализированные продукты и договоры. Сейчас уже произошли многочисленные изменения на рынке страхования, и все зависит от того, как страховые компании будут реализовывать этот потенциал.

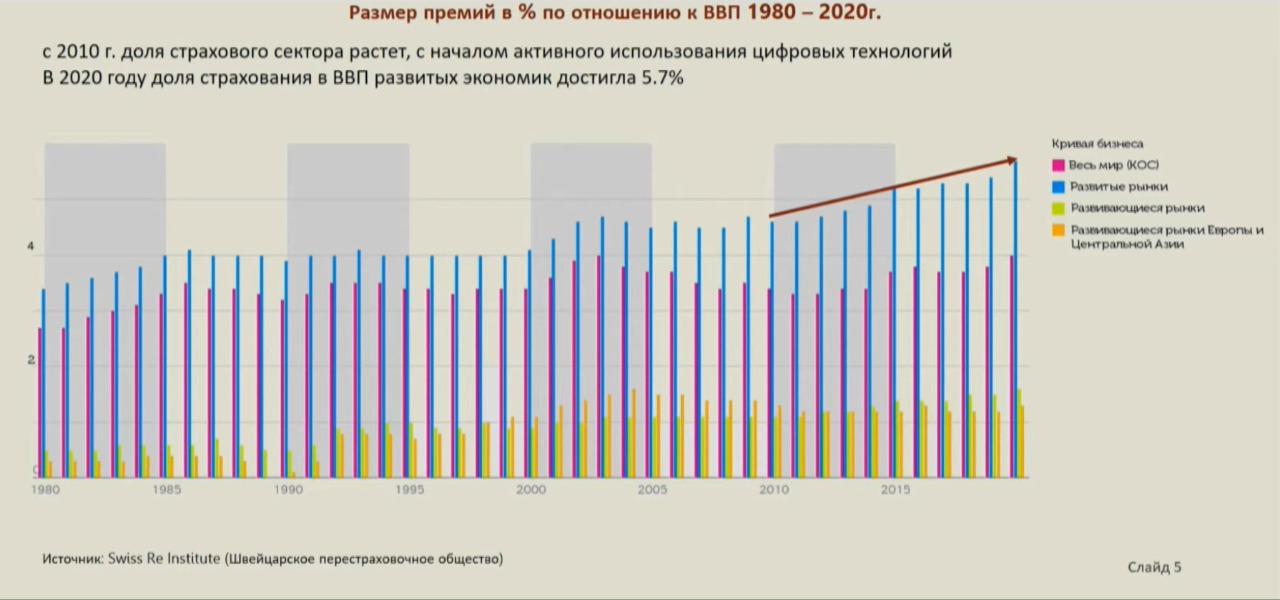

Доля страхового сектора растет во всем мире. В 2020 году доля страхования в ВВП развитых экономик достигла 5,7%.

В 2020 году средняя стоимость страховки в развитых экономиках составила $2700, что на 35% больше показателей 2010 года.

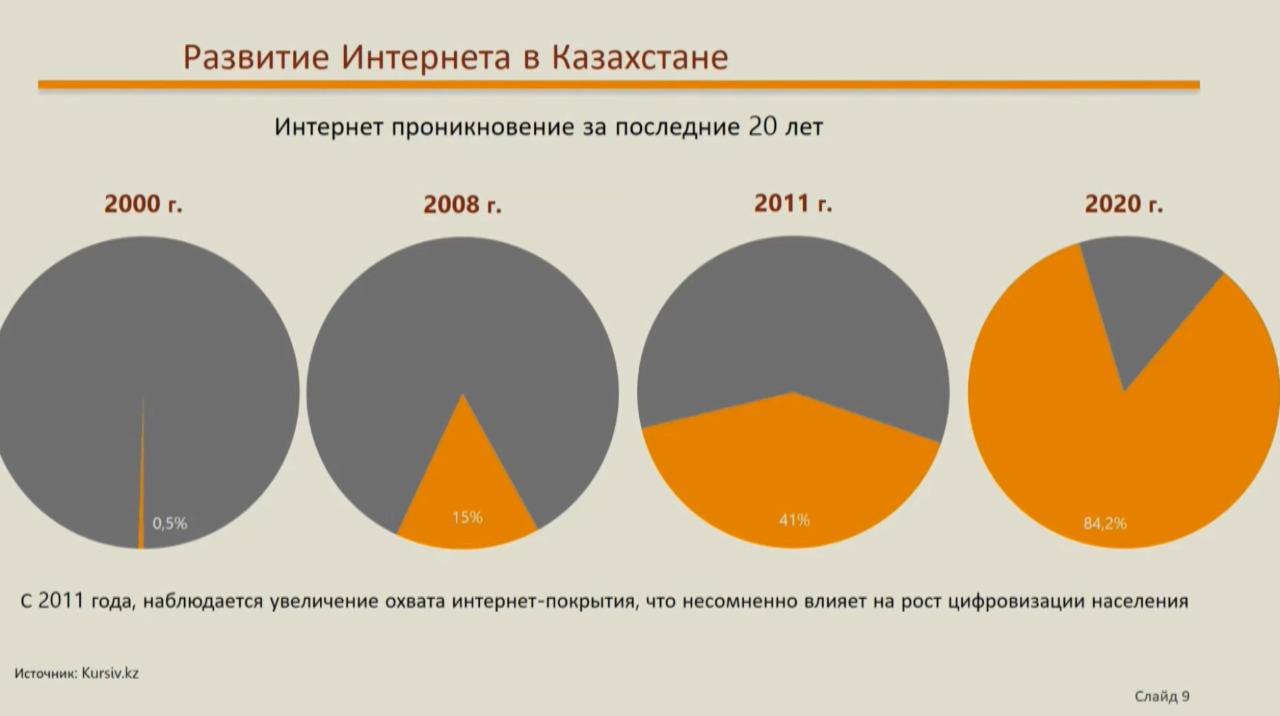

С 2011 года идет активное увеличение охвата Интернетом в Казахстане, что влияет на рост цифровизации в стране. Большой сдвиг произошел во время пандемии.

Другие участники дискуссии также поделились необходимыми мерами для повышения страховой культуры и перспективами развития цифровизации в страховом секторе. Они пришли к тому, что повышение страховой культуры во многом зависит от слаженной работы государственных органов и участников рынка по повышению осведомленности населения и бизнеса о преимуществах страхования.

Мария Галушко