С прошлогодней продажей российской горнодобывающей компании (ГДК) "Баимская" Kaz Minerals отказалась от обязательств перед "Росатомом" по покупке электроэнергии с будущих плавучих атомных энергоблоков (ПЭБ) "РИТМ-200С" для одноименного медно-золотого Баимского проекта на Чукотке. Такая информация следует из отчетности за 2023 год аффилированной компании Kaz Minerals Limited, опубликованной в британском бизнес-регистре Companies House, передает inbusiness.kz.

"В июле 2023 года группа (Kaz Minerals. – Прим.) продала Баимскую и больше не несет связанных с ней условных обязательств… По состоянию на 31 декабря 2022 года у группы имелись условные обязательства, связанные с предварительным соглашением, заключенным ООО "ГДК Баимская" в отношении будущих поставок атомной электроэнергии на медный проект Баимская с 2027 года, в которое в 2022 году были внесены изменения. Измененное предварительное соглашение предусматривало максимальную сумму ответственности в размере 39 310 млн рублей (приблизительно 559 млн долларов США по обменному курсу на 31 декабря 2022 года) на основе расходов, понесенных для возмещения первоначальных затрат на проектирование и строительство поставщику ("Росатому". – Прим.) к декабрю 2023 года в случае, если ГДК Баимская не заключит обязывающее соглашение о поставке электроэнергии по принципу "бери или плати", а также в соответствии с законодательством", – указывается в финансовом документе.

Напомним, несколько лет назад "Росатом" и российская "дочка" KAZ Minerals подписали контракт об энергоснабжении Баимского ГОК, в рамках которого обязались до апреля 2022 года заключить договор о поставке электроэнергии на комбинат по принципу take-or-pay. "Росатом" должен был построить для Баимского ГОК четыре плавучих атомных энергоблока "РИТМ-200С" мощностью 106 МВт каждый, которые до российско-украинского конфликта рассчитывали запустить в 2026-2027 годы.

В отчетности Kaz Minerals Limited также уточняется плата, за которую "Баимская" была продана в прошлом году аффилированной компании Trianon, ранее зарегистрированной в юрисдикции Международного финансового центра "Астана" (МФЦА).

"В июле 2023 года ООО "ГДК Баимская" и его дочерние предприятия, входящие в медный проект "Баимская", были проданы компании связанной стороны, принадлежащей Trianon, за денежное вознаграждение в размере 200 млн долларов США. Позднее в том же году займы, выданные группой (Kaz Minerals. – Прим.) ООО "ГДК Баимская" в размере 1488 млн долларов США, были уступлены компании Trianon. В результате данной продажи группа признала в бухгалтерском учете взносы в капитал в размере 1425 млн долларов в виде разницы между вознаграждением, полученным от Trianon, и чистыми активами компании "Баимская", проданными на том основании, что Trianon контролируется теми же конечными акционерами группы", – указывается в отчетности.

Напомним, компания Trianon Limited, которая принадлежит держателям акций Kaz Minerals Владимиру Киму и Олегу Новачуку, весной продала Баимский золото-медный проект на Чукотке российскому комбинированному закрытому паевому инвестиционному фонду "Северная Аврора", писал kursiv.kz. Согласно медиа-мониторингу корреспондента www.inbusiness.kz, сумма продажи не была озвучена. Для сравнения, KAZ Minerals купил месторождение у российских бизнесменов Романа Абрамовича и Александра Абрамова за 900 млн долларов в 2019-2021 годах.

Судя по отчетности, перед продажей Trianon погасила обязательства перед Kaz Minerals.

"В 2023 году группа получила денежные средства от Trianon за продажу Баимской в размере 158 млн долларов за вычетом выбывших денежных средств в размере 42 млн долларов, что было отражено в составе инвестиционной деятельности в консолидированном отчете о движении денежных средств, поскольку это было связано с продажей дочерней компании. Группа также получила возмещение в размере 411 млн долларов в 2023 году после уступки выданных займов, что было отражено в составе финансовой деятельности в консолидированном отчете о движении денежных средств, поскольку это было связано с взносом в капитал. По состоянию на 31 декабря 2023 года группа имела задолженность от Trianon в размере 1082 млн долларов (после пересчета иностранной валюты по дебиторской задолженности в тенге в размере 5 млн долларов), что включено в состав торговой и прочей дебиторской задолженности… Trianon полностью погасил непогашенную сумму в первом квартале 2024 года", – уточняется в отчете.

Как известно, в 2021 году Kaz Minerals провела делистинг с Лондонской биржи, большую часть акций корпорации выкупила компания Nova Resources, где держателями акций выступили Владимир Ким и Олег Новачук. Сделка по выкупу на 3,5 млрд долларов была профинансирована ныне подсанкционным российским банком ВТБ, который организовал финансирование на общую сумму в размере 5,7 млрд долларов с учетом вспомогательной линии на рефинансирование задолженности горнорудной корпорации.

В августе 2022 года "Коммерсант" сообщал, что Kaz Minerals не смогла обслуживать кредит перед ВТБ из-за британской прописки, так как финансовое взаимодействие с российским финансовым институтом якобы было запрещено. В медной корпорации опасались, что в будущем такая ситуация может привести к дефолту и негативно повлиять на ее способность получать финансирование и оборудование для разработки Баимского месторождения меди на Чукотке. В декабре прошлого года стало известно, что российский проект может ожидать задержка. В июле 2023 года СМИ писали, что KAZ Minerals продала его акционерам через Trianon Ltd, зарегистрированную в юрисдикции МФЦА.

“Вследствие санкций против ВТБ (ПАО) заемщики (компании группы Kaz Minerals. – Прим.) не смогли выполнить свои обязательства в рамках заимствований, гарантированных компанией, и по состоянию на 31 декабря 2022 года не выплатили квартальные проценты, причитающиеся и начисленные с апреля 2022 года на общую сумму 354 млн долларов. В октябре 2022 года ВТБ Банк (ПАО) воспользовался своими правами переуступки кредитных линий без согласия заемщиков новому заимодавцу City Invest 6. VTB Bank (Европа), в котором в апреле 2022 года был назначен специальный представитель Федерального управления финансового надзора Германии (BaFin), воспользовался своими правами передать свое участие в кредитных линиях, привлеченных Nova Resources без согласия Заемщиков новому кредитору, Finaccord (связанная сторона)", — сообщали СМИ со ссылкой на отчетность аффилированной компании Kaz Minerals Sales Limited за 2022 год.

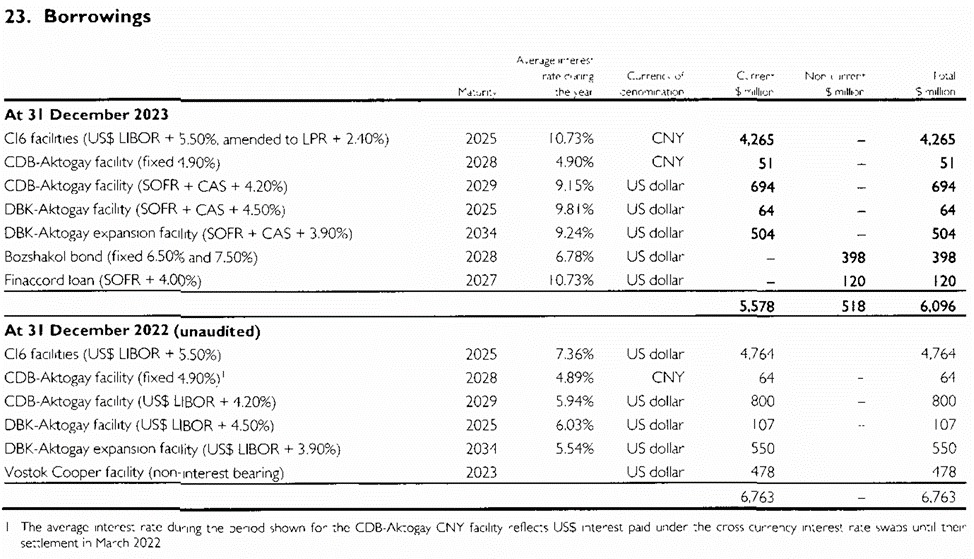

В финотчете Kaz Minerals Limited отмечается, что текущие долги перед City Invest 6 (CI6) на конец 2023 года составляли 4,265 млрд долларов. Причем они были номинированы в юанях со средней внутригодовой ставкой в 10,73%, их окончательное погашение намечено на следующий год. Эта задолженность немного уменьшилась по сравнению с концом 2022 года – тогда она была на уровне 4,764 млрд долларов и номинирована в долларах по ставке 7,36%. К слову, ООО "ГДК Баимская" недавно привлекла бридж-кредит у ВТБ на 4,8 млрд юаней.

Источник: Отчет Kaz Minerals Limited, стр. 105

Судя по данным отчета, долг перед CI6 был конвертирован в юани в конце 2023 года. Изначально задолженность планировалось выплатить шестью квартальными траншами, начиная с апреля этого года, с окончательной проводкой в 75% кредитной линии, намеченной на октябрь 2025 года. Гарантами по этому долгу выступали Nova Resources и другие дочерние структуры Kaz Minerals, где акционерные пакеты в некоторых закладывались обеспечением. В апреле 2024 года начало выплат было передвинуто на октябрь и реструктурировано на четыре квартальных транша в течение года.

С учетом других долгов Kaz Minerals от банков развития Китая и Казахстана их общий объем немножко снизился на начало этого года до 6,096 млрд долларов c 6,763 млрд долларов под конец 2022 года. Однако, конечно, остается вопрос, как будет выплачиваться старый долг ВТБ, если его полное погашение намечено на следующий год.

На первый взгляд, медная корпорация сможет справиться с долговой нагрузкой кредитного наследника ВТБ, так как за 2023 год группа Kaz Minerals заработала выручку в 4,3 млрд долларов. Однако ее прибыль за прошлый год оказалась всего 230 млн долларов.

В 2024 году Kaz Minerals ожидает снижение добычи до 350 тыс. тонн меди из-за падения содержания металла. Напомним, в прошлом году группа произвела 403 тыс. тонн.

Читайте по теме:

Казахстанский уран теряет конкурентное преимущество