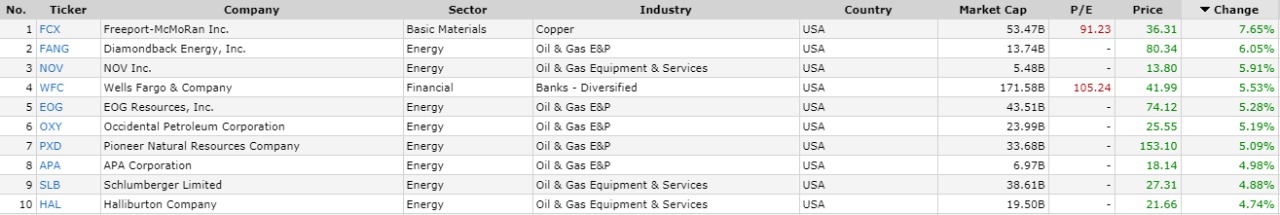

Причем росли как непосредственно компании, занимающиеся разведкой и добычей сырья, так и предприятия, основной вид деятельности которых заключается в производстве нефтегазового оборудования и оказании услуг, передает inbusiness.kz. Так, Diamondback Energy, занимающаяся разведкой углеводородов, выросла на 6,05%, а компания-разработчик и производитель бурового оборудования NOV – на 5,91%. Дело в том, что на фоне очередной недельной статистики от EIA (Информационное агентство энергетики) о запасах сырой нефти в США котировки черного золота заметно подросли – примерно на 4% – с 64,1 до 66,7 доллара за баррель в течение дня. Согласно прогнозам американских экономистов, за предыдущую неделю запасы нефти должны были сократиться примерно на 2,88 млн баррелей, в то время как фактически уменьшились на 5,88 млн баррелей. Более чем в два раза от прогноза. Это, к слову, уже третья неделя подряд, когда запасы сырой нефти в США снижаются.

ТОП-10 компаний S&P 500 по росту за вчера

Лидером же вчерашнего дня среди компаний S&P 500 стала компания Freeport-McMoRan, производитель меди и золота. Около месяца назад inbusiness.kz уже писал об этой компании. Тогда она также продемонстрировала впечатляющий рост по итогам дня. Однако если посмотреть на месячный график компании, то можно заметить, что, несмотря на скачки по 7-9% в день, котировки остались на прежнем уровне. Во многом график компании повторяет движение фьючерса на медь на Лондонской бирже металлов, также подверженный значительной волатильности. В последние несколько дней медь также подорожала почти на 4%.

Скачки Freeport-McMoRan за последний месяц

Изменение стоимости меди за последний месяц

В целом основные американские индексы закрылись вчера разнопланово. Так, индустриальный Dow Jones прибавил 0,16%, до 33 730,89 пункта. В это же время два других индекса немного скорректировались. S&P 500 потерял 0,41% после того, как днем ранее был достигнут очередной исторический максимум (4141,59). Nasdaq также снизился на 0,99%, до 13 857,84 пункта. Благодаря возобновлению роста со стороны технологических компаний в последний месяц индекс вновь близок к своему историческому максимуму, который был достигнут в феврале 2021 года.

В динамике секторов экономики технологический сектор находится значительно впереди всех остальных. Так, за прошедшие 30 дней XLK прибавил 6,1%. Также в заметном плюсе оказались секторы коммунальных услуг и товаров длительного пользования – 4,32% и 4,86% соответственно. Антилидером же является энергетический сектор, который за месяц потерял 7,12%. Это уже с учетом того восстановления, о котором говорилось выше. Полностью статистика по ETF секторов за прошедший месяц выглядит следующим образом:

- технологический сектор (XLK) +6,10%;

- финансовый сектор (XLF) +1,76%;

- сектор коммунальных услуг (XLU) +4,32%;

- энергетический сектор (XLE) -7,12%;

- промышленный сектор (XLI) +3,01%;

- сектор здравоохранения (XLV) +2,74%;

- потребительский сектор (XLP) +3,64%;

- сектор недвижимости (XLRE) +2,79%;

- сектор товаров длительного пользования (XLY) +4,86%;

- сектор базовых материалов (XLB) +2,46%;

- сектор коммуникационных услуг (XLC) +0,93%.

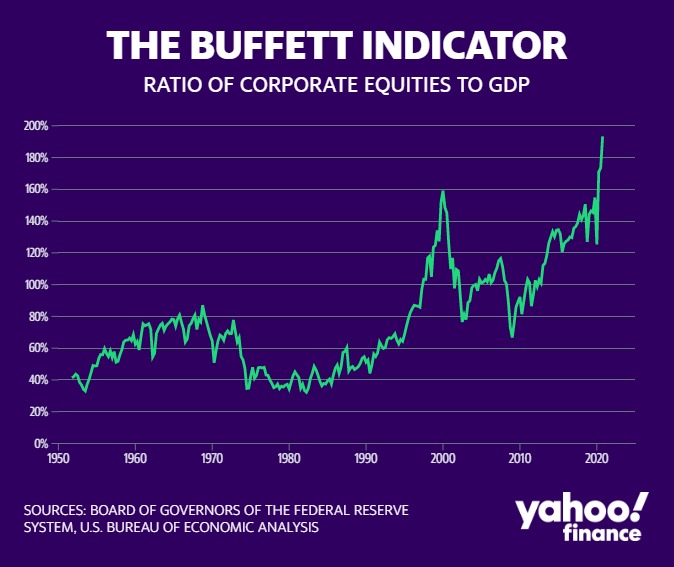

Сейчас многие инвесторы обеспокоены значениями так называемого индикатора Баффета. Свое неофициальное название он получил в честь одного из самых известных инвесторов современности Уоррена Баффета. Индикатор высчитывает отношение между общей стоимостью рынка акций и ВВП Соединенных Штатов. Считается, что именно благодаря этому индикатору Баффет предсказал "крах доткомов" в начале нулевых. Тогда он дошел почти до 160%, в данный же момент он стремится к 200%.

Динамика изменений индикатора Баффета за последние 70 лет

С другой стороны, по мнению Кэти Вуд, основательницы фондов Ark Invest, показательность индикатора несколько устарела, поскольку "статистика ВВП развивалась в индустриальную эпоху и, видимо, не успевает за развитием в цифровую эпоху". В общем, не стоит полагаться исключительно на один индикатор, пытаюсь оценить перегретость рынка.

Что касается рынка Казахстана, то после долгого подъема, начавшегося еще в конце марта, из 12 плюсовых сессий подряд, сейчас индекс KASE начал корректироваться. Таким образом, сначала казахстанский индекс прибавил более 8%, а сейчас за два дня подешевел на 2,5%.

Лидерами представительского списка KASE вчера стали бумаги БЦК, прибавившие 1,2% и достигшие 236,87 тенге за акцию. Однако это не спасло KASE от довольно сильного падения. Росшие долгое время котировки "Казатомпрома" за одну торговую сессию подешевели на 10,3% – с 13 379,99 до 12 002,02 тенге. Стало известно, что "Казатомпром" продал свою дочернюю компанию Kazakhstan Solar Silicon более чем в 17 раз ниже оценочной стоимости – 323 млн тенге вместо 5,6 млрд тенге. Компания занимается производством элементов, используемых для преобразования солнечной энергии в электричество.

Падение котировок "Казатомпрома"

Руслан Логинов

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!