История с ликвидацией АО "КазИнвестБанк" выходит на финишную прямую. Понятно, что, помимо розничных вкладчиков, хранивших в банке сверх гарантированной государством суммы, круг потерпевших расширится за счет вкладчиков АО "ЕНПФ", коими являются всё экономически активное население страны.

Почти 3 млрд тенге пенсионных накоплений в виде депозита в АО "КазИнвестБанк" рискуют оказаться невозвратными после лишения фининститута банковской лицензии и вероятной ликвидации. Обязательства проблемного банка перед пенсионным фондом будут отнесены к четвертой очереди реестра требований кредиторов. И печальный опыт "Валют-Транзит Банка" и "Наурыз банка", до сих пор находящихся в процессе ликвидации, подсказывает – выплаты могут тянуться десятилетиями.

Примечательно то, что инвестиционное решение вложить пенсионные средства в "КазИнвестБанк" и изъять лицензию принимал Национальный банк. Это закономерно ставит вопрос – понесет ли регулятор моральную ответственность за столь "эффективное" управление пенсионными средствами и/или банковский надзор?

Стоит добавить, что в конце 2014 года председатель ДПК "Ак Жол" Азат Перуашев публично выражал озабоченность премьер-министру Кариму Масимову о сохранности пенсионных средств. Станет ли история с "КазИнвестБанком" единичным случаем в условиях сохранения негативной ситуации в экономике страны, сказать сложно.

Однако задуматься о целесообразности и безопасности вложений в банковский сектор все же заставляет. На начало 2017 года 29,3% инвестпортфеля АО "ЕНПФ" составляли акции, облигации и депозиты в БВУ РК. Соответственно, сохранность пенсионных накоплений в размере более 1,9 трлн тенге все больше зависит от стабильности работы как банковской системы в целом, так и отдельных игроков в частности.

Отсюда вытекает следующий вопрос: как банки и регулятор перераспределили пенсионные средства граждан? В этой связи Abctv.kz составил разносторонний short-лист ключевых банков-реципиентов пенсионных тенге.

На начало 2017 года текущая стоимость инвестиционного портфеля АО "ЕНПФ" составляла более 6,51 трлн тенге, из которых более 1,9 трлн тенге были так или иначе вложены в казахстанские банки. В разрезе инструментов инвестирования наиболее популярными стали акции и облигации. На них приходится более 1,5 трлн пенсионных активов. Вклады составляли 402 млрд тенге.

Пальму первенства среди банков разделили АО "Казкоммерцбанк", "Народный банк" и Kaspi Bank. Это создает впечатление, что именно эти игроки являлись главными любимчиками регулятора. Однако пенсионные инвестиции Нацбанка составляют почти 70% совокупного собственного капитала казахстанских банков. И в разрезе банков по этому показателю наибольшие объемы инвестиций Нацбанка привлекли совсем другие участники.

Лидерство, как указано выше в таблице, заняли "Евразийский банк", "АТФ Банк" и Kaspi Bank. Пенсионные средства в этих банках, согласно отчетности фонда и самих БВУ, заметно превышают капитал банков. А в отдельных из них размер превышения приближается к двукратному значению. Сложно не обратить внимание и на то, что на 4-м месте располагается крупнейший в стране по активам "Казкоммерцбанк". Вместе с Kaspi Bank они в лидерах как по валовому привлечению средств, так и в сравнении со своим собственным капиталом.

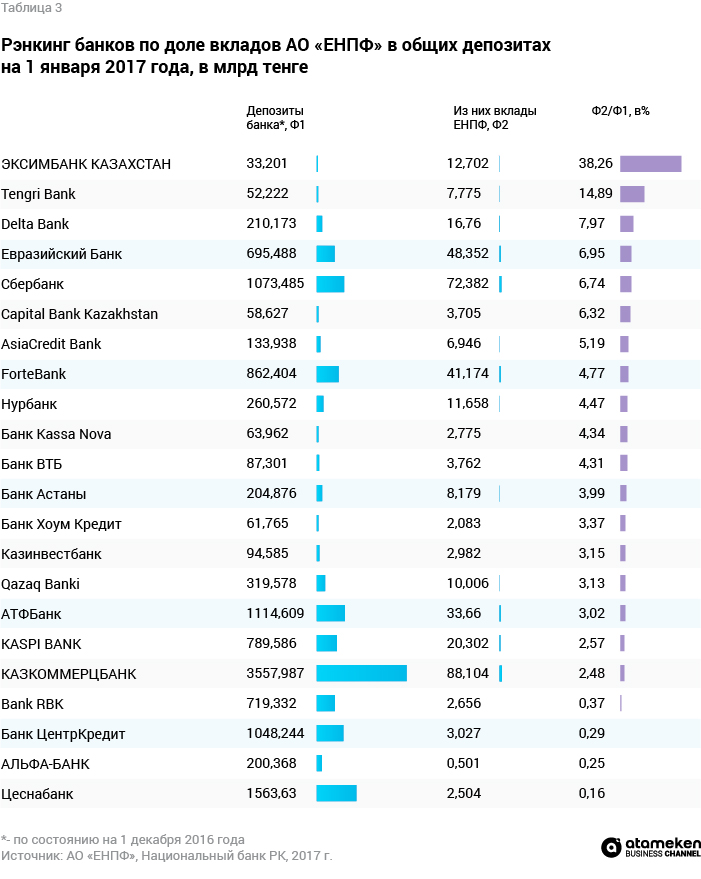

Примечательно, что если сравнивать банки по соотношению размещенных депозитов АО "ЕНПФ" к общей депозитной базе, неожиданно вперед вырываются игроки второго и третьего эшелона. Например, почти половина (или более 38%) всех депозитов "Эксимбанка Казахстана" состоит из пенсионных накоплений.

Важное отличие крупных по активам банков от конкурентов из среднего "дивизиона" кроется и форме заимствований средств у АО "ЕНПФ". ТОП-10 БВУ РК привлекает пенсионные средства через облигационные займы, что наглядно представлено в таблице № 4. Причем в соотношении к обязательствам, за вычетом депозитов, доля купленных АО "ЕНПФ" облигаций банков достигает 70%. Важное отличие облигаций от депозитов – сроки и возможность досрочного погашения.

Зачастую облигации выпускаются на более долгий срок, и в отличие от депозита их нельзя погасить/забрать досрочно. Хотя эти ценные бумаги всегда можно продать на фондовом рынке. Кроме того, в отличие от розничных депозитов облигации не подпадают под страхование вкладов, разделяя риск вместе с заемщиком.

Арман Джакуб

Арман Джакуб