Жилищный вопрос стоит остро для многих казахстанцев. В Жилстройсбербанке считают, что для решения этого вопроса необходимо повсеместно внедрять культуру сбережений, причем не только на бытовом, но и на корпоративном уровне. Поэтому банк разрабатывает программу для корпоративного сектора, по условиям которой работодателям предлагается делать отчисления на жилищные депозиты за своих работников. Однако не у всех есть доход, позволяющий откладывать на будущее жилье достаточные суммы. Учитывая это, уже в мае финансовый институт начнет кредитовать семьи с низким доходом по ставке 2%. Об этом в интервью inbusiness.kz сообщила председатель правления АО "Жилстройсбербанк Казахстана" Ляззат Ибрагимова.

О льготной ипотеке

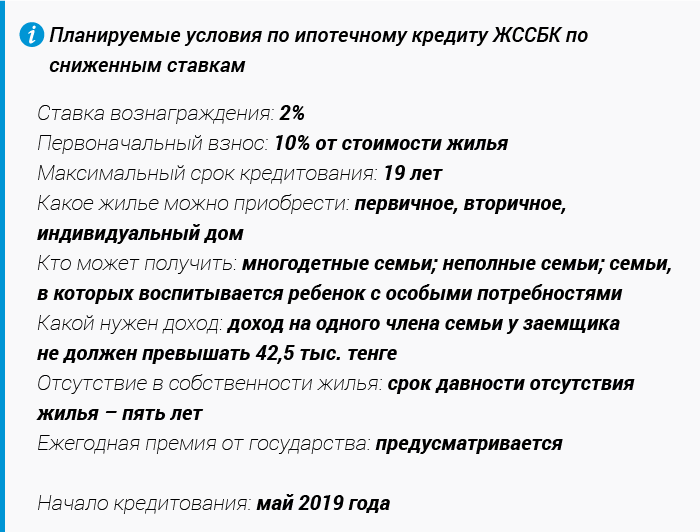

– В мае ЖССБК планирует начать кредитование многодетных, неполных семей и семей, воспитывающих детей с органиченными возможностями, которые нуждаются в жилье, по ставке 2% годовых. Сколько средств на эти цели будет выделяться из республиканского бюджета?

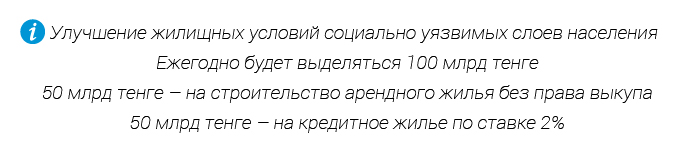

– На обеспечение жильем семей с низким доходом в этом году будет выделено 100 миллиардов тенге. Фокус на многодетные и малообеспеченные семьи и семьи, воспитывающие детей с инвалидностью, сделан исходя из опыта прошлого года, когда была запущена программа "7-20-25", но для многих слоев населения она оказалась недоступной. Математика достаточно простая. При любом кредите в 10 миллионов тенге потенциальный заемщик будет платить 7% годовых. Это 700 тысяч тенге. Если разделить эту сумму на 12 месяцев, то платеж выйдет в размере 62 тысяч тенге. И это только проценты по кредиту. Соответственно, здесь возникает вопрос о дифференциации населения по уровню доходов. В Казахстане только 35% населения имеет доход на одного члена семьи больше 50 тысяч тенге. Остальные категории, а это около 60% казахстанцев, имеют доход от нуля до 50 тысяч. 111 тысяч семей у нас являются получателями адресной социальной помощи. Данная группа населения будет заселяться в арендное жилье без права выкупа, на которое выделены отдельные 50 миллиардов тенге. Что такое аренда без права выкупа? Это когда семья проживает в квартире и оплачивает только коммунальные расходы плюс арендный платеж (100 тенге за квадратный метр).

Чтобы в мае начать выдачу первых арендных квартир, уже выделена половина из запланированных 50 миллиардов тенге. На 25 миллиардов тенге будут проведены тендеры среди частных застройщиков в рамках государственного заказа. Они должны сдавать в эксплуатацию около 6,5-7 тысяч квартир ежегодно. Оператором этого направления будет акимат. В основном по нему пойдут семьи, которые стоят в очереди на жилье.

Вторые 50 миллиардов из 100 миллиардов тенге будут выделены на кредитное жилье. Это направление должно охватить людей, которые работают в секторе низкооплачиваемых специальностей. Это могут быть охранники, водители, воспитатели в детских садах, работники бюджетного сектора, в секторе МСБ не самые высокие сейчас заработные платы. Если они относятся к одной из вышеупомянутых групп семей с низким доходом, в мае они могут обратиться за кредитным жильем в банк. По этому направлению льготного кредитования можно будет купить не только новую квартиру, как по программе "7-20-25", но и жилье на вторичном рынке. Это очень удобно, потому что последние три года наблюдается стагнация цен на рынке недвижимости. За 11-12 миллионов тенге в Астане, на проспекте Абылай-хана, например, можно приобрести квартиру конца 1980-х годов постройки, но с готовой инфраструктурой: во дворе детский сад, школа. Соответственно, будет большая экономия будущих расходов семьи.

– Будет ли предусмотрен ценовой потолок?

– Ценового потолка не будет. Сейчас обсуждается максимальный размер кредита в районе около 15 миллионов тенге, ставка 2%, срок кредита до 19 лет. Первоначальный взнос снижен до 10%. Одновременно сейчас принимаются законодательные изменения в сфере жилищных отношений, чтобы акиматы оказывали поддержку в виде жилищных сертификатов на внесение первоначального взноса. Эта социальная помощь будет оказываться при наличии средств в местном бюджете. Например, на сумму в миллиард тенге будет возможно выпустить тысячу жилищных сертификатов по миллиону тенге.

– По данному направлению кредит под 2% годовых на жилье можно будет взять сразу или же будет накопительный период? Хотелось бы понять механизм кредитования, а также критерии отбора потенциальных участников программы.

– В этом направлении используется накопительный механизм, но накопительного периода в нем нет. Первоочередная задача заключается в том, чтобы многодетные, неполные семьи и семьи, воспитывающие детей с инвалидностью, смогли переехать из времянок, из квартир, которые они снимают на окраинах, из арендованных помещений в собственное жилище. Поэтому в программу включены и "первичка", и "вторичка", и индивидуальные жилые дома, в том числе в пригородах. То есть зоны кредитования расширены. Можно будет купить жилье в моногородах и в районных центрах. Очень большой спрос, например, имеется в пригородных населенных пунктах Нур-Султана – Косшы, Новоалександровке, Ондирисе, Ильинке. Но все дома должны быть с правоустанавливающими документами. Не предусматриваются кредиты на строительство, потому что это достаточно долгосрочный вариант использования денег.

Следующее условие, которое будет предъявляться потенциальным заемщикам, касается доходов. Как я ранее подчеркнула, около 60% населения живут на доход меньше 50 тысяч тенге на одного члена семьи. Поэтому в программе был установлен максимальный доход на одного члена семьи в размере 42500 тенге. Что равняется минимальной заработной плате 2019 года. Если больше будет приходиться, то человек уже не сможет участвовать в этой программе. Если доход будет меньше этой цифры, то участником можно будет стать. То есть если вы высокооплачиваемый специалист в аудиторской компании, у вас четверо детей, или вы имеете свой бизнес с большими доходами, то вы не сможете претендовать на льготное кредитное жилье по ставке 2% годовых в ЖССБК.

– В каком объеме будет установлен минимальный доход?

– Минимальный доход мы не устанавливали, но сейчас обсуждается вопрос, чтобы получатели адресной социальной помощи не могли участвовать в этом направлении программы. Потому что бюджет им выделяет деньги на поддержание нормального уровня питания и обеспечения санитарно-гигиенических условий, в том числе детей. И, соответственно, на эти бюджетные деньги не следует погашать ипотеку. Лучше таким семьям обращаться за арендным жильем без права выкупа.

Наш механизм отличается от классической ипотеки тем, что в жилищных займах всегда есть два этапа. Первый этап – предварительный заем. Приведу пример. Если вы нашли недвижимость за восемь миллионов тенге, то вы можете положить первоначальный взнос в размере 800 тысяч тенге и выше. Первые восемь лет вы будете платить 42 тысячи тенге. Это мы называем процессом накопления, платежи будут накапливаться на депозите. По истечении восьми лет сумма платежа снизится. Накопления пойдут в счет погашения займа, депозит будет находиться в залоге, а через восемь лет клиент будет следующие 11 лет платить всего лишь 27 тысяч тенге.

– Будет ли начисляться ежегодная премия от государства по данным займам?

– Пока по законодательству выплата государственной премии предусматривается по этим займам.

Остановлюсь на категориях граждан, которые смогут участвовать в программе кредитования по сниженным ставкам. В первую входят семьи, в которых имеется четверо и больше несовершеннолетних детей. Во вторую – семьи, в которых есть несовершеннолетние дети с ограниченными возможностями. Здесь стоит отметить, что это очень большая проблема. Часто, когда в семье есть особенный ребенок, один из родителей не работает, он полностью занят уходом за этим ребенком, обеспечивая его жизнедеятельность. И к третьей категории семей, которая может рассчитывать на кредитное жилье через ЖССБК, относятся неполные семьи с несовершеннолетними детьми. В первую очередь это те родители, которые имеют статус вдовца или вдовы, отдельно матери-одиночки и разведенные. Здесь тоже очень большой вопрос, который вскрывает серьезный пласт проблем в казахстанском обществе. С одной стороны, в Казахстане каждая шестая семья сейчас бездетная, с другой – количество разводов тоже увеличивается. Но, чтобы не началось массовых фиктивных разводов, мы сейчас обсуждаем введение дополнительного условия – срока давности развода, который на момент подачи заявления не должен быть меньше трех лет.

– Какое количество семей по линии кредитования на приобретение жилья по низким ставкам планируется обеспечить?

– Мы планируем в этом году при среднем размере займов восемь миллионов тенге обеспечить жильем около шести тысяч семей на 50 миллиардов тенге. И на следующие два года запланировано по 50 миллиардов тенге. Согласно плану Правительства и поручению Первого Президента РК, которое он дал на XVIII съезде партии Nur Otan, в течение семи-восьми лет планируется выделение ежегодно средств в этом же объеме. Данные ресурсы нам предоставят на 25 лет. Мы планируем эту программу сделать 25-летней, то есть в течение 25 лет кредиты будут доступны многодетным семьям. Это позволит выстраивать долгосрочную стратегию по управлению семейно-демографической политикой в стране.

– Заемщиками в программе будут социально уязвимые слои населения. Как учитывается риск неплатежей по этим займам?

– Это социально уязвимые слои населения, которые в силу каких-то причин сейчас работают на низкооплачиваемой работе, но они работают. То есть справка с ГЦВП нужна, соответственно, будет делаться расчет от предпринимательской деятельности и доходов от трудовой деятельности. В первую очередь это будут работающие люди.

– А как в таком случае будет действовать механизм по страхованию рисков неплатежей?

– Страхование рисков неплатежей мы рассматриваем, но это дополнительная нагрузка на клиентов. Скорее всего, мы, как банк, рассмотрим вариант пулового страхования такого вида кредитов. Как показывает наш 15-летний опыт, уровень NPL у нас в банке сейчас 0,2%, в коммерческих банках он на уровне 8%. Если убрать кредиты корпоративного сектора, кредиты малого и среднего бизнеса, то во всем мире доля просрочек в ипотеке колеблется в пределах 2-4%. Но этим и отличается система жилищно-строительных сбережений. Всегда есть переход, на который надеется человек, когда платеж в последующем будет меньше, чем в начале.

Об ипотечных пузырях

– Программа кредитования по низким ставкам через ЖССБК адресована социально уязвимым слоям населения, у которых нет гарантий, что завтра они не потеряют работу и не лишатся доходов. Будут предусматриваться каникулы для таких заемщиков?

– Каждый случай в индивидуальном порядке будет рассматриваться. Но в большинстве случаев залоговое право кредиторов будет преобладать. Мы достаточно строго будем к этому относиться. То есть, если человек завтра останется без работы, может остаться и без квартиры. Это будет очень жестко, поэтому размеры кредитов будут минимальными, для того чтобы, даже если человек временно остался без работы, с помощью родственников, других источников он мог погашать. Допустим, семья всегда найдет 42 тысячи тенге, для того чтобы оплатить кредит за квартиру, в которой проживает.

Что касается ипотечных пузырей. Обычно у ипотечников возникают два случая волны неплатежей. Первый происходит, когда идет бурный рост цен на недвижимость, а в казахстанских реалиях он был еще связан с ростом курса доллара, люди брали квартиры, покупали не для того, чтобы в них жить, а для того, чтобы продать и получить дополнительный доход. В какой-то момент прогноз по росту цен не срабатывает. Что такое риск? Риск – это вероятность нежелательного события. Финансовый риск – это вероятность получения дохода ниже ожидаемого уровня. Соответственно, стоимость квартиры стала меньше размера кредита. К счастью, самым главным достижением инфляционного таргетирования, которое работает у нас с 2015 года, является то, что в Казахстане впервые и на финансовом рынке, и на уровне подсознания людей цены стали фиксироваться в национальной валюте. Ментальное сознание за три-четыре года сильно изменилось. То есть, как показывает история, массовые невыплаты по жилищным займам происходят, во-первых, в период экономической депрессии, когда идут повальные сокращения, безработица и так далее. Я думаю, что в ближайшие 15-20 лет от такого сценария мы застрахованы.

Во-вторых, уровень просрочек повышается, когда нет экономической выгоды – платить за эту квартиру. То есть квартира изначально приобреталась, допустим, по стоимости 20 миллионов тенге, а кредит был оформлен на 25 миллионов тенге, но позже эти квартиры стали продаваться по 15 миллионов тенге. Естественно, заемщик думает:

"А зачем платить за тот актив, цена которого на альтернативном рынке ниже?"

Мы смотрим за рынком недвижимости и видим, что он очень сильно стабилизировался. И мы, как специалисты, считаем, что на вторичном рынке не будет роста цен на недвижимость. По одной простой причине, что мы очень много строим. Ежегодно в Казахстане сдается в эксплуатацию 13,5 миллиона квадратных метров на 18 миллионов человек. Для сравнения, Российская Федерация возводит 80 миллионов квадратных метров на 160 миллионов человек. Да, у нас выше уровень рождаемости – 400 тысяч детей ежегодно на 18 миллионов человек. В России на 160 миллионов рождается 1,6 миллиона человек. Но, пока эти дети вырастут и станут потенциальными жителями квартир, проходит разрыв 15-18 лет. Поэтому те, кто занимается скупкой и продажей недвижимости, должны четко понимать, что замедление роста цен на рынке недвижимости – это не временное явление, а долгосрочный тренд.

– В продолжение темы ипотечного пузыря. В России Центробанк в два раза повысил коэффициент резервирования по займам с минимальным первоначальным взносом 10-20%. У нас в практике ЖССБК не кредитует под такие минимальные первоначальные взносы. Является ли это одной из причин нежелания участвовать в таких рисковых проектах, как "7-20-25"? Цены не растут, первоначальные взносы маленькие, а кредитные платежи достаточно большие при таких взносах. Не приведет ли это к увеличению проблемных кредитов?

– В программе "7-20-25" прописаны идеальные условия. Ставка достаточно хорошая для тех семей, у которых есть стабильный доход и высокая платежеспособность. Но сама структура займа складывается следующим образом. 3% получает ИО "Баспана", для того чтобы покрывать свои расходы, 4% получают БВУ. 4% – это маржа, в которую банку надо поместиться, для того чтобы перекрыть свои общеадминистративные расходы плюс риски, норму резервирования. Если, конечно, норма проблемных займов NPL будет больше 4%, то программа будет убыточной для коммерческих банков. Вот почему они достаточно осторожно туда заходят. Наше отличие в том, что у нас монопродуктовый банк. Мы достаточно хорошо знаем свою клиентскую базу, фактически пофамильно. На 128 тысяч заемщиков у нас сегодня всего около 500 проблемных заемщиков. У нас есть города Семей, Костанай, где ни одного проблемного заемщика. Есть города, в которых всего четыре, пять, десять проблемных заемщиков. Директора филиалов знают их пофамильно. Когда мы к ним приезжаем, они говорят:

"Ей декретные задерживают, поэтому она не платит. Но я с ней поговорил, позвонил работодателю, предупредил. В декабре ей декретные выплатят, и она с нами рассчитается".

То есть это уровень долгосрочных отношений. Женщина ходила в течение пяти лет, копила. Когда у нее начинаются проблемы с платежеспособностью, она не скрывается от банка, как от кредитора, а приходит и заранее предупреждает.

– Вы ранее поднимали проблему безакцептного списания средств у ваших заемщиков. Есть ли в этом вопросе подвижки?

– Это очень большая проблема, которая возвращает нас к вопросу закредитованности населения. Есть у нас понятие "платежное требование", то есть когда человек задолжал коммерческому банку, то веерно во все БВУ выставляются требования. Если у него где-то есть какие-то суммы, то начинаются их списания. Очень часто бывают жалобы не только по ЖССБК, а, допустим, когда семья получает социальные выплаты – пособие по потере кормильца. Эти деньги государство выплачивает только на то, чтобы дети имели прожиточный минимум и нормально питались, но банки списывают эти суммы. Сейчас это будет ужесточаться со стороны НБ, в том числе и мы поднимаем этот вопрос. У нас специфика такая, что человек уже взял кредит, но это не классическая ипотека. Вкладчик докапливает на свой депозит до 50%. В этот момент, когда он уже получил квартиру, но еще докапливает, нужна защита от таких платежных требований. Иначе многие семьи, в том числе многодетные, не смогут накопить до конца. Сейчас мы с этим предложением находимся в мажилисе. Я думаю, что найдем поддержку.

О планах ЖССБ

– Как Вы оцениваете программу "7-20-25"? Подключится ли Жилстройсбербанк к ней?

– Я думаю, программа ипотечного кредитования "7-20-25" очень интересна, но все-таки для более обеспеченных слоев населения. Мы делали соответствующие расчеты. Если ваш доход 300 тысяч тенге на одного члена семьи, тогда вы можете претендовать. Так же как и во всем мире, ипотека – это удел среднего класса. 25-летнюю ипотеку способны брать только те, кто может планировать свои финансы и знать, что их доходы с возрастом будут только увеличиваться.

Что касается участия в программе ЖССБК, то мы проводим переговоры с ИО "Баспана", Национальным банком и понимаем, что, для того чтобы участвовать в "7-20-25", нам придется создавать абсолютно новое направление – классическую ипотеку, для того чтобы соответствовать условиям оператора и быть в равных условиях с другими БВУ. Если этого не делать, а переложить систему жилищно-строительных сбережений под параметры "7-20-25", то возникает арбитраж. То есть наш вкладчик через некоторое время от 7% перейдет на 5%. Это означает, что заемщик ЖССБ окажется в лучших условиях, чем вкладчик коммерческого банка.

Сейчас мы проводим углубленный анализ, пригласили специалистов Международной финансовой корпорации IFC (входит во Всемирный банк). Они делают сегментацию наших клиентов в зависимости от доходов, от профессиональной отрасли, а также анализ и бенчмарк других систем жилстройсбережений. К примеру, есть уникальная для Казахстана и мира строительно-сберегательная касса "баушпаркассе", которая работает в Германии, Чехии и других европейских государствах. Сейчас также дочерние банки "Баушпаркассе Швебишь Халль" открылись в двух китайских провинциях. То есть ЖССБК должен до середины года определиться с вопросом участия в "7-20-25", но, судя по тем объемам и обращениям, которые есть от граждан, многие научились считать проценты, общий объем переплаты, научились до подписания кредитного договора смотреть графики. Многие выбирают нас, потому что общая сумма переплаты меньше, чем в любой классической ипотеке.

С другой стороны, для нас было очень важно появление ипотечной программы "7-20-25". Мы становились доминирующей организацией, а у доминантов есть такой минус, когда им кажется, что всегда будут хорошие времена. Можно делать плохой сервис, потому что все равно люди придут, но это не так. В 2018 году мы потратили очень много времени и усилий на то, чтобы пересмотреть многие бизнес-процессы, более углубились в процессы автоматизации. Эта работа позволяет дальше планировать притоки банка и выстраивать такую устойчивую стратегию развития.

– Сейчас, насколько известно, Жилстройсбербанк занимает 65% долю на рынке ипотечного кредитования…

– Долю 65% мы занимаем по объемам выдачи ипотечных займов. Больший интерес, наверное, представляет количество людей, которое мы охватываем. Есть клиент – есть бизнес, нет клиента – нет бизнеса. По данным Первого кредитного бюро, на сегодня в Казахстане насчитывается 242 тысячи заемщиков, которые имеют ипотеку. 242 тысячи кредитов и 233 тысячи заемщиков, то есть около 10 тысяч клиентов имеют по два-три счета. 11 тысяч человек испытывают трудности, платят эти кредиты непостоянно и уже относятся к проблемным должникам. На балансе в ЖССБК сегодня насчитывается 128 тысяч заемщиков. Каждый второй заемщик, который имеет ипотеку, является клиентом ЖССБК.

Но нас в большей степени настораживает бурное развитие потребительского кредитования. В стране 6,266 миллиона заемщиков, по данным ПКБ. У них 9,943 миллиона беззалоговых кредитов. Если вы видите трех мужчин на остановке, которые автобусным маршрутом добираются на работу, у двоих из троих есть потребительский кредит. Это очень настораживает. Тем более что 785 тысяч человек сегодня имеют проблемную задолженность, не погашают эти кредиты. Я думаю, что вопрос финансовой грамотности населения в ближайшие три года будет стоять очень остро. Мы сами планируем запустить специальный YouTube-канал, чтобы объяснять, что такое простые проценты, что такое сложные проценты, как складывается сумма переплаты. Сейчас идут судебные процессы, когда заемщики отсуживают комиссии, которые были удержаны даже по погашенным займам в прошлом. Это ставит вопросы финансовой грамотности населения на первый план, поэтому миссия ЖССБК больше, наверное, не в развитии ипотеки, а в том, чтобы учить людей копить.

Но у казахов номадическая культура. У нас был кочевой образ жизни. Сначала летняя стоянка, затем – зимняя. У нас не было традиционных каменных домов, огромных дворцов и так далее. Если у нас есть какие-то ресурсы, мы должны сразу устроить праздник, поделиться с этим. У меня есть любимый писатель Вильям Похлебкин. Он известный историк военно-морского флота РФ. Из-за того, что у него была фамилия Похлебкин, в детстве его дразнили и просили рассказать рецепт и все остальное. В конечном итоге он прославился как знаменитый автор истории кухонь всех народов. Когда он объясняет разницу между узбекской и казахской кухней, можно представить все однозначно. Узбеки были оседлым народом, у них были каменные дома, была своя медная, латунная, металлическая посуда, были казаны, то есть то, чего не было у казахов. Мы все время кочевали. И исходя из этого для них традиционными блюдами являются плов, манты и другие виды, а для казахов самым традиционным блюдом является бешбармак, когда просто режется свежее мясо, сразу варится и сразу же коллективно поедается.

– Так же и с тратами.

Да, так же и с расходами. 25 лет независимости рыночной экономики – это в историческом плане абсолютно маленький шажок. Еще не родилось поколение, которое могло бы планировать свою старость. Спросите у людей, каким они представляют себя в 80 лет. 10 из них не смогут сформулировать свое будущее, потому что долгосрочного горизонта у них нет.

– ЖССБК в 2018 году запустил онлайн-уступку депозитных счетов. Насколько пользуется активностью данная опция?

– Онлайн-уступка пользуется большой популярностью. Фактически мы создали чуть ли не целый рынок ценных бумаг. Депозитный сертификат может стать новой альтернативой ценной бумаге, когда один человек неправильно планирует свое время и деньги, будет платить тому человеку, который делает это планомерно. То есть депозит интересен с точки зрения оценочного показателя, когда ты выполняешь все условия, вовремя пополняешь этот депозит. Если ты решил жилищный вопрос другим путем, ты можешь депозит продать. Мы очень аккуратно подходим к этому инструменту, потому что он вызывает много вопросов с точки зрения социальной справедливости. Например, мы не разрешаем таким депозитам участвовать в государственных программах. Потому что у нас идет пуловая система. Идет набор пула, потом идут расчеты баллов. И, как правило, в госпрограмме участвуют люди с доходом ниже среднего, а позволить себе планомерно копить, считать показатель, высчитывать его доходность и выставлять на онлайн-продажу готовые депозиты могут только люди, у которых очень хорошие финансовые знания.

– Сколько было сделок продажи счетов с момента запуска уступки?

– Общая сумма переуступленных депозитов – восемь миллиардов тенге в течение девяти месяцев существования онлайн-аукциона. Всего было совершено 2,5 тысячи сделок.

– Какое количество заявок на продажу было подано?

– С момента запуска онлайн-уступки было подано около 3,5 тысячи заявок. Отмечу, что у нас вначале был комиссионный сбор для тех, кто приходил за покупкой депозита, в размере 20 тысяч тенге. Мы его называли бронью за серьезность намерений. Но, так как мы банк, который не имеет карточной системы, мы использовали систему расчетов других банков. У нас были случаи, когда клиент невовремя получал назад эти 20 тысяч тенге либо они застревали в пути и так далее. И мы буквально три месяца назад отменили сбор. Но после этого мы столкнулись с другой проблемой. Так как эта услуга стала бесплатной, у нас появился целый класс вкладчиков, которых мы называем игроками. То есть одни пытаются продать и прицениться, другие пытаются выставлять завышенные цены и смотрят на реакцию других игроков, будет ли он перекуплен. Сейчас наш департамент, который обслуживает этот бизнес-процесс, поставил перед правлением вопрос ребром о возвращении комиссии.

– Будет ли в рамках социальной направленности кредитования по сниженным ставкам взаимодействие с корпоративным сектором?

– У нас есть продукт, который называется "корпоративный". Мы скоро будем его на рынке представлять. Он подразумевает взносы, которые за заемщика будет делать работодатель.

Это большая программа по привлечению частного бизнеса в решение жилищных проблем, но не с точки зрения обеспечения жильем, а с точки зрения культуры сбережений. Мы будем работать с компаниями, создавать дополнительные льготы по продуктам, где компании будут помогать копить деньги на жилье в ЖССБК.

Очень много мы работаем по такому механизму, как длительное поручение. То есть мы ходим по организациям и предлагаем бухгалтериям компаний вступить с нами в партнерство. Мы же все начинаем с понедельника новую жизнь: худеем, учим английский, кофе не пьем, жирное не едим, детей не ругаем. Перечень большой. В этой плане дисциплинированность и сила воли – это тоже такой мускул, который надо накачивать. Я, например, когда пришла в банк председателем правления, к своим директорам департаментов, спросила у них о наличии депозита в ЖССБК. Все из них подняли руки. Однако исправно каждый месяц из 24 опрошенных счета пополняли всего двое. В итоге я заставила нашу бухгалтерию, как бы она ни стенала, в директивном порядке отчислять за работника сумму, которая ему доступна. И люди, конечно, постонали, но уже в конце 2017 года пришли и поблагодарили:

"Ляззат Еркеновна, я не заметил, а 500 тысяч тенге собрал. Оказывается, бухгалтерия удерживала по 40 тысяч тенге, плюс еще госпремия пришла".

В конце 2019 года, когда уже накопят определенные суммы, то пойдут за квартирами и купят под 5%. Наверное, когда я уйду из ЖССБК, ничего не запомнят, кроме того, что я помогла накопить.

Такой механизм, когда бухгалтерия сама отчисляет, очень удобен для человека. Человек не замечает. Вчера только Новый год праздновали, сейчас уже 8 Марта и Наурыз. Еще немного, и 25 мая дети со школы выйдут на каникулы. Лето пролетит. 1 сентября. Детей в школу будем отправлять. Затем дети в школу пойдут, теплые вещи купим на зиму и опять Новый год будем справлять. И здесь в плане финансовой грамотности нужно сильно поработать. Можно с НПП "Атамекен" поработать, сделать какую-нибудь социальную инициативу, подписать на площадке Национальной палаты предпринимателей меморандумы с крупными работодателями. Это был бы очень правильный шаг. Кто-то должен показать пример.

– В минувшем году много говорилось о приватизации ЖССБК, в том числе частичной. Принято какое-то решение по данному вопросу?

– Мы работали с приватизацией в соответствии с планом Правительства, разговаривали. Идеальным инвестором был бы, конечно, "Баушпаркассе Швебишь Халль". Этот банк существует более 70 лет на рынке жилстройсбережений в Германии. У него очень хорошие кредитные рейтинги, очень устойчивая система. Они привели пример о том, что у них законодательство в сфере жилстройсбережений за последние 47 лет меняли три раза: в 1972, 1994 и 2017 годах. Можете себе представить, насколько устойчива система. И у них очень хорошие инвестиции в Чехии, Словакии, но им больше всего был интересен на тот момент китайский рынок. Грубо говоря, они в одной провинции открыли дочерний банк с такой же системой жилстройсбережений, с теми же формулами, с теми же актуарными расчетами. Численность населения в этой провинции насчитывает около 30 миллионов человек. То есть эффект масштаба там был намного интереснее.

Затем мы вели переговоры с Европейским банком реконструкции и развития, с Азиатским банком развития, с IFC. Но им всем интересно идти, когда есть частный инвестор. Задача этих международных финансовых организаций – привести частного инвестора. Здесь у нас есть ограничения, связанные с тем, что мы работаем только в национальной валюте. И понятно, что международному инвестору валютный риск по таким сделкам, тем более в социальном банке, с точки зрения доходности не принесет того ожидаемого уровня, который он бы хотел видеть. Поэтому сейчас рассматривается вопрос либо отказа от приватизации, либо частичного IPO. Если 1,3 миллиона человек открыли депозиты и вносят свои деньги в банк, почему бы 50 тысячам из них не стать частично акционерами этого финансового института.

– В целях увеличения маржинальности планирует ли ЖССБК выпускать карточные продукты или другие направления запускать?..

– В Казахстане очень маленький рынок – 18 миллионов человек. Мы ищем новые ниши. Нам интересна в том числе и возможность запуска карточного бизнеса. Но мы находимся под двойным регулированием. Как все банки второго уровня, мы выполняем все требования Национального банка. На каждый новый вид деятельности соответствующую лицензию нужно иметь. Поэтому позиция регулятора по новым видам деятельности может быть более важной, чем позиция акционера. Акционер может дать согласие на какой-то вид деятельности с точки зрения стратегии, а регулятор с точки зрения рынка может посчитать, что сейчас лучше, если на рынке будет работать новый инвестор – коммерческий банк. Это достаточно сложный процесс. Но все, что касается населения, все, что касается сектора ЖКХ, конечно, однозначно является стратегической нишей ЖССБК. Сейчас мы занимаемся законопроектом по обязательным накоплениям на капитальный ремонт ЖКХ. Никто этим вопросом не занимается. Хотя мы в год строим 118 тысяч квартир. Сейчас у нас около 800 тысяч многоквартирных жилых комплексов состоит на балансе. И никто не задается вопросом: а что будет в 2030 году с этими квартирами? В каком состоянии они будут находиться? Мы опять придем просить деньги на капитальные ремонты, но каким будет состояние этого бюджета? Понятно, что расходов на капитальный ремонт не будет. Значит, нужно создавать сейчас механизм накоплений.

О кредитовании ЖКХ

– Насколько известно, ЖССБК планирует разработать продукт для капитальных ремонтов МЖД.

– Сейчас этим занимается КСК, а у нас нет лицензии для открытия сберегательных счетов для юридических лиц. Пока мы открываем такие сберсчета только для физлиц.

– В настоящее время в мажилисе обсуждается законопроект по вопросам реформирования сферы ЖКХ, в котором предлагается механизм сбора средств с собственников жилья через банки второго уровня.

– Если этот закон примут, то мы пойдем на этот рынок. Потому что для нас это очень интересно. У нас залоговый фонд в банке оценивается в два триллиона тенге. От состояния этих квартир будет зависеть дальше финансовая ситуация в банке, то ли через 10 лет это будет погашение запущенного дома, в котором не будет работать лифт, разбиты окна, то ли это будет жилой комплекс, который постоянно подлежит ремонту. Через 10 лет он будет иметь хорошую рыночную стоимость. Этим вопросом мы однозначно будем заниматься.

– Какие параметры будут предусматриваться для ОСИ? По каким условиям планируется кредитовать эти объединения?

– Сейчас ничего не могу сказать, потому что пока мы на уровне законодательной инициативы. Нас поддержали, для того чтобы мы работали в этом секторе. Могу единственное сказать, что в "баушпаркассе" до 70% кредитов берутся на капитальные ремонты. То есть в Германии рынок очень устойчивый, купить квартиру – достаточно большой инвестиционный шаг. И в большинстве случаев люди живут в аренде и берут деньги для того, чтобы перед долгосрочной арендой сделать капитальный ремонт жилья. И у нас из года в год растет доля кредитов, которые мы даем на ремонт жилища. Но мы выдаем такие займы пока только физическим лицам. Как раз в законопроекте по реформированию сферы ЖКХ и появляются новые юридические лица – объединения собственников имущества (ОСИ). И здесь уже возникают вопросы, как они будут копить и как они будут кредитоваться.

– ЖССБК – единственный банк, который будет работать с ОСИ?

– Сначала законодательная инициатива была в том, чтобы мы были единственным банком. Но с точки зрения защиты конкуренции и регулирования естественных монополий это не совсем правильно. С другой стороны, все коммерческие банки через Ассоциацию финансистов Казахстана высказали свою письменную точку зрения, что они не хотят заниматься обслуживанием накопительных сберегательных счетов этих ОСИ. Мы – единственный банк, который готов взять на себя ответственность за целевое использование этих денег, для того чтобы закрыть эти счета и проследить, чтобы средства реально использовались только на капитальный ремонт, в том числе в процессе кредитования.

Я думаю, коммерчески это не самый выгодный рынок. В нем очень тяжело работать – нужно агитировать, объяснять людям, для чего это делается. Фактически это какой-то вид дополнительного налога. Если какая-то крупная организация для себя на уровне миссии компании этого не возьмет, то в целом коммерческому сектору, наверное, который делает огромный объем операций с физическими лицами, эта отрасль не совсем интересна.

Динара Куатова