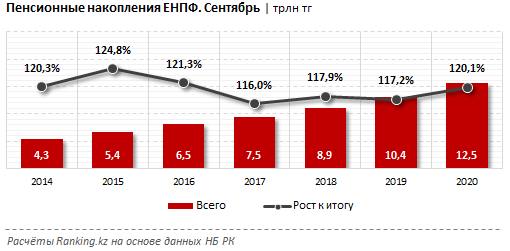

К 1 октября текущего года пенсионные накопления казахстанцев в ЕНПФ составили 12,5 трлн тг, увеличившись по сравнению с аналогичным периодом прошлого года на 20,1% (годом ранее – 10,4 трлн тг), сообщает портал ranking.kz.

Рост накоплений наблюдается по всем видам вкладов. Основная сумма традиционно сформировалась за счет обязательных пенсионных взносов (ОПВ) и составила 12,2 трлн тг, или 97,6% от общего объема накоплений, годовой рост составил 19,9%. Сумма пенсионных накоплений по обязательным профессиональным пенсионным взносам (ОППВ) увеличилась на 29,3% за год и достигла 302 млрд тг (2,4%). Тем временем сумма пенсионных накоплений по добровольным пенсионным взносам (ДПВ) выросла на 12% за год и превысила 2,1 млрд тг. Последние пять лет накопления по добровольным взносам растут в среднем на 5,8% в год.

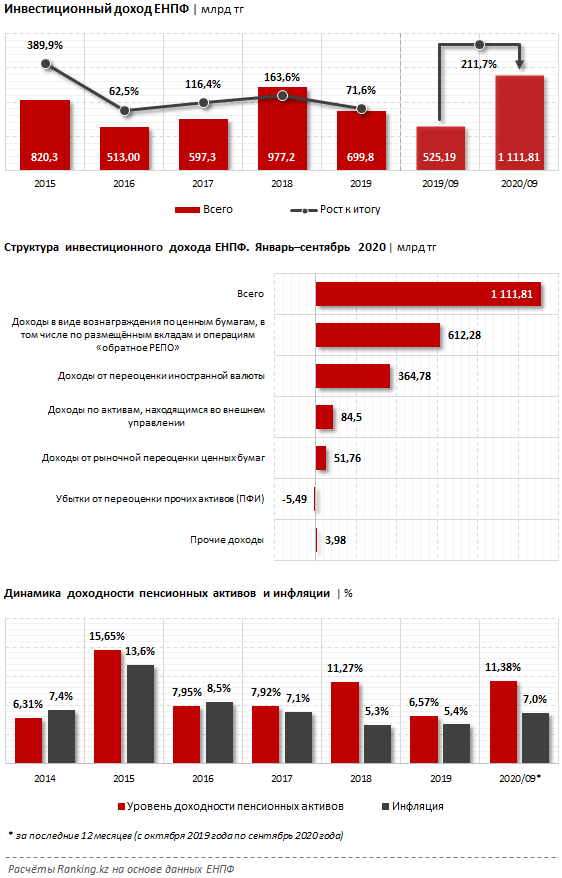

В целом сумма пенсионных накоплений населения формируется за счет пенсионных взносов, а также начисленного инвестиционного дохода на счета вкладчиков. И здесь показателен такой момент: за девять месяцев текущего года на счета вкладчиков поступили пенсионные взносы в общем объеме 775,7 млрд тг – на 8,6% больше, чем за аналогичный период прошлого года (714,1 млрд тг). Начисленный инвестиционный доход увеличился более чем в 2 раза за год и достиг порядка 1,1 трлн тг. То есть на каждый внесенный на счет вкладчика тенге было начислено почти 1,5 тенге дохода.

С даты введения в Казахстане в 1998 году накопительной пенсионной системы до 1 октября 2020 года чистый инвестиционный доход превысил отметку в 5,4 трлн тг, что составляет более 40% в общем объеме пенсионных накоплений. Напомним, при создании НПС в Казахстане прогнозировалось, что за 40 лет накоплений инвестиционный доход будет составлять порядка 70-80% в общей сумме на пенсионном счете вкладчика. Как видим, пока этот показатель вполне достижим.

В результате инвестиционной деятельности Национального Банка как доверительного управляющего активами ЕНПФ, а также вследствие волатильности курсов иностранных валют и изменения рыночной стоимости финансовых инструментов размер начисленного инвестиционного дохода за январь-сентябрь 2020 года составил 1,1 трлн тг – на 586,6 млрд тг больше в сравнении с аналогичным периодом прошлого года (525,2 млрд тг).

Основную долю в структуре инвестиционного дохода ЕНПФ составляют доходы в виде вознаграждения по ценным бумагам, в том числе по размещенным вкладам и операциям "обратное репо" (55,1%, или 612,3 млрд тг), а также доходы от переоценки иностранной валюты (32,8%, или 364,8 млрд тг).

В целом по состоянию на 1 октября 2020 года доходность пенсионных активов за последние 12 месяцев (с октября 2019 года по сентябрь 2020 года) для вкладчиков ЕНПФ составила 11,38%, при инфляции в размере 7%. Таким образом, за последние 12 месяцев реальная доходность по пенсионным активам ЕНПФ составила 4,38%.

Если рассматривать более длительные периоды, то за время управления активами Национальным банком Казахстана с 2014 года по 1 октября 2020 года доходность составила 86,3%, при уровне инфляции 65,1%. Реальная доходность пенсионных активов превысила 21,2%. А с даты введения в стране в 1998 году накопительной пенсионной системы до 1 октября 2020 года инвестиционная доходность с нарастающим итогом составила 595,23% при инфляции 482,22 %.

Таким образом, реальная доходность пенсионных активов за весь период на 1 октября 2020 года составила 113,01%.

В целом высокая положительная доходность по пенсионным активам ЕНПФ обеспечена грамотным управлением инвестиционным портфелем. С учетом этого фактора доля инвестиционного дохода в общем объеме пенсионных накоплений населения периодически увеличивается.

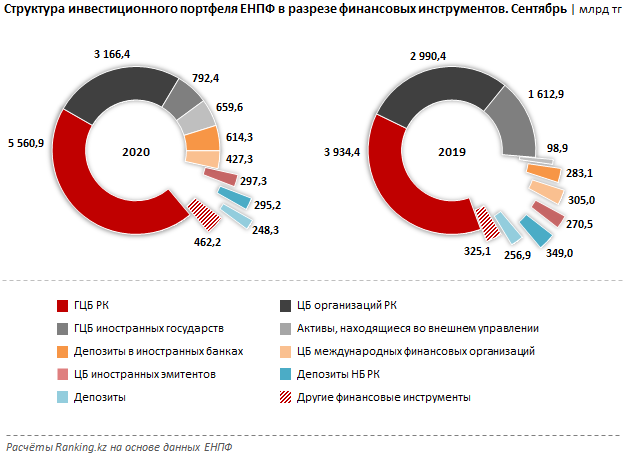

Пенсионные активы инвестируются на рыночных условиях в различные виды казахстанских и зарубежных финансовых инструментов. Для повышения эффективности управления пенсионными активами и, как следствие, увеличения доходности пенсионных накоплений в долгосрочной перспективе периодически проводится диверсификация инвестиционного портфеля ЕНПФ. Так, если в конце сентября 2019 года на долю государственных ценных бумаг (ГЦБ) в инвестиционном портфеле ЕНПФ приходилось 37,7%, или 3,9 трлн тг, то в текущем году их доля составила 44,4%, или 5,6 трлн тг. Вместе с тем наблюдается рост доли депозитов в иностранных банках (с 2,7% в 2019 году до 4,9% в 2020-м) и ценных бумаг международных финансовых организаций (с 2,9% до 3,4%).

Кроме того, в рамках проводимой работы по диверсификации и повышению доходности пенсионных активов с 2019 года начат процесс поэтапной передачи части валютного портфеля зарубежным управляющим компаниям. К 1 октября текущего года сумма активов, находящихся во внешнем управлении, увеличилась более чем в 6,5 раза и составила 659,6 млрд тг, или 5,3% в общем объеме инвестиционного портфеля (годом ранее – 98,9 млрд тг, или 0,9%). Принятые меры показывают положительные результаты. По итогам девяти месяцев текущего года инвестиционные доходы по активам, находящимся во внешнем управлении, составили 84,5 млрд тг, увеличившись более чем в 5 раз.

Стоит отметить: инвестиционная стратегия по управлению пенсионными активами направлена как на увеличение доходности, так и на сохранность пенсионных активов. Соответственно, пенсионные активы инвестируются преимущественно в финансовые инструменты с минимальным уровнем риска.

Финансовые инструменты с рейтингом ценных бумаг/эмитента по международной шкале от "ААА" до "BBB−" составляют порядка 85,68% инвестиционного портфеля. Тем временем финансовые инструменты с рейтингом от "ВВ+" до "В−" составили 11,92%, ниже "В−" – 0,55%. Финансовые инструменты без рейтинговых оценок составили всего 1,73%. Таким образом, пенсионные вклады населения можно считать защищенными, а риски – практически отсутствующими.

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!