"Зеленые" финансовые инструменты являются своего рода прекрасной возможностью перевода экономик на низкоуглеродный и устойчивый к изменениям климата путь развития. В этой связи агентство РК по регулированию и развитию финансового рынка и АО "Казахстанская фондовая биржа" провели онлайн-конференцию "Возможности инвестирования международных финансовых организаций в ESG-проекты локальных эмитентов на фондовом рынке". Подробнее – на inbusiness.kz.

Участники встречи рассказали о возможностях приобретения устойчивых и "зеленых" инструментов казахстанских эмитентов. Также они поделились критериями, на основании которых определяется интерес со стороны международных финансовых организаций в инвестировании социально ответственных и "зеленых" проектов потенциальных эмитентов.

Применение принципов устойчивого развития является важным продолжением инициатив мирового сообщества к переходу к углеродной нейтральности, считает директор департамента рынка ценных бумаг АРРФР Павел Афанасьев.

"В данный момент, на наш взгляд, возникла необходимость по раскрытию всего потенциала "зеленой" экономики и устойчивого развития во всем мире, в том числе и в Казахстане. В связи с этим для финансирования проектов устойчивого развития на площадке KASE с 2021 года было привлечено более 60 млрд тенге такими эмитентами, как Евразийский банк развития, Азиатский банк развития, и другими финансовыми организациями", – отметил он, открывая мероприятие.

Павел Афанасьев также напомнил, для того чтобы все это было возможно, в Казахстане была сформирована необходимая нормативно-правовая среда для выпуска инструментов устойчивого финансирования, в частности "зеленых" социальных облигаций и облигаций устойчивого развития.

"Будут также приняты правила государственной регистрации. Отдельно хочется отметить возможность по субсидированию по ставке купонного вознаграждения. Здесь предусмотрена возможность субсидирования в части вознаграждения до 7%", – пояснил представитель АРРФР.

Проблемы для "зеленых" инвестиций в Казахстане

По словам международного советника по "зеленым" финансовым инструментам ПРООН по Казахстану Олега Хмелева, существует несколько проблем для инвестиций в Казахстане.

Первая – это огромный объем устаревшей инфраструктуры, устаревших сетей, а также зданий, которые давно не энергоэффективны. Но в то же время этот же объем представляет собой и возможность для работы инвестирования. Получается своего рода симбиоз проблем и возможностей для инвестирования одновременно.

Вторая проблема – это низкий тариф на энергию, что не является мотивирующим фактором для инвестиций в энергоэффективность и возобновляющую энергию.

"Однако есть ожидания, что в будущем все это будет меняться", – отмечает эксперт.

Третья проблема – это недостаток технических знаний у потенциальных инвесторов в возможностях инвестирования, в возможностях получения поддержки для таких инвестиций и в новых схемах работ "зеленых" инвестиций.

Приобретенный опыт и немного о рисках

В настоящее время у ПРООН в Казахстане в области возобновляемой энергетики и "зеленых" инвестиций существуют три проекта. Один из них – это проект, разрабатываемый с МИИР РК, по созданию условий для привлечения инвесторов, и его основная задача заключается в создании Фонда гарантирования инвестиций в "зеленую" энергетику, в энергоэффективность. В первую очередь речь идет о банковских кредитах, а также прорабатывается тематика по предоставлению гарантий по выпуску ценных бумаг.

"Недавно с помощью Института энергоэффективности было проведено исследование, по некоторым секторам мы постарались определить объем потенциальных инвестиций в энергоэффективность. Исследования показали, что теплоизоляция стен в многоквартирных домах, уличное освещение, внутреннее освещение в общественных зданиях, автоматические теплопункты и пр. могут привлечь потенциальные инвестиции до 2,7 млрд долларов. Понятно, что быстро такие инвестиции появиться не смогут, но, тем не менее, первые ласточки уже есть", – говорит Олег Хмелев.

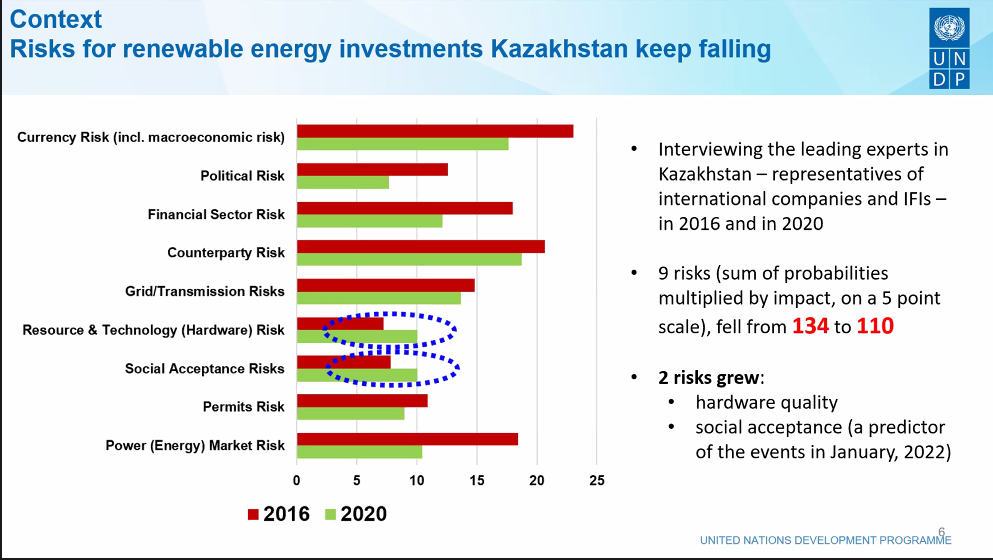

По его словам, также были проведены исследования по рискам инвестирования с 2016 по 2020 год, и вот здесь уже появилась положительная динамика.

"Это было исследование рисков по инвестированию в "зеленые" проекты, в проекты возобновляемой энергии. Практически все риски, в том числе и валютный риск, и политический риск, и риск финансового сектора, т. е. риск недополученных инвестиций, риск проблем с контрагентами, технический риск, связанный с сетями, – почти все эти риски снизились. Исследование проводилось путем опроса экспертов в международных финансовых организациях", – отметил эксперт ПРООН.

Исключение, по его словам, составили только два риска, которые продемонстрировали рост.

Исключение, по его словам, составили только два риска, которые продемонстрировали рост.

Первый риск – это риск качества самих устройств. И здесь, как отмечает эксперт, нет ничего удивительного, ведь в связи с ростом объема появляется большая вероятность вложиться в некачественное оборудование.

Второй риск – риск социальной приемлемости. Дело в том, что инвестиции в "зеленую" энергетику косвенно сказывается на росте тарифов. Хотя эксперты и прогнозируют, что в ближайшие год-два роста тарифов не будет и есть определенная вероятность, что "зеленые" инвестиции будут субсидироваться.

Поддержка "зеленых" инвестиций

Говоря о субсидировании "зеленых" инвестиций, эксперт от ПРООН вспомнил про эксперимент, проведенный в Казахстане.

"Инструменты поддержки "зеленых" инвестиций испытывались с помощью фонда "Даму". Первый инструмент – это ставки по кредитам. Второй инструмент – это субсидия части процентной ставки. Все это показывает, что некоторые инструменты помогают с решением проблемы с доступностью в части их риска, то есть невозможности их получить, например, из-за отсутствия залога. И вторая направляющая – это высокая стоимость финансирования", – отметил Олег Хмелев.

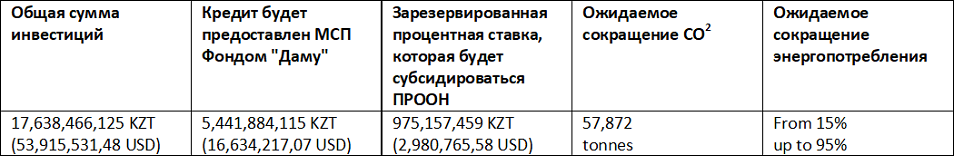

К слову, согласно информации, размещенной на сайте "Даму", проект "Устойчивые города для низкоуглеродного развития" был запущен в 2018 году. В рамках данной программы предоставлялись субсидии на процентные ставки и (с марта 2020 года) субсидирование части основного кредита по коммерческим кредитам/микрокредитам, предоставляемым под проект, направленные на скрещение потребления энергии в горских районах, и, как следствие, сокращение выбросов парниковых газов.

Аукционы возобновляемой энергии и "зеленые" облигации

Аукционы возобновляемой энергии и "зеленые" облигации

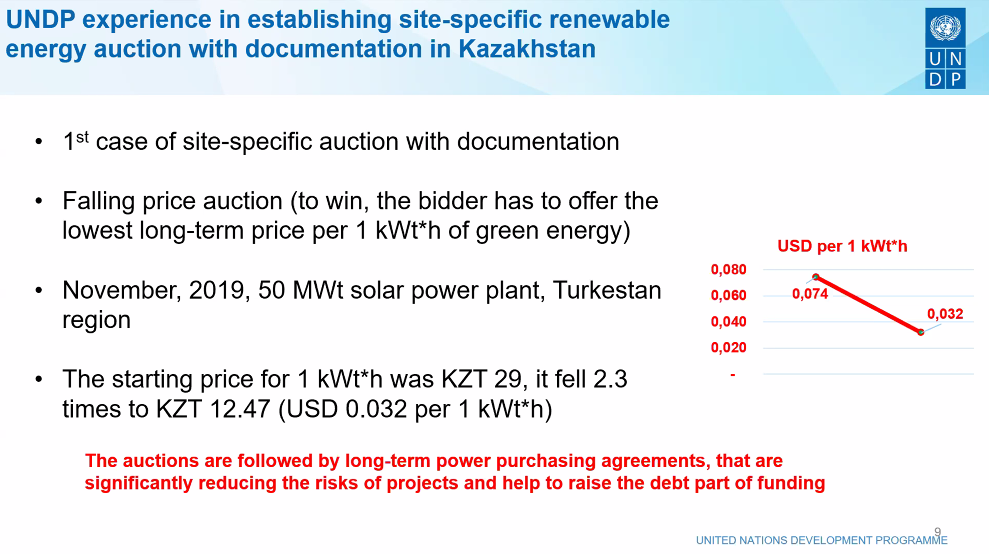

По словам участников мероприятия, существуют и аукционы возобновляемой энергии, причем аукционы с проработанным пакетом документов. Здесь инвестору предлагается площадка с готовой документацией. То есть он может построить электростанцию, имея сразу все необходимые разрешения (на землю, на подключение), все технические проблемы для него заранее решены.

Первый аукцион прошел в 2019 году, и сейчас они успешно развиваются дальше.

Первый аукцион прошел в 2019 году, и сейчас они успешно развиваются дальше.

Суть этого аукциона в том, что инвесторы борются за то, кто из них предложит наиболее дешевый кВт⋅ч. Важным итогом, что привлекает и инвесторов, и финорганизации, является то, что по итогам аукциона заключается соглашение о покупке энергии сроком на 20 лет по фиксированной цене, гарантированной государством. Это придает проекту устойчивость и позволяет дальше финансировать его на достаточно благоприятных условиях.

Проводится и работа с энергосервисными компаниями, которые занимаются заменой освещения, установкой энергопунктов и пр.). В Казахстане это, как правило, малый бизнес. Здесь действует схема: когда крупный инвестор финансирует банк либо какие-то программы, которые потом в розницу финансируют сервисные компании. Энергосервисные компании инвестируют в активы своего клиента, например владельца здания, таким образом, возрастает его энергоэфективность, за счет экономии энергии владелец здания постепенно оплачивает стоимость этой модернизации.

Но это приводит к проблеме – у энергосервисных компаний возникает проблема с оборотным капиталом, им сложно кредитоваться, потому что у них нет ничего, кроме будущих денежных потоков. Поэтому с подачи ПРООН была испытана схема факторинга для энергосервисных компаний в секторе многоквартирных жилых домов, когда будущие денежные потоки продавались факторинговой компании и, таким образом, энергосервисная компания, не дожидаясь оплаты от жильцов многоквартирного дома, немедленно получала финансирование.

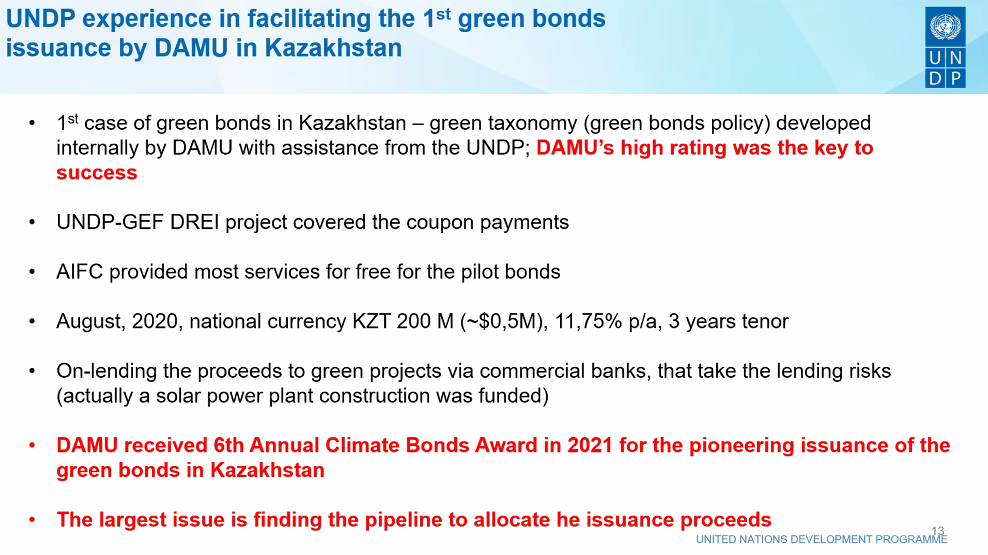

Говоря о "зеленых" облигациях, спикер от ПРООН рассказал, что первый выпуск "зеленых" облигаций "Даму" произошел в августе 2020 года на 200 млн тенге под 11,75% годовых. Затем фонд предоставляет полученные деньги коммерческим банкам. ПРООН выделила субсидии, которые полностью покрыли стоимость размещения, купонные платежи и очень небольшую стоимость выпуска. Фонд "Даму" направил средства банкам, а банки уже коммерческим организациям. В результате, таким образом, были профинансированы солнечные электростанции.

Говоря о "зеленых" облигациях, спикер от ПРООН рассказал, что первый выпуск "зеленых" облигаций "Даму" произошел в августе 2020 года на 200 млн тенге под 11,75% годовых. Затем фонд предоставляет полученные деньги коммерческим банкам. ПРООН выделила субсидии, которые полностью покрыли стоимость размещения, купонные платежи и очень небольшую стоимость выпуска. Фонд "Даму" направил средства банкам, а банки уже коммерческим организациям. В результате, таким образом, были профинансированы солнечные электростанции.

"Зеленая" тема доминирует

По словам Hyseyin Ozhan, странового директора ЕБРР в Казахстане, "зеленая" тема в сфере инвестиций в перспективе будет только расти. Уже сейчас ее доля составляет около 1,3 трлн долларов общего мирового рынка.

"С 2006 года наши "зеленые" инвестиции составили почти 40 млрд евро. Мы профинансировали более 2000 "зеленых" проектов в разных странах мира. Мы сосредотачиваемся на таких сферах, как индустриальная германизация, системы чистой энергии и озеленение финансовой системы. И сейчас мы масштабируем наше "зеленое" финансирование до более 50% нашего общего портфеля к 2025 году", – рассказал Hyseyin Ozhan.

По его словам, в прошлом году ЕБРР инвестировал 630 млн долларов в Казахстан, при этом 40%, то есть более 250 млн долларов, приходится на "зеленые" проекты.

В свою очередь еще один участник конференции, глава представительства Международной финансовой корпорации (МФК) Екатерина Бенжамин заметила, что 30% всех финансируемых проектов должны быть "зелеными".

Возвращаясь к проблемам "зеленых" инвестиций, спикер отметила, что, согласно исследованиям МФК, для расширения устойчивого объема финансирования в Казахстане необходимо решить целый ряд взаимосвязанных вопросов:

– проработать вопрос по улучшению знаний сотрудников финансовых организаций для создания прибыльного "зеленого" портфеля;

– создать возможности для мониторинга достижения целевых показателей "зеленого" финансирования;

– работать над учетом климатических рисков;

– привлекать финансирование к "зеленым" инструментам.

В настоящее время партнерская программа группы Всемирного банка для Казахстана сфокусирована в 3 направлениях:

В настоящее время партнерская программа группы Всемирного банка для Казахстана сфокусирована в 3 направлениях:

– поддержка устойчивого низкоуглеродного экономического развития;

– бережное управление природными ресурсами;

– поддержка экосистем для создания ресурсосберегающей экономики.

"МФК помогает Казахстану выполнять свои обязательства в рамках Парижского соглашения, представляя регуляторную, секторальную и клиентскую поддержку, передавая знания, инструментарий и инвестиции для проектов, которые помогут Казахстану стать лидером в регионе", – подчеркнула спикер.

Напомним, основная задача Парижского соглашения заключается в том, чтобы способствовать удержанию прироста глобальной средней температуры намного ниже 2 оС сверх доиндустриальных уровней при приложении усилий в целях ограничения роста температуры до 1,5 оС. Ожидается, что к 2030 году нетто-нулевые технологии могут стать конкурентоспособными в секторах экономики, охватывающих более 70% глобальной эмиссии.

Мадия Торебаева