Недавнее заявление депутата мажилиса Парламента РК Азата Перуашева о "ступоре" в банковском секторе актуализировало вопрос о путях развития отрасли. Надо полагать, что, чтобы вывести отрасль из текущего состояния, необходимо существенное изменение функций финансовой системы, а не просто смена "вывесок".

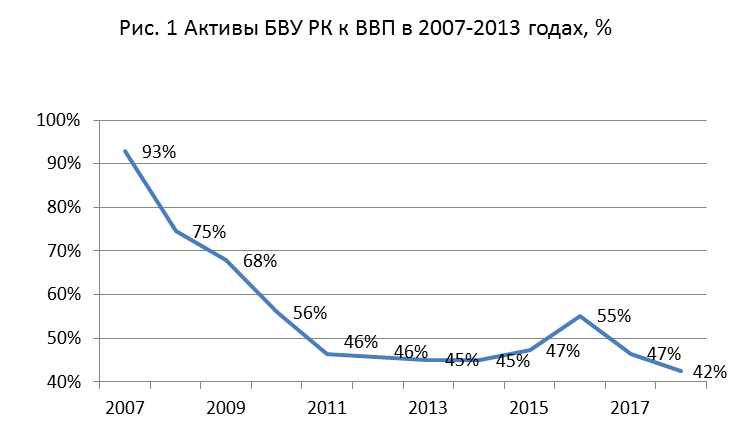

Рассматривая ситуацию в банковском секторе, можно отметить, что действительно банковская система находится в достаточно сложном положении. Так, рассматривая значимость банковской системы в экономике, можно сказать, что совокупные активы банков к ВВП снизились за последние 10 лет порядка двух раз и продолжают сокращаться (см. рис 1).

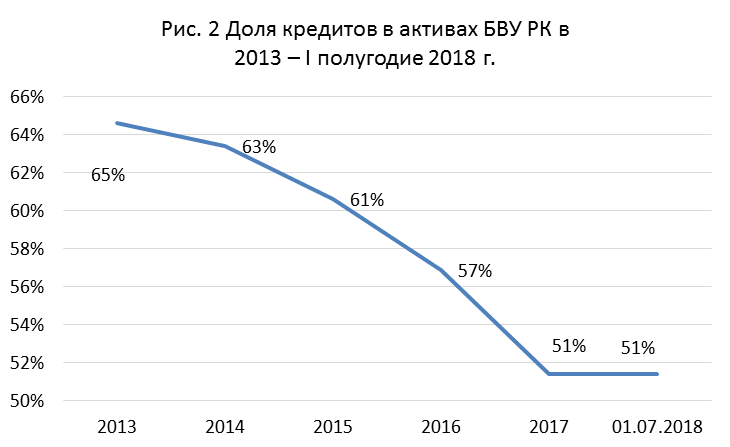

На основании чего можно говорить о стагнации банковского сектора. Также можно говорить о снижении эффективности банков как кредитных институтов. За последние пять лет наблюдается достаточно устойчивая тенденция сокращения кредитов в активах банков (см. рис. 2). "Цена вопроса" сокращения доли кредитов в активах на 13% при их объёме в 26 трлн тенге – это 3,5 трлн. тенге (около $9,5 млрд), или порядка 6% ВВП кредитов, не выданных экономике.

Данная стратегия банков достаточно логична, учитывая колебания курса тенге и структуру фондирования – доминирование депозитов. В частности, у наших банков второго уровня (БВУ) 80% обязательств – это депозиты. При снижениях курса тенге депозиторы "переворачивают" их в доллары, что означает убытки для банков. Теоретически банки должны получать прибыль от курсовой разницы от своих долларовых активов, но с кредитами это сложно.

Валютный риск трансформируется в кредитный, поэтому по валютным кредитам у заёмщиков, у которых доходы в тенге, при девальвациях чаще всего возникают проблемы с обслуживанием. Не так давно НБ РК даже запретил выдачу подобных кредитов. Кроме того, кредиты выдаются на достаточно длительный период и досрочно их гасят достаточно редко.

Отсюда, учитывая большие колебания курса тенге, банки всё большую часть активов стремятся держать в более ликвидной форме (чем кредиты), чтобы вовремя "переворачивать" из тенге в валюту и обратно и компенсировать потери по валютным депозитам. Естественно, это создаёт основу для ещё больших колебаний курса тенге. В целом это та реальность для наших банков, в которой мы и будем находиться ещё достаточно продолжительный период.

Что делать?

Чтобы изменить текущую ситуацию и сделать банковскую систему более эффективной, необходимо сделать кредиты более ликвидными, то есть чтобы можно было быстро покупать и продавать пулы кредитов различным инвесторам (не только банкам) при необходимости. На финансовом рынке это делают через секьюритизацию кредитов. Суть в том, чтобы передать часть кредитного портфеля компании специального назначения (SPV – special purpose vehicle), которая выпускает под них облигации и продаёт инвесторам. Такая возможность позволяет банкам легче адаптироваться к колебаниям валютных курсов или депозитной базы, что весьма актуально для наших БВУ.

Запустить сделку "ледокол" по секьюритизации кредитов можно на примере объявленного правительством выкупа кредитов сельскохозяйственному сектору на 450 млрд тенге (около $1,25 млрд) у "Цеснабанка". Дело в том, что сейчас правительство берёт всю сумму сделки на себя, замораживая госсредства на достаточно продолжительный период времени. Более логичным шагом было бы привлечение частных инвесторов, в том числе и иностранных, не на все 100% суммы, но даже хотя бы на 60-70%. "Сэкономленных" средств может вполне хватить на строительство автобана между Карагандой и Алматы или для решения других столь же крупных и важных вопросов в стране без займов у Китая или других источников.

Выигрыш от внедрения секьюритизации для государства двойной. Краткосрочный " это сократить текущие расходы государства на подобную поддержку банков. Долгосрочный – запустить механизм секьюритизации кредитов, что, с одной стороны, повысит уровень риск-менеджмента в банках, а значит, их надежность. На фоне ожидаемого сокращения банков это весьма актуально.

С другой – повысит эффективность денежно кредитной-политики НБРК. В частности, Нацбанк сможет напрямую выходить на массовый кредитный рынок, минуя банки (где деньги "застревают"). Покупая секьюритизированные активы и поддерживая спрос на различные виды кредитов, например ипотечные (чтобы поддержать цены на недвижимость или строительный сектор), кредиты МСБ, чтобы поддержать занятость в стране, или лизинговые, чтобы поддержать инвестиции в основной капитал и т. д.

И наконец, сделки по секьюритизации и в целом с деривативами, могут стать одним из важных сегментов для Международного финансового центра "Астана" (МФЦА). Как известно, кредитный портфель банков составляет свыше 20% ВВП РК, или порядка $36 млрд. А в целом, по данным Банка международных расчётов, объём деривативов в мире составляет порядка 539,6 трлн долларов. Для сравнения мировой ВВП за 2017 г. оценивается Всемирным банком в 80,6 трлн долларов.

Чтобы сделать привлекательными сделки по секьюритизации кредитов, инструментов достаточно много. Например, собственно субординируя сделку (наряду с применением других инструментов кредитной поддержки), можно обеспечить 60-70% объёмов выпуска инвестиционного рейтинга (и даже выше суверенного при желании) от международных рейтинговых агентств.

Конечно, возникает вопрос с инвесторами в подобные инструменты. На фоне сообщений НБРК о сокращении иностранных портфельных инвестиций на 2/3, или порядка $1 млрд, это весьма актуальный аргумент. Вместе с тем очевидно, что инвесторов на как минимум несколько миллиардов долларов в надёжные инструменты с хорошей доходностью найти в нашей стране вполне возможно. В частности, как отмечено выше, у наших банков порядка половины активов приходится на активы "вне кредитов" (в основном это ценные бумаги, в том числе государственные), а это порядка $35 млрд. Также можно отметить, что иностранные инвесторы заняли собственно казахстанским компаниям (без учёта межфирменной задолженности) и за минусом задолженности БВУ ещё порядка $55 млрд. И очевидно, что управляющие данными средствами менеджеры думают и ищут варианты размещения с приемлемой доходностью и риском.

Конечно, развитие секьюритизации банковских кредитов наряду с большими плюсами таит в себе и значительные риски различных мошенничеств, коррупции и так далее. Однако текущая альтернатива – малопонятная раздача триллионов тенге средств налогоплательщиков на поддержку акционеров банков со стороны НБ РК и правительства и продолжающаяся стагнация банковского кредитования. И так уже несколько лет. Поэтому выбор у нас не велик – либо, как на современных финансовых рынках, развивать секьюритизацию и другие деривативы, либо и дальше раздавать деньги налогоплательщиков и стагнировать.

Мнение редакции может не совпадать с мнением автора