В условиях кризиса, вызванного пандемией коронавируса, правительству важно не допустить проседания данного сектора и минимизировать последствия ограничительных мер для субъектов МСБ, говорится в обзоре FinReview. Однако, очевидно, бизнес уже испытывает затруднения из-за нехватки финансовых средств. Помочь предприятиям увеличить собственный капитал могут банки развития и инвестиционные банки, которые уже функционируют на территории Казахстана, а с открытием МФЦА казахстанский рынок может привлечь новых игроков.

Казахстан целенаправленно идет к увеличению роли частного сектора в экономике страны. К примеру, еще десять лет назад доля МСБ в структуре ВВП составляла 21%, а уже по итогам 2019 года показатель вырос до 29,5%.

Развитие МСБ находится в приоритете правительства, так как сектор формирует средний класс, обеспечивает работой 37% экономически активной части населения, создает "здоровую" конкурентную среду, что в итоге благоприятно сказывается на уровне жизни граждан. Для стимулирования населения заниматься бизнесом в стране действует государственная программа "Дорожная карта бизнеса – 2020", запущенная еще в 2010 году. За годы ее реализации на поддержку МСБ было выделено 457,1 млрд тенге.

Но, очевидно, этих средств недостаточно. По-прежнему в структуре МСБ более 60% субъектов представлены в форме индивидуальных предпринимателей, которые фактически не формируют рыночные механизмы. Ежегодно они выпускают около 8% продукции от общего объема сектора. Основной же объем выпуска, а именно 87%, обеспечивают юридические лица малого и среднего предпринимательства. Именно эти предприятия, составляющие пятую часть от численности МСБ, формируют более 60% прибыли сектора.

Усилить вклад МСБ в экономический рост могут помочь частные инвестиции, в частности те, которые можно привлечь через банки развития и инвестиционные банки. Такие финансовые институты инвестируют не только в новые проекты, но и помогают действующим компаниям выходить на рынки капитала, чтобы привлечь средства для своего развития.

Чем они отличаются от обычных банков и в чем их значимость для экономики?

В традиционном понимании людей банк – это структура, работающая со вкладами, переводами средств, кредитованием и другими финансовыми услугами. Но на этом деятельность банков не ограничивается. В государствах с высоким экономическим уровнем имеются так называемые банки развития. В основном они специализируются на льготном финансировании инвестиционных проектов. Их главной задачей является создание условий для экономического роста и стимулирования инвестиций.

Для этого банки развития оказывают поддержку в национальных проектах, выстраивают экономическую коммуникацию с другими странами, и "зарабатывают деньги" для государства. Делятся такие банки на два типа: национальные и многосторонние.

Национальные банки создаются внутри страны самими правительствами для достижения определенных целей. В нашей стране таким банком является Банк развития Казахстана.

К многосторонним банкам развития относятся фининституты, создаваемые несколькими акционерами для функционирования в интересах всех стран-участников. В мире действуют более 13 таких банков. Самыми крупными из них являются Евразийский банк развития, Европейский банк реконструкции и развития, Государственный банк развития Китая, Азиатский банк развития, Международный банк реконструкции и развития.

Другим институтом привлечения инвестиций в экономику страны выступают инвестиционные банки. Эти финансовые структуры являются мостом между крупными предприятиями и их потенциальными инвесторами. Они организуют привлечение капитала на мировых финансовых рынках, а также оказывают консультационные и брокерские услуги, выступая посредником в операциях с ценными бумагами, сырьевыми активами, денежными валютами. Самые известные примеры – J.P.Morgan, Goldman Sachs, Credit Suisse.

Деятельность банков развития и инвестиционных банков в Казахстане

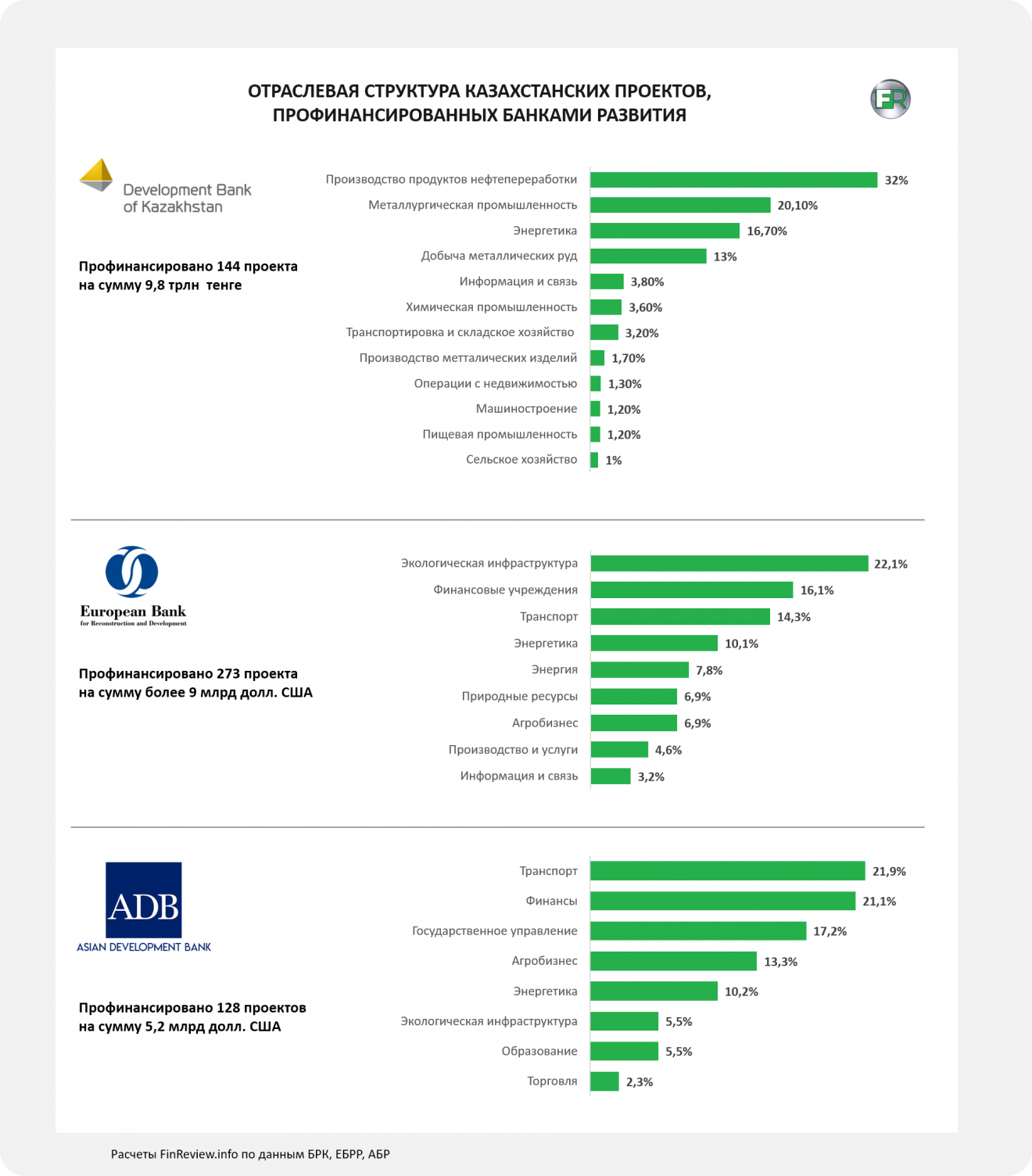

Банк развития Казахстана существует в стране с начала 2000-х годов. За годы функционирования банком одобрено финансирование 144 проектов на сумму 9,8 трлн тенге. В основном это проекты обрабатывающего сектора промышленности. Их запуск позволил создать в стране 28,2 тыс. новых рабочих мест.

Что касается многосторонних банков развития, то в Казахстане работают сразу несколько. Например, Евразийский банк развития, учрежденный Казахстаном и Россией в 2006 году. Он финансирует прежде всего в предприятия промышленного сектора и с момента создания уже инвестировал 3,4 млрд долл. США в 79 казахстанских проектов.

Азиатский банк развития, членом которого Казахстан стал еще в 1994 году, профинансировал 128 проектов на сумму 5,2 млрд долл. США. Около 90% этих средств направлено в транспортную инфраструктуру, государственное управление и финансовый сектор.

В еще большем числе проектов участвует Европейский банк реконструкции и развития – 273 проекта на сумму более 9 млрд долл. США. В основном это проекты в сферах агробизнеса, инфраструктуры, энергетики, финансов и ЖКХ.

Инвестиционных банков в стране представлено также несколько. В их число входят, например, "Казкоммерц Секьюритиз", Halyk Finance, BCC Invest.

"Казкоммерц Секьюритиз", входящий в состав Halyk Group, признан лучшим инвестбанком на пограничных рынках в 2019 году по результатам исследования международного издания Global Finance. Среди последних его сделок можно выделить выпуск 9,5-летних облигаций АО "Аграрная кредитная корпорация" на 32,9 млрд тенге или проведение пяти выпусков облигаций АО "Банк развития Казахстана" на общую сумму 212,5 млрд тенге.

Другой инвестбанк Halyk Finance выступил одним из организаторов вторичного размещения акций Halyk Bank и атомной компании Kazatamprom на бирже Международного финансового центра "Астана" – Astana International Exchange (AIX). Также с помощью Halyk Finance в 2020 году Банк развития Казахстана выпустил пятилетиние еврооблигации на сумму 62,5 млрд тенге.

Тем не менее бизнесу этих средств недостаточно

О необходимости привлекать в МСБ частные инвестиции говорят ежегодно, однако упростить этот процесс достаточно сложно. Всё, что остаётся МСБ – венчурные фонды, облигации и частные капиталовложения. Но найти фонд или инвестора, который захотел бы вложиться в малое предприятие, сложно – от соискателей обычно требуют высокого финансового результата и чрезмерные для молодой компании гарантии.

Поэтому бизнес традиционно привлекает средства через банки посредством займов. По состоянию на 1 июня 2020 года совокупный объем таких займов достиг почти 14 трлн тенге. Эти средства, как правило, предприятия направляют на пополнение оборотных средств, то есть на текущую деятельность компании, а не на развитие производства.

В свою очередь инвестиции в основной капитал, которые предприятия вкладывают для увеличения производственных мощностей, на 80% формируются из их собственных средств. При этом кредиты банков составляют лишь 2%.

Очевидно, что низкая популярность банковских займов среди предприятий вызвана их невыгодными условиями. Поэтому пока бизнес пользуется программами субсидирования процентных ставок от государства. К примеру, с начала апреля 2020 года банки начали кредитовать МСБ под 8% годовых. На реализацию такого льготного кредитования Нацбанком выделено 600 млрд тенге. По состоянию на 1 июня льготные кредиты уже получили 116 субъектов МСБ на сумму порядка 160 млрд тенге.

Тем не менее государству необходимо снижать долю участия в экономике. В этом вопросе стране как раз могут помочь банки развития и инвестиционные банки.

Тем более для них открылась новая возможность по привлечению на рынок новых игроков

Речь идет об открытом в 2018 году Международном финансовом центре "Астана". Финцентр предоставляет сразу несколько возможностей для банков развития и инвестиционных банков.

Во-первых, это юрисдикция, основанная на принципах английского права, которое знакомо и удобно для инвесторов.

Во-вторых, – современная фондовая биржа AIX для привлечения капитала, на которой уже листингованы 62 ценные бумаги, а объем торгов за два года функционирования превысил 84 млн долл. США.

В-третьих, независимый суд и международный арбитражный центр для разрешения споров. Главными преимуществами судебной системы МФЦА являются независимость от существующей в стране судебной и политической системы и обязательное исполнение решений суда и арбитражного центра как на территории Казахстана, так и в других странах, с которыми у нашей страны имеются договоренности. В их числе, например, страны СНГ.

Уже инвестиционные банки открываются в Казахстане через МФЦА, в их числе европейский WOOD&Co и китайский China International Capital Corporation. Они являются торговыми членами AIX, что открывает дополнительный доступ международным инвесторам к ценным бумагам биржи. А это означает, что казахстанские компании могут привлечь большие объемы инвестиций через ценные бумаги.

Также в МФЦА зарегистрированы международные банки развития, как например, крупнейший в мире – China Development Bank. Он работает в Казахстане с 2005 года, но впервые открыл свое представительство в 2018 году с созданием МФЦА.

Возможности и финансовые инструменты, которые предлагает МФЦА могут стать импульсом для прихода в страну новых банков развития и инвестиционных банков. Экономический эффект от их деятельности заключается в развитии реального сектора экономики и увеличении роли частного сектора в экономическом росте страны.

Однако важно отметить, что результаты от привлеченных инвестиций наблюдается только через несколько лет. Так, вклад инвестиционных потоков в экономику страны заключается в том, что рост инвестиций на 1 п. п. через год может привести к увеличению ВВП на 0,07 п. п., а через два года накопленный эффект может достичь 0,1 п. п.

Подпишитесь на наш канал Telegram!