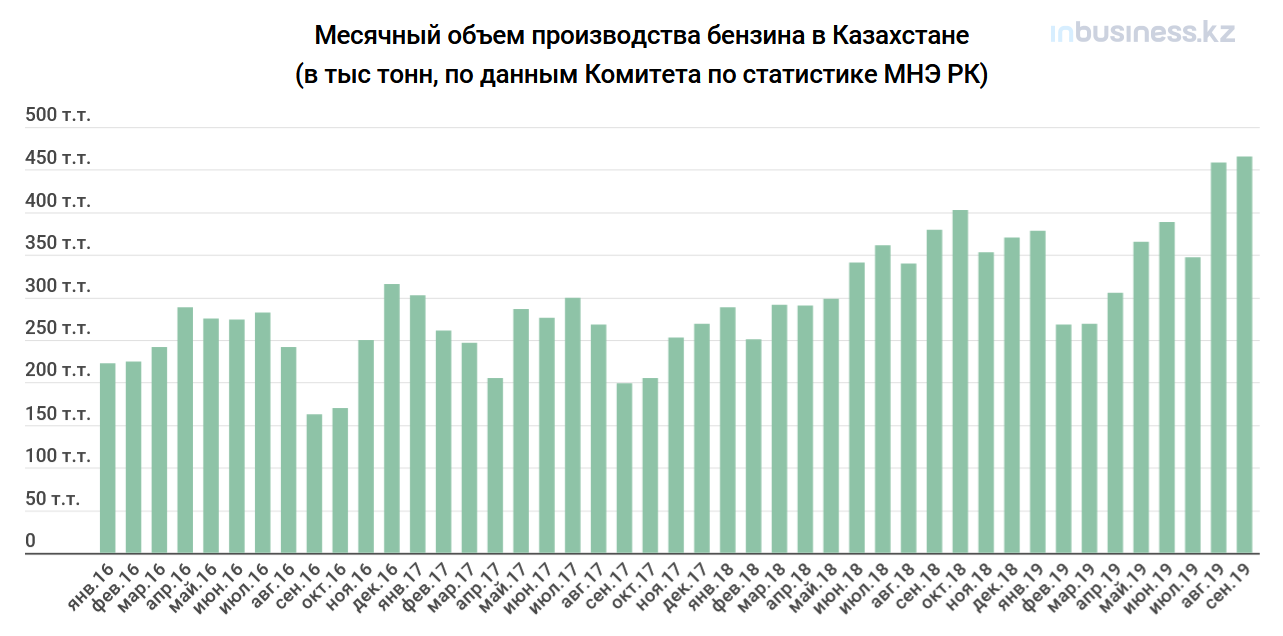

Объемы производства бензина в Казахстане бьют рекорды. По данным Комитета по статистике МНЭ РК, в сентябре 2019 года отечественные НПЗ произвели 465,6 тыс. тонн данного вида топлива – больше еще не было. По сравнению с сентябрем 2018 года объемы выросли на 22,8%. По итогам трех кварталов – на 14,7%. В январе-сентябре 2019 года в республике произведено более 3,2 млн тонн.

А могло бы быть и еще больше. В июне министр энергетики РК Канат Бозумбаев заявил, что рынок просто не успевает переработать весь бензин – его выпускается на 20-30% больше, чем нужно. Как результат – на нефтеперерабатывающих заводах произошло затоваривание.

"Это вело к вынужденному снижению переработки нефти и, соответственно, к риску снижения производства других видов нефтепродуктов. А именно: дизельного топлива и авиакеросина, по которым профицит отсутствует", – отметил тогда глава ведомства.

Повышенные объемы производства бензина стали возможны после окончания модернизации крупнейших отечественных нефтеперерабатывающих заводов, завершившейся в 2018 году. Если ранее Казахстан был вынужден закупать топливо в соседних странах, то теперь уже сам думает, куда девать "лишние" тонны.

Импортозамещение прошло успешно

Об этом говорят и цифры внешней торговли. Бензин в течение нескольких лет был одной из главных статей импорта. Только в январе-августе 2018 года в республику было ввезено около 590 тыс. тонн на общую сумму 298,2 млн долларов. По сути, единственным поставщиком выступала Россия. Поэтому, когда казахстанские НПЗ начали выходить на плановые показатели, властями было принято решение ввести эмбарго на ввоз на территорию Казахстана российского бензина. В результате объемы заграничных закупок упали до 18,7 тыс. тонн (7,4 млн долларов) по итогам девяти месяцев 2019 года.

Прекращение импорта хоть и снизило объемы предложения на внутреннем рынке, но проблему с переизбытком собственного топлива не решило. Логичный вариант – экспорт – оказался не так легко реализуем. Казахстану нужно было уладить ряд бюрократических моментов внутри ЕАЭС, в том числе и подписать двусторонние договоры с потенциальными партнерами (тем самым запрещая им реэкспорт казахстанского бензина). Однако процесс затянулся. В июне было объявлено, что первые экспортные партии будут направлены за пределы ЕАЭС – в Узбекистан, Таджикистан и Афганистан. Кроме того, власти прогнозировали, что бензин с Атырауского НПЗ может пойти в Европу. В начале октября первый вице-министр энергетики Махамбет Досмухамбетов сообщил, что экспортные поставки начались. По его данным, за пределы Евразийского экономического союза – около 32,6 тыс. тонн бензина.

Впрочем, экспорт, судя по официальным данным, начался лишь в сентябре. По крайней мере, как следует из бюллетеня Комитета по статистике, в августе Казахстан вообще не продал бензин за рубеж. За восемь месяцев 2019 года объем зарубежных продаж составил 6,3 тыс. тонн (2,6 млн долларов), причем из них 3,2 тыс. тонн ушло в Россию, а остальное – в Беларусь. О каких-либо продажах за пределы ЕАЭС в официальных данных не говорится.

Потребление сократилось, упали и цены

Еще один примечательный момент – в Казахстане сократилось потребление бензина. По данным за январь-июль, на внутреннем рынке было реализовано 2,33 млн тонн. Это на 12,8%, или 343,3 тыс. тонн, меньше, чем за семь месяцев 2019 года. Таким образом, сложилась следующая ситуация: бензина в стране все больше, но на внутреннем рынке спрос падает, а экспорт не налажен. Рынок отреагировал на это снижением цен.

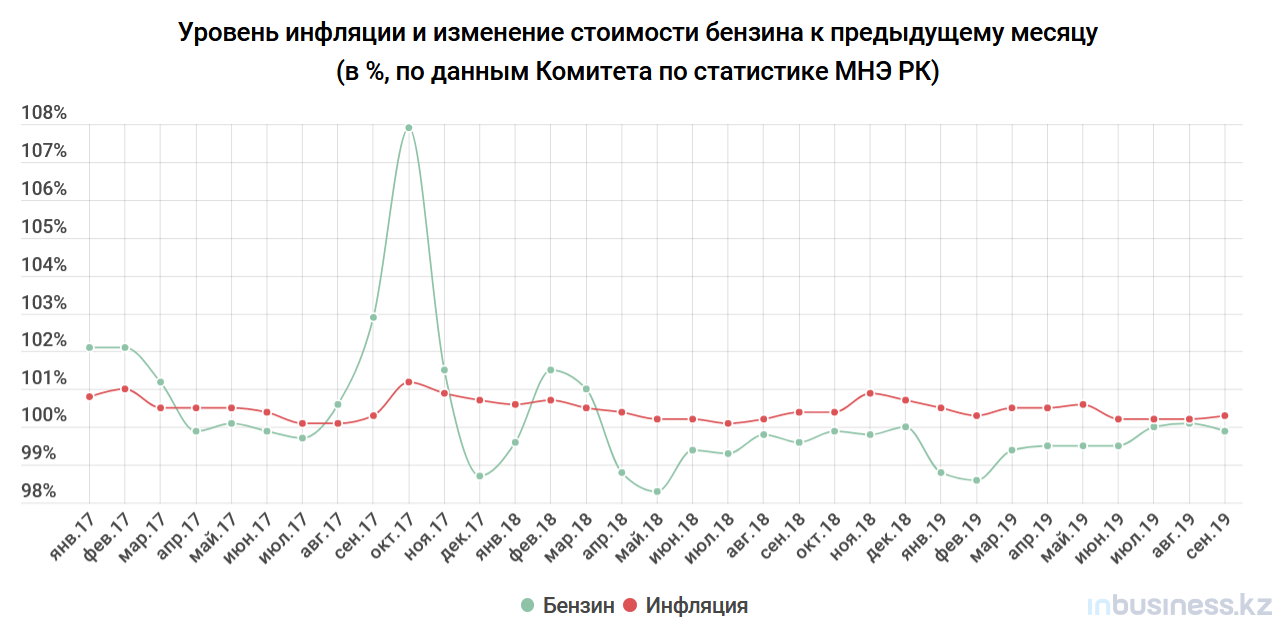

Формула "подорожал бензин – подорожало все" в Казахстане не работает уже полтора года. С апреля 2018 года рост цен на данный вид топлива отмечался лишь раз – в августе 2019 года подорожание составило 0,1%. На протяжении 15 из 18 последних месяцев бензин дешевел, еще дважды цены на него оставались без изменений. В последний раз АИ разгонял инфляцию в марте 2018 года – тогда его стоимость выросла на 1%, тогда как общий рост цен на товары и услуги – 0,5%. С тех пор бензин не разгоняет инфляцию, а сдерживает ее.

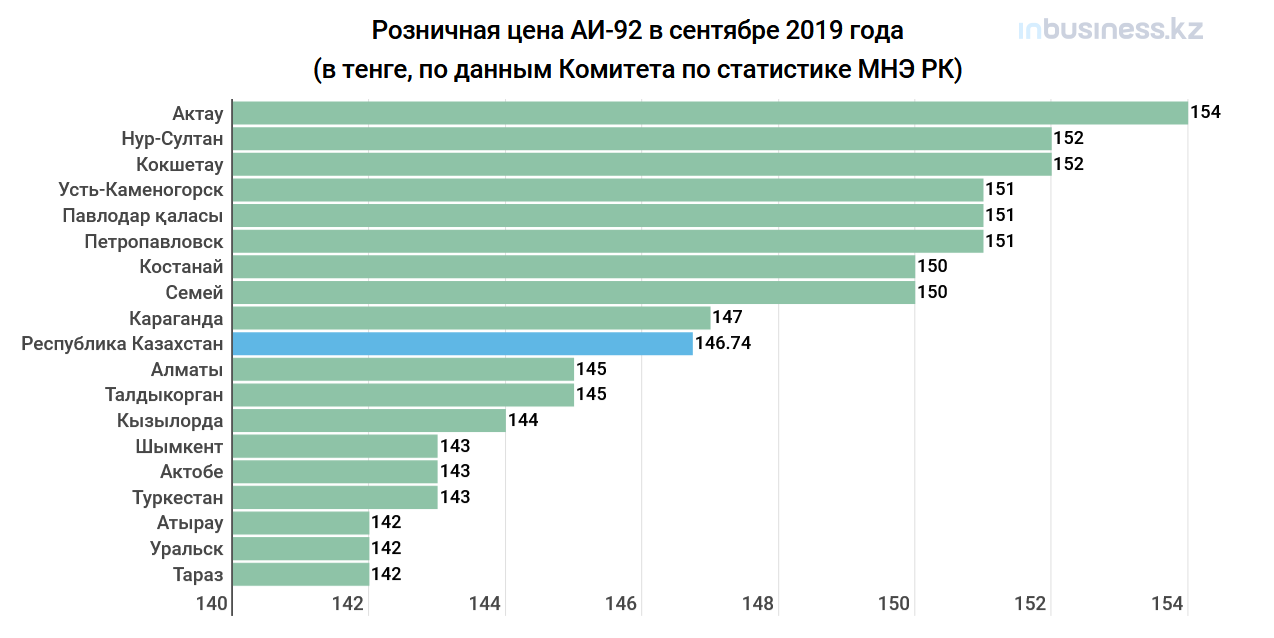

При этом стоимость бензина значительно отличается в зависимости от региона. Так, в сентябре 2019 года самый дорогой литр АИ-92 был в Актау – 154 тенге. В Атырау, Уральске и Таразе он на 12 тенге дешевле. Разница в стоимости АИ-95 и 96 достигает 10 тенге (173 тенге за литр в Атырау против 163 тенге в Таразе). АИ-98 в Атырау, Кокшетау, Уральске и Караганде стоит 180 тенге, тогда как в Костанае и Алматы – на 12 тенге дороже.

Будет ли рост цен?

Впрочем, вскоре бензин может начать расти в цене. 16 октября глава Министерства национальной энергетики Канат Бозумбаев сообщил, что Казахстан планирует постепенное повышение цен на бензин до уровня его стоимости в России и других соседних странах для сокращения объемов вывоза нефтепродуктов на их территории

"Другой путь, когда-то мы будем вынуждены его пройти, это поэтапное сближение цен с нашими соседями. Разрыв только по бензину между нами и РФ – больше ста тенге за литр. Любые запреты на вывоз нефтепродуктов из страны будут неизбежно порождать коррупцию на границе", – заявил министр.

То, что цены в Казахстане ниже, чем в соседних странах, является, по сути, "субсидированием чужих экономик". Повышение цен должно снизить это влияние. По словам министра национальной экономики Руслана Даленова, в Правительстве обсуждается вопрос увеличения акцизов на бензин.

"В каждом литре бензина есть акциз, сегодня он составляет лишь восемь тенге. Сейчас обсуждается увеличение еще на 10 тенге с литра. Как вы знаете, бюджетные расходы выросли солидно, в том числе социальные обязательства. В республиканском бюджете расходы на социальную сферу уже превышают 45%. Естественно, нужна бюджетная консолидация, в том числе путем фискальной функции акциза", – объяснил он.

Соответствующее решение, по заявлениям Даленова, может вступить в силу с 1 декабря. И это вполне может значительно отразиться на ценах. Впрочем, заявление коллеги 22 октября опроверг Канат Бозумбаев.

"В этом году для изменения цен на бензин и дизельное топливо никаких оснований нет. Слухи, инсинуации, домыслы попрошу прекратить. Ничего менять в этом году не собираемся, включая акцизы. Точка. Если будем поднимать, то необходимо отменить налог на транспорт для малолитражных автомобилей. Это наше предложение. Таким образом, малолитражные автомобили до трех литров не должны будут платить налог на транспорт. Это в какой-то степени компенсируют для наиболее уязвимых слоев, которые владеют таким автотранспортом", – сообщил министр.

Интересно, что о повышении цен на дизельное топливо речь не идет. За девять месяцев его стоимость снизилась, по официальным данным, на 0,9%. Это произошло на фоне роста внутреннего потребления (около 3 млн тонн за семь месяцев, что на 5,5% больше, чем годом ранее) и производства (3,78 млн тонн за девять месяцев – рост на 8,8%), а также двукратного падения импорта (до 143,2 тыс. тонн и 88,3 млн долларов за восемь месяцев).

Алексей Никоноров