Согласно данным бюро национальной статистики агентства по стратегическому планированию и реформам РК, по состоянию на 1 сентября 2021 года количество действующих субъектов МСП (малого и среднего предпринимательства) по сравнению с соответствующей датой предыдущего года увеличилось на 3,8%. В общем количестве субъектов МСП доля индивидуальных предпринимателей составила 62,8%, юридических лиц малого предпринимательства – 21,1%, крестьянских или фермерских хозяйств – 15,9%, юридических лиц среднего предпринимательства – 0,2%.

В условиях продолжающихся ограничений из-за нестабильной эпидемиологической ситуации с COVID-19 особую актуальность приобретает поддержка МСБ (малого и среднего бизнеса) как со стороны государства, так и со стороны банков. Например, отсрочка платежей по кредитам. При этом основным финансовым инструментом по-прежнему остаются продукты кредитования, предоставляемые БВУ (банками второго уровня). Так, например, используя программы Нурбанка, юрлица могут получить финансирование на открытие и расширение бизнеса.

"Мы всегда идем навстречу клиентам и предлагаем продукты для сегмента МСБ с выгодными условиями, – рассказала управляющий директор – директор департамента малого и среднего бизнеса Дина Салданова. – Одна из таких программ – "МСБ авто", кредиты для юридических лиц на приобретение любого вида транспорта, от легкового до грузового, а также спецтехники для крестьянских хозяйств и дорожно-строительных работ. Для любой организации важно иметь свой автомобиль, особенно в сельском хозяйстве. Если речь идет о спецтехнике, там есть нюансы, предусмотренные именно в этом продукте. Это назначение авто, специфика работы, объемы и т. д. Тогда как в стандартных продуктах авто идет по категории "коммерческий автомобиль". По программе "МСБ недвижимость" от Нурбанка доступны кредиты для юридических лиц, индивидуальных предпринимателей, крестьянских (фермерских) хозяйств на приобретение недвижимости, используемой для бизнеса".

Существующих мер поддержки МСБ порой бывает недостаточно, чтобы предоставить финансовую поддержку всем категориям предпринимателей. Сохранение высокого уровня проблемных займов на балансе банков продолжает оставаться одной из основных проблем, сдерживающих кредитную активность последних.

Для заемщиков, имеющих просроченную задолженность в Нурбанке, действует несколько акций для залоговых и беззалоговых кредитов, предоставляющих возможность снизить долговую нагрузку на приемлемых для должников условиях. Например, юридические лица и индивидуальные предприниматели, имеющие просроченную задолженность по основному долгу, могут подать заявление на реструктуризацию займа. В рамках акции предусматриваются: отсрочка платежа по основному долгу, индивидуальный график погашения, пролонгация срока займа, снижение процентной ставки вознаграждения, частичная отмена штрафных санкций/пени при условии частичного погашения задолженности по займу. К каждому заемщику применяется индивидуальный подход в зависимости от его финансового состояния.

По официальным данным аналитического центра Первого кредитного бюро, одновременно со снижением бизнес-кредитования ИП в декабре 2020 года начался резкий рост выдачи розничных кредитов ИП (когда ИП обращаются за кредитом как физическое лицо). При этом существенную долю роста в этом сегменте обеспечили банки второго уровня. Их доля в портфеле составляет порядка 70%.

"Мы позиционируем себя как универсальный банк. То есть наш кредитный портфель дифференцирован: в равной степени кредитуем МСБ, физлиц и корпоративный бизнес. При этом мы активно развиваем продукты для МСБ и участвуем в госпрограммах по льготному кредитованию бизнеса, – объяснила Дина Салданова. – На сегодняшний день в "Нурбанке" можно получить финансирование в рамках программы льготного кредитования МСП, а также субсидии и гарантии АО "Фонд развития предпринимательства "Даму" в рамках государственной программы поддержки и развития бизнеса "Дорожная карта бизнеса – 2025", в том числе в рамках "Экономики простых вещей" – механизма кредитования приоритетных проектов. Мы продолжим участвовать в данных программах и планируем увеличить объемы кредитования".

В последние годы со стороны государства активно применяются меры по упрощению доступа предпринимателей к таким инструментам, как субсидирование и гарантирование. Фонд "Даму", являясь финансовым агентом, стремится постоянно улучшать эффективность оказания господдержки МСБ посредством сотрудничества с банками второго уровня.

Государственная программа поддержки и развития бизнеса "Дорожная карта бизнеса – 2025" реализует инструменты господдержки в виде субсидирования части ставки вознаграждения по кредитам/договорам финансового лизинга и гарантирования кредитов. В Нурбанке по программе "Дорожная карта бизнеса – 2025" условия субсидирования ставок вознаграждения действуют по направлениям:

- поддержка субъектов малого, в том числе микропредпринимательства;

- отраслевая поддержка предпринимателей/субъектов индустриально-инновационной деятельности.

Лимит на одного конечного заемщика по первому направлению составляет не более 20 млн тенге (с учетом лимита на пополнение оборотных средств 5 млн тенге); по второму направлению – не более 7 млрд тенге для одного заемщика, при этом сумма кредита в рамках проекта, по которому осуществляется гарантирование, не может превышать 1 млрд тенге по кредитам банка. Срок субсидирования по первому направлению на инвестиции составляет 3 года, а на пополнение оборотных средств – 2 года; по второму направлению на инвестиции составляет до 5 лет, а на пополнение оборотных средств – 3 года.

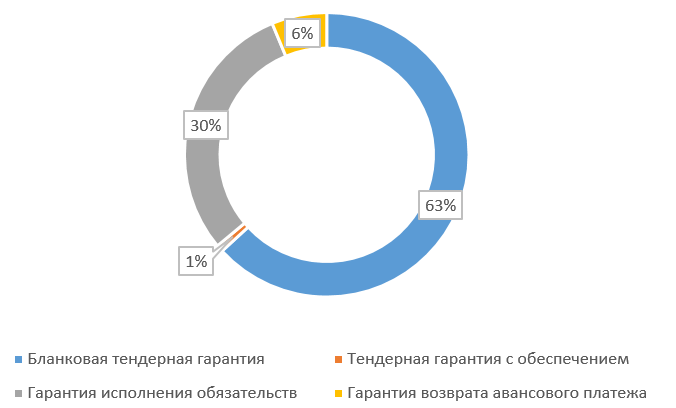

Помимо прочего, в Нурбанке можно оформить гарантии для клиентов малого и среднего бизнеса. Как показывают данные за 8 месяцев текущего года, самыми популярными являются бланковые тендерные гарантии и гарантии исполнения обязательств.

"Это объясняется тем, что бланковые тендерные гарантии выдаются на участие в конкурсе или тендере, причем выдаются в короткие сроки без залогового обеспечения, что очень выгодно для клиентов. Гарантии исполнения обязательств также выдаются на короткий срок, для уплаты налогов или пени и таможенных платежей в пользу таможенных или налоговых органов РК. Платежи проводят регулярно, и поэтому продукты востребованы, в отличие от тендерных гарантий, которые являются сезонным проектом, соответственно, необходимость в этом продукте появляется в определенное время", – пояснила собеседница.

Положительная динамика наблюдается и по объему кредитования. Прирост за 8 месяцев 2021 года по сравнению с 2019 годом составил 26,50%, а в сравнении с 2020 годом увеличился на 27,80%.

"Для получения кредита клиенту нужно обратиться в Нурбанк, пройти консультацию у кредитного менеджера и подать заявку на кредит. Также заявку можно оставить на сайте банка или связаться по контактным телефонам. После предоставления клиентом полного пакета документов для проведения анализа и принятия залогового обеспечения будут проведены процедуры по рассмотрению заявки и ее утверждению. При этом хотелось бы отметить, что каждая заявка на кредит рассматривается индивидуально и в рамках пилотного проекта может быть рассмотрена в кратчайшие сроки", – сообщила управляющий директор – директор департамента малого и среднего бизнеса Дина Салданова.

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!