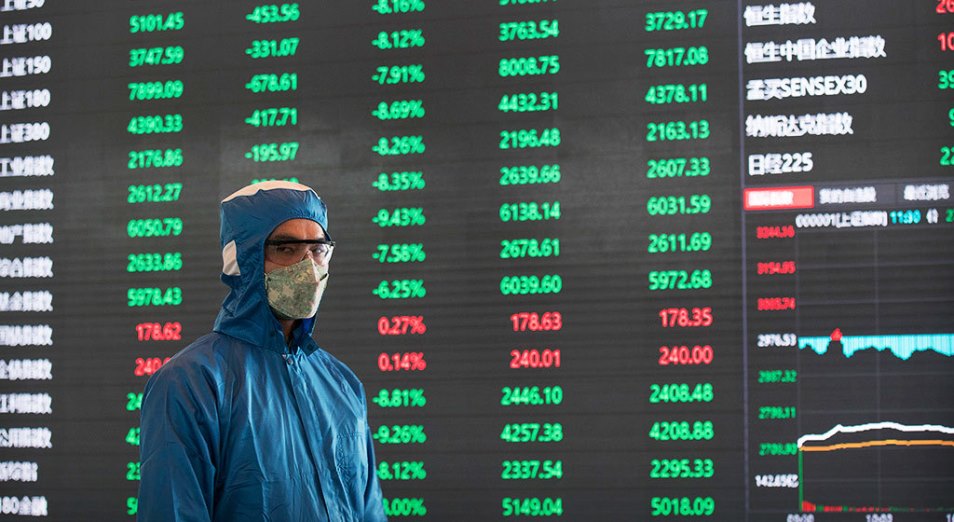

Пресс-брифинг "Ренессанс Капитал" прошел в формате онлайн. Тема обсуждения: "Возможная вторая волна эпидемии и самые сложные инвестиционные решения – какие рынки восстановятся быстрее других?"

Редакция Inbusiness.kz собрала ключевые моменты выступления спикеров.

Дэниел Солтер, глава аналитического управления по Евразии и глава стратегического анализа рынков акций

О потенциальных победителях и проигравших на фондовом рынке, если восстановление будет продолжаться: "Основываясь на опыте восстановления после предыдущих кризисов наша аналитика показывает, что на секторальном уровне второстепенные потребительские товары, материалы, IТ и энергетика с наибольшей вероятностью покажут лучшие результаты в течение 12 месяцев восстановления развивающихся рынков, в то время как отрасль коммуникаций, коммунальных услуг, здравоохранения, потребительских товаров повседневного спроса, промышленный сектор и недвижимость, скорее всего, будут в более проигрышном положении. На страновом уровне мы пришли к выводу, что Россия, Корея и Таиланд, скорее всего, выиграют в результате кризиса; Китай, Малайзия, Мексика и Турция, скорее всего, будут в отстающих".

Об ущербе от эпидемии COVID-19: "Сравнив последние прогнозы МВФ с тем ростом экономик, который мы бы увидели в случае реализации базового сценария октября 2019 года, мы можем получить представление об общем ущербе, который нанесет коронавирус. Наименьший разрыв между текущими прогнозами и ожидавшимся до эпидемии ростом демонстрируют Китай, Индонезия и Аргентина, наибольший – Греция, Таиланд и Мексика. Что касается пограничных рынков, то здесь ближе всего к базовому сценарию октября 2019 года находятся Кот-д’Ивуар, Бангладеш и Вьетнам, а дальше всего – Хорватия, Маврикий и Словения".

Об очень слабом инфляционном давлении в регионе EM в этом году: "Только Турция, Пакистан и Египет из стран региона EM ожидали значимой инфляции выше 4%. Также нет и существенной проблемы текущего платежного баланса в зоне EM – ожидается, что менее 5% стран в индексе MSCI EM по весу будут иметь дефицит счета текущих операций более 3% ВВП. Однако мы будем наблюдать крупные дефициты на некоторых пограничных рынках: это 17 стран, или 78% индекса, где дефицит счета текущих операций более 3% ВВП (в 12 странах, на которые приходится 64% индекса, он превышает 5%). Огромный бюджетный дефицит (более 10% ВВП) в 2020 году прогнозируется в ЮАР, Саудовской Аравии, Китае и ОАЭ. К ним приближаются по показателям Бразилия, Пакистан и Греция. И это приводит к огромной долговой нагрузке для некоторых стран: ожидается, что государственный долг Греции превысит 200% ВВП, Бразилии – почти 100% (Египта – 87%), Пакистана – 85%, ЮАР – 77%. Россия на этом фоне выглядит очень перспективно с госдолгом 18% ВВП – одним из самых низких уровней в EM. Это одна из причин, по которой мы считаем фискальную политику очень важной".

О текущем этапе восстановления рынка акций: "Как мы и ожидали, сейчас развитые рынки опережают регион EM, который, в свою очередь, лидирует по отношению к пограничным рынкам: развитые рынки показали рост на 25%, развивающиеся – на 19%, а пограничные – всего на 7% от глобального дна, достигнутого акциями 23 марта (все цифры в $). Среди развивающихся рынков азиатские (+20%) опережают регион EMEA (+18%), который, в свою очередь, обогнал Латинскую Америку (+12%) с момента прохождения глобального дна по акциям 23 марта. Мы думаем, что здесь срабатывают два фактора. Во-первых, это прогресс в борьбе с самим вирусом и прекращение режимов изоляции, а во-вторых, что, пожалуй, более важно – это экономические и, в особенности, бюджетные возможности, которыми располагают страны для борьбы с кризисом".

Чарльз Робертсон, главный экономист, глава отдела макроэкономического анализа

О (не)переизбрании Трампа: "За последние 100 лет все три президента США, участвовавшие в выборах на второй срок после рецессии в конце своего первого срока, проиграли: это были Гувер, Картер и Буш-старший. Поэтому логично будет предположить, что в ноябре 2020 года победу одержат демократы. Администрация Трампа проводит политику протекционизма и вносит риски неблагоприятных событий на глобальные торговые и инвестиционные рынки и будет продолжать делать это до ноября. Прямые иностранные инвестиции США (ПИИ) за рубежом значительно сократились, в то время как инвестиции ЕС и других стран в США сделали чистые ПИИ Штатов положительными и поддержали доллар. Укрепление же доллара нанесло ущерб доходности развивающихся рынков".

О последствиях победы на президентских выборах демократов для развивающихся рынков: "Мы ожидаем, что победа демократов на выборах президента обеспечит стабильность и улучшит инвестиционный климат во всем мире, что побудит компании искать активы с наилучшей доходностью по всему миру, не опасаясь внезапных тарифных войн. Мы полагаем, что сильный доллар, уже переоцененный примерно на 10% относительно своих долгосрочных значений, может быть ослаблен, что поддержит рабочие места в экспортном секторе в США и удачным образом компенсирует дефляционные тенденции в экономике. Для доходности инвестиций в развивающиеся рынки более слабый доллар, как правило, выгоден. Увеличение объема ПИИ в развивающиеся рынки со стороны американских компаний является позитивным фактором как с точки зрения повышения эффективности капитала самих американских компаний, так и с точки зрения роста инвестиций в развивающиеся рынки. Мы ожидаем, что рецессия, вызванная COVID-19, будет иметь три среднесрочных эффекта, каждый из которых положителен для развивающихся рынков, но может усилить политические риски для стран – экспортеров энергоносителей и тех стран, где в 2020 году пройдут выборы".

О карантине в развивающихся и пограничных странах с большим населением и низким уровнем дохода: "Данные тестирования показывают, что карантинные мероприятия не работают в странах с низким уровнем дохода, где вирус уже распространился в значительной мере, но явно работают в странах с высоким уровнем дохода. Реальность такова, что многие развивающиеся и особенно пограничные рынки просто не могут позволить себе длительный режим изоляции".

О политических последствиях эпидемии: "Хотя мы не можем пока оценить экономический ущерб, мы можем с уверенностью предвидеть политические последствия для стран, в которых предстоят выборы, включая Гану, Кот-д’Ивуар и Румынию. Что касается нефтедобывающих стран, то если цены на нефть будут оставаться на низком уровне достаточно долго, это может привести к укреплению демократии или смене режима, как это произошло в Советском Союзе в 1980-е годы".

О Китае и странах Восточной Азии в борьбе с последствиями эпидемии: "Экономические данные Китая за последние 1,5 месяца были довольно оптимистичны: в марте индекс PMI действительно вернулся к прежним уровням. Торговая статистика Кореи в апреле заметно улучшилась, что говорит о том, что торговля в Восточной Азии работает на удивление хорошо. Очевидно, что Китай, Корея и Тайвань борются с вирусом успешнее всех и выйдут из эпидемии с наименьшими экономическими последствиями. Развитию торговли мешает напряженность между США и Китаем, поскольку существует угроза повышения пошлин со стороны США, а значит, ослабления в результате этого китайской валюты. В таком случае средства инвесторов могут быть направлены на другие развивающиеся рынки или остаться в США как в "тихой гавани". Это подразумевает риски повышенной волатильности на рынках в следующие несколько месяцев".

О второй волне covid-19: "Вторая волна вируса уже наблюдается в таких странах, как, например, Иран, что дает представление о том, что происходит в случае неспособности сдержать распространение вируса и одновременном ослаблении карантинных мер. Страны с эффективным тестированием могут потенциально и вовсе избежать второй волны. У России меньше проблем, чем у большинства других стран благодаря ее крупной и соразмерной численности населения системе здравоохранения в сравнении с другими развивающимися рынками".

Об отказе от привязки валютных курсов в странах Персидского залива: "Вероятность негативного сценария здесь довольно минимальна, и, учитывая, насколько мало повлияет движение валютного курса величиной в несколько процентов, эти страны вряд ли пойдут на такие меры. Все они уже продемонстрировали ранее, что умеют использовать дефляционное давление для выравнивания переоцененных валют. Несколько лет дефляции окажут нужное влияние. И проблема не в привязке валютных курсов, которая будет или не будет отменена, а по большей части в снижении доходов компаний из стран Персидского залива, чья привлекательность ухудшится, как только доходность вложений в их бумаги перестанет быть положительной – вот главная сложность, которая их ждет".

О дефиците счета текущих операций в Нигерии и влиянии цен на нефть: "Экономике страны уже нанесен значительный ущерб, но мы предполагаем, что цена на нефть восстановится примерно до 40 долларов за баррель к четвертому кварталу и продолжит расти в 2021 г., однако и этот сценарий далек от идеального для Нигерии, пока она не станет индустриальной экономикой. Страну ждут несколько непростых лет, поскольку при таком обменном курсе устойчивость бюджета невозможна. Нигерийские власти поступили правильно, взяв кредит МВФ, унифицировав обменный курс и навсегда отказавшись от субсидий на топливо – это сулит позитивные сдвиги в среднесрочной перспективе. Тем не менее, Нигерии предстоит пройти через сложный этап".

Саян Абаев