Ключевые тенденции

- Последние несколько лет ссудный портфель БВУ растет в основном за счет розничного сегмента, на долю которого приходится свыше 50% кредитного портфеля банков. В свою очередь, основным фактором роста розничного кредитования стали потребительские беззалоговые займы, чей совокупный объем ежегодно увеличивался на 15-35%, за исключением пандемийного 2020 года. Начиная с 2019 года на рост розничного портфеля БВУ стала влиять и ипотека.

- Активный рост потребкредитования можно объяснить следующими факторами:

- развитием скоринговых моделей и возможностью лучшего прогнозирования риска, а также высокой маржинальностью продукта;

- развитостью каналов продвижения розничных продуктов, в том числе через карты;

- развитием финансовых экосистем, онлайн-площадок и сегмента E-finance;

- доступностью, быстротой и удобством кредитов, популярностью покупок в рассрочку.

- Доля беззалоговых займов (80% потребительских кредитов БВУ) растет, как и объемы их выдачи. Если в 2015 году этот показатель достигал 100-120 млрд тенге в месяц, то с марта текущего года ежемесячные объемы выдачи беззалоговых займов составляют 450-550 млрд тенге.

- Во II квартале 2020 года, после объявления первого локдауна, доходы части населения резко снизились, что отразилось как на уровне потребления, так и на риск-аппетите банков. Соответственно, упал и объем беззалоговых потребительских займов – на 35,3%, в сравнении с I кварталом 2020 года (НБ РК).

- Во втором полугодии 2020 года объем выдач потребительских беззалоговых займов восстановился до уровня 2019 года. Снижение процентных ставок, а также проведение маркетинговых акций отдельными участниками рынка стали дополнительными стимулами восстановления рынка потребкредитования.

Резюме

Выдача потребительских кредитов, помимо банков второго уровня, осуществляется небанковскими кредитными организациями (кредитные товарищества, МФО, ломбарды, онлайн), совокупная доля которых составляет 5-6% рынка потребительского кредитования. При этом темпы роста кредитования в этом секторе достигают 25-45% в год, что в 1,5 и более раз выше банковского потребкредитования.

Структура портфелей потребкредитов имеет разную концентрацию: на беззалоговые займы БВУ приходятся 80% портфеля потребкредитов, тогда как у небанковских кредитных организаций – 57%.

При этом следует отметить разнонаправленную динамику роста залоговых потребительских портфелей: у БВУ идет сокращение на 30%, с 455 до 312 млрд тенге (погашение и списание), по отношению к 2018 году, тогда как у небанковских кредитных организаций рост в 5,3 раза, с 13,6 млрд до 71,5 млрд тенге.

Среди прочих продуктов потребкредитования БВУ невостребованными остались карточные продукты, по которым наблюдается ежегодное снижение. С 2015 года кредитный портфель карточек сократился с 24 млрд до 3 млрд тенге.

Средняя сумма беззалогового потребкредита БВУ и небанковских кредитных организаций составляет 290-350 тыс. тенге. В сравнении с 2018 годом увеличение средней суммы беззалогового кредита наблюдается у небанковских кредитных организаций на 70%, у банков – на 2%.

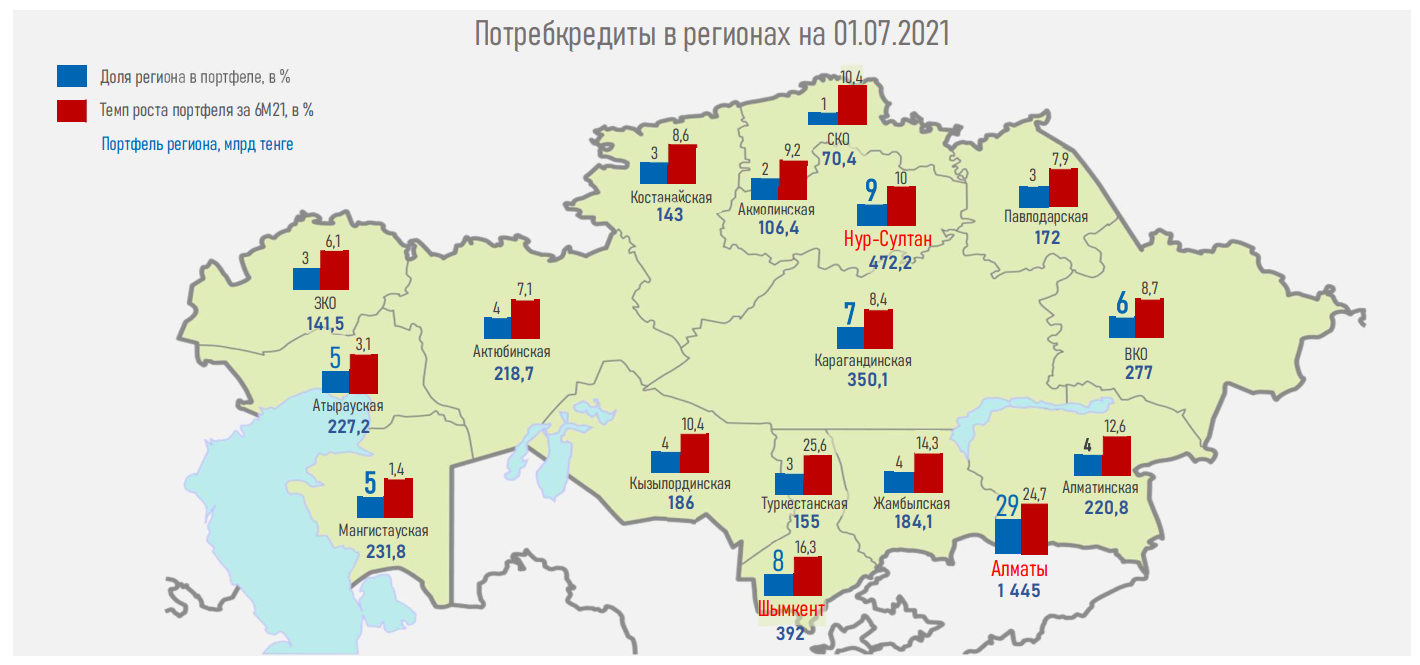

Потребкредитование сконцентрировано в крупных городах страны – Алматы (29%), Нур-Султане (9%) и Шымкенте (8%). Падение кредитования в Алматы в период пандемии 2020 года затронуло главным образом потребительские займы. Погашение действующих кредитов, а также списание проблемной задолженности снизило долю Алматы в региональном портфеле потребкредитов на 11%.

У населения южных регионов страны – Алматинской, Туркестанской, Кызылординской и Жамбылской областей – кредиты на потребительские цели пользуются большой популярностью, о чем свидетельствуют двузначные темпы роста кредитования.

Специфика потребительских беззалоговых займов (краткосрочность и высокая оборачиваемость) определяет среднюю концентрацию кредитных рисков. По данным ПКБ, уровень займов NPL90+ в потребкредитах БВУ снижается, достигнув уровня 7,1% по итогам первого полугодия текущего года. При этом качество портфеля небанковских кредитных организаций значительно ниже, на долю NPL90+ приходится 24% портфеля.

Благодаря отсрочкам и реструктуризации части кредитов существенного роста просроченной задолженности свыше 90 дней в 2020 году не наблюдалось.

В течение последних нескольких лет расширение потребительского кредитования является одним из основных факторов роста потребления в стране. С одной стороны, потребительские кредиты через спрос стимулируют экономический рост в стране, с другой – в дальнейшем значительный рост кредитования населения в случае отсутствия роста располагаемых доходов может привести к появлению системных рисков.

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!