Парадоксально, но один из самых прибыльных (по общему мнению) видов бизнеса переживает тяжелые времена. Откуда я об этом знаю? Мне подарили АЗС.

Мне действительно подарили АЗС, правда игрушечную, и не совсем мне, а моему 5-летнему сыну. При распаковке я испытал небольшой флэшбек - несколько лет назад мы с товарищами планировали построить АЗС, но после моих прогнозных расчетов отказались. Знаете, почему? Это невыгодно!

Что изменилось за эти годы? ГСМ стали продавать на открытых биржевых торгах, одна из крупных сетей АЗС стала предлагать сотрудничество небольшим и новым заправкам по системе франшизы, выросли цены на ГСМ в 2021 году, но гости авторской программы "Байдильдинов. Нефть" вновь говорят о низкой чистой марже в 1-2 тенге с 1 литра топлива.

Мои недавние материалы "#Казнефть, часть 6: топ-6 мифов о казахстанском бензине" и "Зерно и нефть: вершки и корешки" прочитало больше 55 тыс пользователей, что накладывает большую ответственность за расчеты и выводы данного аналитического материала. Постараемся взглянуть на ситуацию с точки зрения макроэкономических данных, реалий игроков рынка, и с нашей с Вами точки зрения потребителей, так сказать "с земли". Начнем?

1. Покрывает ли Казахстан свои потребности в топливе?

В 2020 году объем переработки нефти снизился по сравнению с 2019 годом по понятным причинам и составил 15,8 млн тонн. При этом объем производства нефтепродуктов составил 11,5 млн тонн. Это официальные данные, озвученные на заседании Правительства.

Бензинов всех марок было произведено 4,48 млн тонн, авиакеросина - 438 тыс тонн, дизельного топлива - 4,55 млн тонн, мазута - 2,1 млн тонн, битума - чуть больше 1 млн тонн. Сильнее всех - на 30% - упало производство авиакеросина.

После завершения модернизации наших 3 крупных НПЗ мы полностью обеспечиваем наш внутренний рынок нефтепродуктами, наконец-то загрузив НПЗ казахстанской нефтью. Некоторое время назад было не так: примерно на 50% наши НПЗ зависели от поставок российской нефти, и около 40% высокооктановых бензинов завозилось из РФ.

Последствия такой зависимости, наверное, помнят все - в период роста цен в России мы сталкивались с дефицитом бензина и дизеля из-за экономической непривлекательности наших цен. К слову, в РФ продолжается рост цен на ГСМ - больше 6% с начала года - сейчас средняя цена на 92-ой бензин превышает 46 рублей, что по текущему курсу около 270 тенге, а в некоторых регионах Российской Федерации цены превысили 300 тенге.

Завершение модернизации наших НПЗ и "разворачивание" потоков сырой нефти на отечественные заводы позволило выиграть время, однако рыночные тенденции будут продолжать оказывать влияние на дальнейшую ситуацию.

Итак, мы полностью обеспечиваем себя своим топливом, более того в 2020 году объем экспорта бензина составил около 500 тыс тонн и ДТ около 180 тыс тонн.

Эх, вот бы такой же порядок был и по другим товарным позициям: например, по мясу. Это я к новости о том, что Казахстан стал крупнейшим покупателем мяса из России. Ну а про весенне-летнюю ситуацию с овощами и напоминать не нужно, все и так помнят.

При заявленной мощности наших НПЗ в 17,5 млн тонн в год и с учетом строительства небольших НПЗ в различных регионах, на ближайшие 2-3 года дефицит топлива нам не грозит. Была бы нефть.

2. Сколько в деньгах "весит" казахстанский рынок ГСМ?

Интересную аналитику подготовили в Ranking.kz по ссылкой на официальные данные: объем розничной торговли нефтепродуктами АЗС, АГЗС (автогазозаправочные) и АГНКС (автогазонаполнительные компрессорные станции) в 2020 году снизился на 1,5% до 1,13 трлн тенге.

Из них бензин - 704,1 млрд тенге (3,9 млн тонн), ДТ - 347,5 млрд тенге (1,7 млн тонн), сжиженный газ - 72,9 млрд тенге (799,9 тыс тонн), компримированный природный газ - 55,5 млн. тенге (891 тыс куб м).

К слову, если обратить внимание на цифры первого пункта, то видны расхождения. Если по бензину цифры сходятся: 3,9 млн тонн продажи на внутреннем рынке + 500 тыс тонн экспорта при производстве 4,48 млн тонн, то по дизелю 1,7 млн тонн + 180 тыс тонн явно не равны внутреннему производству в 4,55 млн тонн.

Цифры расходятся по многим причинам: производство не всегда равно потреблению (переходящие остатки, естественные потери), кроме того, здесь указаны розничные продажи, а ведь есть и большой сектор распределения льготных объемов ДТ для СХТП (сельхозтоваропроизводители), прочие оптовые поставки и др.

Однако… Если взглянуть на многие нефтегазовые цифры, то будут наблюдаться такие макроэкономические расхождения. Этой теме я как-нибудь посвящу отдельный аналитический материал.

Итак, мы выяснили годовой объем розничных продаж нефтепродуктов и сжиженного газа в РК - 1,13 трлн тенге.

Эта цифра, к слову, весьма адекватна: если учесть только зарегистрированный в РК легковой автотранспорт - округленно 4 млн ед, и разделить 1,13 трлн на 4 млн авто и 12 месяцев, то получим 23,5 тыс тенге в месяц. Плюс-минус в среднем автовладелец и тратит на ГСМ в месяц подобную сумму (здесь учитывается и коммерческий транспорт с большими пробегами в день).

3. География рынка

Не менее интересной темой, также заслуживающей отдельного изучения, является и география рынка. К примеру, в 2020 году крупнейшими регионами с розничной торговлей ГСМ были Алматинская область (130 млрд тенге), г. Алматы (110 млрд тенге) и Карагандинская область (106 млрд тенге).

Потребление в столице г. Нур-Султан составило 103 млрд тенге. А вот по остальным регионам весьма интересная картина.

Например, моя родная Западно-Казахстанская область потребляет в год на 57 млрд тенге - почти как Актюбинская (64 млрд), которую я также считаю родной. Но как же так? Актобе и больше по площади, и население приближается к 1 млн, и очень развит промышленный/строительный сектор, и благосостояние в целом выше, а показатель почти одинаковый.

При этом в ЗКО 214 АЗС/АГЗС, а в Актюбинской области 307 ед.

Атырауская область с 48 млрд или Мангистауская с 30 млрд как-то тоже разительно отличаются от ЗКО. Конечно, это частично можно объяснить более высоким потреблением сжиженного газа, который существенно дешевле. Помните ту шутку: "актауский мажор купил Теслу и сразу поставил на нее газ"? Но ведь не в такой степени должны отличаться цифры.

Вы уже поняли, к чему я веду?

Вот еще занимательная арифметика: в Кызылординской области при населении около 820 тыс человек есть 358 АЗС/АГЗС, которые продали в 2020 году ГСМ на 35 млрд тенге, а в Жамбылской при населении около 1,1 млн и 411 АЗС объем продаж 61 млрд. То есть населения на 13% больше, а потребление ГСМ выше на 74%.

Или вот вблизи этих цифр Павлодарская область с населением 750 тыс и розничными продажами на 48 млрд тенге.

Полагаю, что при детальном анализе была бы видна реальная картина перетоков нашего ГСМ в сопредельные страны, иначе как 662 тыс человек в ЗКО на душу населения могут потреблять больше, чем в Актюбинской, Атырауской, Мангистауской областях и быть почти на одном уровне с Жамбылской с 1,1 млн человек?

Это тема для отдельного материала, но как говорил в программе "Следствие вели"известный ведущий: "Впрочем, это уже совсем другая история".

Но тезис мы запомним: в Казахстане самые низкие цены на ГСМ в сравнении с сопредельными странами (по данным Global Petrol Prices на 16 августа в РФ 95-ый бензин стоит в среднем 290 тенге, в Кыргызстане - 291, в Узбекистане - 316, в Китае - 498) и это приводит к перетокам топлива, которые могут перерасти в полноценный дефицит и бензин "по талонам".

4. Кто выиграл от текущего роста цен на бензин?

Прошедший рост цен на бензин (к слову, незавершенный), конечно, встревожил некоторую часть населения, однако за чередой комментариев и панических настроений остался главный вопрос: кто же получил основный выигрыш от роста цен?

А никто. Нет выигравших от этого роста. Поясню.

С 1 июля по по конец ноября был повышен акциз на дизельное топливо с 540 до 9 300 тенге за тонну. Это повышение в разрезе на литр ДТ должно было привести к росту розничных цен примерно на 10 тенге в этом году.

Если вернуться в 2019 год, то можно вспомнить, как Министр национальной экономики Руслан Даленов после повышения акциза говорил, что это приведет к росту цен на бензин примерно на 10 тенге за литр. Тогда с 1 января 2020 года акциз был повышен с 10 500 за тонну до 24 435 тенге. Но рост не произошел из-за снижения потребления в коронавирусный год и некоторых послаблений со стороны государства по экспорту излишков.

В целом, текущее повышение цен является лишь некоторым отыгрыванием роста ставок акцизов и общего роста цен, но оно не изменило ситуацию убыточности внутреннего рынка ГСМ.

5. Биржевые торги.

С марта этого года оптовые партии бензина реализуются на открытых биржах (ЭТП - электронные торговые площадки). Любой желающий может зарегистрировать компанию и, пройдя аккредитацию, участвовать в торгах.

Ну, если быть точнее - почти любой. В целях исключения спекулятивных движений рынка в настоящее время к торгам допускаются только те компании, которые имеют физическую инфраструктуру по хранению, реализации и др. ГСМ, то есть участники рынка.

Именно подобные торги стали отправной точкой для понятного и прозрачного ценообразования. Рынок регулирует спрос и предложение на основе базисов - нефтеперерабатывающих заводов. То есть определяются 3 основных показателя с каждого из крупных НПЗ.

К примеру, можно зайти на сайт www.ets.kz и посмотреть ход/результаты торгов. К слову, мы недавно приглашали Председателя Правления АО "Товарная биржа "ETS" Курмета Оразаева поговорить о начале торгов: "К чему приведут рыночные торги бензином, дизелем, авиакеросином и битумом?"

Актуальные индикаторы/средние цены на последних торгах, которые называют базовыми на 24 августа выглядят таким образом: Атырауский НПЗ - 179 546,15 тенге за тонну АИ-92, Павлодарский завод - 204 687,9 тенге, ПКОП (Шымкентский) - 198 063,74.

В одной тонне АИ-92 в зависимости от температуры и иных параметров может быть 1315-1398 литров, возьмем для расчетов 1 350 как среднюю величину и получим, что с "ворот" АНПЗ литр 92-го продавали по 133 тенге за литр, ПКОП - 147, ПНХЗ - 152.

На Павлодарском заводе цена выше (возможно) по причине приближающихся ремонтных работ, а также дорогостоящего транспортного плеча. Соответственно, на АНПЗ это плечо "ближе", отсюда и цены такие.

Так как же при цене 133-152 тенге за литр с заводов получается 165-175 тенге в розницу, которых не хватает для рентабельности, резонно спросите Вы?

С этого момента давайте подробнее. Но перед этим - что такое 133-152 тенге за литр с завода.

6. Ниже мировых цен и ниже себестоимости.

В четвертом пункте я привел вывод, что текущий рост цен не выправил ситуацию на топливном рынке. Но аналитический материал - это ведь не просто набор шаблонных фраз и лозунгов (хотя сейчас именно это и популярно), это серьезная доказательная и аргументированная база.

Давайте посмотрим, что такое оптовая цена в 133-152 тенге с завода. Во-первых, заводы не являются полноценными игроками рынка, как это представляется многим - НПЗ не вправе покупать нефть и продавать нефтепродукты, иначе наш рынок быстро стал бы монополизированным: ведь завода всего три, как говорится, особо не поторгуешься.

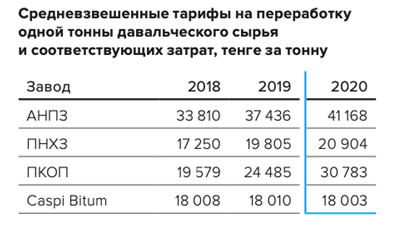

Есть поставщики нефти и есть заводы. У заводов есть тариф на переработку, утверждаемый Правительством на основе их затрат и некоторой чистой прибыли. Давайте обратимся к Годовому отчету нашей Национальной компании "КазМунайГаз".

Прочитав отчет, мы можем обнаружить средние утвержденные тарифы на переработку за тонну давальческой нефти, то есть нефти которая поступает на НПЗ от компаний-давальцев и затем реализуемая ими на биржевых торгах или на внебиржевом рынке.

В одной тонне нефти около 1 156 литров, опять-таки в зависимости от качества, температуры и тд. То есть тариф на переработку 1 литра нефти составляет: у ПНХЗ - 18 тенге, ПКОП - 27 тенге, АНПЗ - 36 тенге.

Если Вы обратили внимание, то динамика изменения тарифов на крупных НПЗ всегда идет вверх. Знаете почему? В основном из-за изменения курса национальной валюты: займы на модернизацию НПЗ были по бОльшей части в иностранной валюте, запчасти и комплектующие для плановых и внеплановых работ тоже приобретаются за границей и др. То есть это тот самый месседж, о котором я неоднократно писал и говорил в программе - любое снижение курса тенге будет приводить к росту стоимости бензина и топлива в целом.

Вообще, надо бы нашим НПЗ также посвятить отдельный аналитический материал. Обязательно займусь. Как только лестницу в доме покрашу. Знаете, со строительством дома в (уже) городе Косшы и делами по участку совсем мало времени остается на вот такую аналитику, но это в общем приятное времяпрепровождение.

К слову, тарифы на переработку нефти в РК отстают от европейских цен, так что эта сфера у нас также ниже сложившихся мировых цен.

Мы знаем, что средняя цена, по которой нефть продается на внутреннем рынке это 20, максимум 30 долларов за баррель. Не верите?

Так вот в отчете КМГ за 2020 год есть четкая информация: на внутренний рынок сырая нефть продавалась по ценам $18-25 за баррель в зависимости от месторождений/операционных активов: самая низкая цена реализации была у АО "Мангистаумунайгаз", самая высокая - у ТОО "Казахтрукмунай" (КТМ) и ТОО "СП "Казгермунай".

Это и есть приближенная к реальности цена реализации на нашем внутреннем рынке, так как есть еще тарифы на транспортировку нефти, затраты на подготовку, услуги ж/д цистерн - сырую нефть нужно еще доставить до НПЗ.

При этом среднеотраслевая себестоимость казахстанской нефти составляет около $40 за баррель, а крупные проекты - Тенгиз, Карачаганак и Кашаган - где операционная себестоимость относительно низкая, не поставляют нефть на внутренний рынок.

Итого: средняя себестоимость сырой нефти $40 за баррель, мировые цены в районе $70, а на внутреннем рынке она стоит около $20-25.

Как и обозначил в заглавии этого пункта - внутренний рынок для недропользователей/нефтяных компаний не только ниже мировых цен, но и ниже себестоимости.

7. Сколько теряют нефтяные компании на внутреннем рынке?

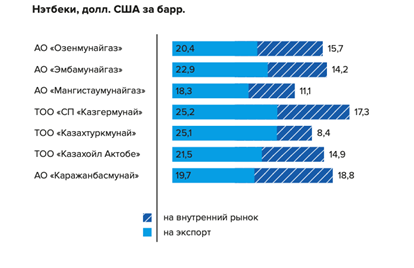

Изучив Годовой отчет КМГ далее, можно увидеть нэтбеки по внутреннему рынку и экспорту, иначе говоря, сколько компания могла бы получать при экспорте этой же нефти за рубеж с учетом транспортных, налоговых и других сопутствующих расходов.

Как видно, с точки зрения частной компании, КМГ было бы выгоднее экспортировать нефть "Казгермунай" и "Каражанбасмунай" из-за высоких цен реализации и достаточно высокого нэтбека, при этом сырую нефть КТМ ($8) лучше бы полностью отправлять на внутренний рынок.

Но это был бы непрофессиональный вывод, ведь у компаний разная ситуация и разный состав акционеров, кроме того направление нефти на внутренний рынок существенно "подрывает" финансовые показатели и инвестиционные возможности.

Тут возникает вопрос: а сколько теряет/недополучает КМГ и отрасль в целом от внутренних цен?

Всё можно подсчитать, если знать, где искать и что смотреть.

Давайте прочитаем отчет далее и произведем расчеты.

В 2020 году "КазМунайГаз" добыл 22 млн тонн нефти и газоконденсата, в т.ч. 15,1 млн тонн отправил на экспорт, а 6,9 млн тонн поставил на внутренний рынок (кстати, почти одинаковое количество нефти КМГ поступает на АНПЗ и Павлодар - по 2,9 млн тонн).

Возьмем среднюю разницу продаж нефти КМГ на внутренний рынок и экспорт в районе $15 за баррель - именно такой показатель у Эмбы и Узеня - основных производственных активов КМГ.

В одной тонне нефти примерно 7,3 барреля, таким образом:

$15 х 6 900 000 х 7,3 = $756 млн долларов в год

Это примерная величина недополученной/упущенной чистой прибыли КМГ от операций на внутреннем рынке. Много это или мало?

Ну, годовая чистая прибыль КМГ в 2020 году составила $416 млн, так что это действительно много. Это особенно тяжело на фоне снижения показателей добычи нефти и падения цен.

Сколько же теряет отрасль в целом? Это мы тоже можем вычислить. В самом начале я привел общие показатели переработки в 2020 году - 15,8 млн тонн, то есть:

$15 х 15 800 000 х 7,3 = $1,7 млрд долларов в год!

Этот порядок цифр практически не изменился. В ноябре уже далёкого 2016 года в моей программе "Байдильдинов. Нефть" - "Субсидии внутреннему рынку ГСМ: сколько теряет РД КМГ?" я озвучил эту расчетную сумму: казахстанские нефтяные компании теряют в среднем $2 млрд в год на внутреннем рынке. Как видим эта сумма из года в год примерно та же самая.

Почему КМГ продает нефть на внутреннем рынке по невыгодным ценам? Потому что это Национальная компания. Почему другие компании поставляют? Потому что есть контрактные обязательства. Может ли это продолжаться долго? Конечно, нет.

К слову, КМГ несет основное бремя поддержки внутреннего рынка: доля поставок для казахстанского рынка составляет 44%. А на IPO как компании выходить с такими упущенными доходами? Инвесторы не одобрят.

8. Что по рознице?

Вы удивитесь, но в розничном секторе, с которого мы начали наш анализ, ситуация еще сложнее. При оптовых ценах в 133-152 тенге с заводов, в рознице мы видим цены примерно в 165-175 тенге за Аи-92. Где же эта разница?

Интересные цифры озвучил нефтегазовый эксперт Ерлан Жаукин в материале "Маржа розницы. К чему стремится топливный ритейл?"

Эксперт приводит расчеты по этой дельте в 17% между оптом и розницей (к слову, пропорция примерно одинакова, в Атырау средняя цена 165 тенге, на северо-востоке 175 тенге, но дельта в процентах сопоставима):

А. Транспортировка от завода до рынка сбыта – около 8 тенге за литр.

В. Услуги хранения на нефтебазах – 2-3.

С. Доставка топлива от нефтебазы до АЗС – 2-3.

D. Непосредственно расходы заправки – заработная плата, налоги, коммунальные платежи, текущий ремонт, обслуживание банковских займов – около 13.

В итоге на сегодня розничный бизнес имеет доход не более 2 тенге за литр.

Давайте я кратко "пройдусь" по этим цифрам. По пункту А - даже купив оптовую партию нефтепродуктов с завода, Вам нужно доставить ее до точек хранения. К слову, в 2021 году тариф на перевозку ж/д грузов КТЖ вырос на 13%.

Хотите занимательную новость? РЖД обратилось в Правительство РФ с просьбой поддержать субсидиями программу по ремонту путей. Потому что выросли цены на металл и другие материалы. Примерно с такой же проблемой столкнемся и мы. То есть в следующем году транспортировка грузов, в том числе нефти и нефтепродуктов, также подорожает.

Пункт В, пожалуй, стоит объяснить. Дело в том, что розничные АЗС не имеют больших ёмкостей и возможностей для хранения топлива в подземных резервуарах. Видели автозаправщики? В крупные АЗС они могут приезжать десятки раз в день. И купив оптовую партию нефтепродуктов, Вы не только заплатите за транспортировку до региона, но и будете платить за хранение ГСМ на оптовых нефтебазах.

По пункту С, думаю, понятно сразу - это условно те самые "бензовозы".

Пункт D - это прямые и косвенные расходы сетей АЗС, ну и 1-2 тенге с литра это чистая рентабельность сетей АЗС.

Конечно, тут можно возразить: "Олжас, 1-2 тенге с литра при таких объемах это ого-го сколько по итогам года". Давайте подсчитаем. Мы ведь анализируем ситуацию с разных сторон, оперируя к цифрам и фактическим данным.

Итак, сколько составил объем розничных продаж всех видов топлива в 2020 году? Правильно, 1,13 трлн тенге.

1-2 тенге чистой прибыли с предположим 170 тенге за литр это 0,6-1,2%. Основной объем продаж приходится на 92-ой бензин, так что мы не особо ошибаемся, несмотря на разные цены в линейке сжиженного газа, бензина или дизеля.

1,13 трлн тенге х 0,6-1,2% = 6,8-13,6 млрд тенге.

"Ого", - можете сказать Вы. "Вон сколько миллиардов - мне бы их на свою карточку". Но не тут-то было.

Вспомним, сколько у нас в РК АЗС? Их 3 913 штук на конец 2020 года. Теперь разделим:

6,8-13,6 млрд тенге / 3 913 ед = 1,7-3,5 млн тенге!

Вы можете представить? То есть в среднем АЗС, которую мы считает неиссякаемым денежным активов, приносит лишь 1,7-3,5 млн тенге, и это в год. А в месяц в среднем лишь 146 - 292 тыс тенге чистыми!

Теперь Вы понимаете, почему на наших АЗС такой низкий сервис? Заправщиков вечно нужно искать, только одна касса работает, стекла на авто перестали мыть. Так не с чего платить персоналу и внедрять новые технологии.

9. "Проще было бы взять, зачеркнуть и забыть"?

Наверное, я шокировал Вас такой цифрой? Но вот послушайте игроков рынка - Тулемиса Шотанова, Генерального директора сети Qazaq Oil "Что делать, если Вы хотите свою АЗС?" или Христо Иванчева, Генерального директора сети АЗС GASENERGY "Что ждёт сети АЗС в будущем?" . Все игроки рынка говорят о низкой марже на грани рентабельности.

И вот сделав примерно такой расчет несколько лет назад, мы с партнерами и отказались от идеи построить свою АЗС. Хотя очень хотелось. Наверное, где-то на уровне детских желаний.

Значительную часть чистой прибыли для АЗС сейчас составляют продажи других товаров и услуг: еда, напитки, сигареты, СТО и др. Топливо стало как "точка входа" для привлечения клиентов.

По моим "тогдашним" расчетам нам потребовалось бы около $2 млн долларов: примерно 1 млн на земельный участок в 40-50 соток (далеко не в центре города) и еще столько же на закуп оборудования и СМР. Мы планировали скинуться, внеся деньги в уставный капитал ТОО, а основную часть взять в кредит у банка. Получалось, что по стандартной ставке банковских процентов мы бы отбивали эти инвестиции около 15 лет (при оптимистичном сценарии). Проще было бы купить квартиры на Левом берегу и сдавать их в аренду…

"Может, просто не стоило всё начинать… Проще было бы взять, зачеркнуть и забыть", - поется в весьма лиричной песне.

А теперь давайте взглянем на ситуацию с совсем другой стороны. У нас есть деньги, много денег. Мы с Вами, предположим, инвесторы из другой страны, и давно присматриваемся к Казахстану. И вот весьма неплохая для нас ситуация складывается на розничном рынке АЗС - заправки не могут работать с адекватными доходами, владельцам этот операционный бизнес уже порядком поднадоел.

Вот тут-то и могут зайти на рынок новые игроки… которые вряд ли будут столь оптимистично смотреть на текущие цены. Полагаю, что это вполне реальный вариант - консолидация рынка или приход новых игроков в ближайшие годы.

Когда у нас такая разница цен с соседними странами - может, им проще купить приграничные АЗС? А, может, это уже происходит прямо сейчас?

10. Полный… непорядок

Конечно, сфера топливного рынка находится под пристальным вниманием Правительства и Президента. Наверное, Вы читали как Касым-Жомарт Кемелевич заявил, что в работе казахстанских НПЗ много серых схем, связанных с отмыванием средств.

"Здесь вообще полный непорядок, мягко выражаясь", - отметил Глава государства про работу АНПЗ. После чего решением Правления АО "НК "КазМунайГаз" был сменен генеральный директор Атырауского НПЗ.

Вероятнее всего, наведение порядка на нефтеперерабатывающих заводах позволило бы снять некоторые вопросы к их деятельности.

Сколько же должен стоить бензин?

Не устали читать?) Ну, а как можно кратко объяснить складывающуюся непростую ситуацию в отрасли? Мы ведь за обстоятельный подход и аналитику.

Что же было дальше? Напомню, что к 2025 году мы в рамках ЕАЭС должны перейти к Единому рынку нефти, нефтепродуктов и газа. Будет внедряться механизм равнодоходных цен, то есть цены на внутренних рынках будут определяться как экспортные за вычетом транспортировки и других расходов/платежей. Это и требования ВТО - Всемирной торговой организации - все страны мира должны переходить к рыночным ценам на энергоносители.

Сколько составляла бы текущая равнодоходная цена в РК? Вспомним, что средний нэтбек внутреннего и экспортного рынков для КМГ составляет около $15 за баррель, то есть сырье для НПЗ подорожало бы на:

$15 х 430 тенге за доллар/159 (литров в барреле) = 41 тенге за литр

Транспортировка в целом подорожает примерно на 5-10 тенге уже в ближайшие годы.

Изменения на розничном рынке также приведут к росту цен примерно на 5-7 тенге, тарифы на переработку также должны расти.

Итого: нужно готовиться, что в ближайшие годы будет рост цен примерно на 60-70 тенге.

В целом, это и есть адекватный российским ценам уровень с учетом разной налоговой нагрузки. Но и в этом случае на нашем внутреннем рынке будут более низкие цены, чем в соседних странах.

P.S. Слушайте, а почему мы иностранным автовладельцам продаем топливо по внутренним ценам? Разные владельцы российских, армянских, кыргызских, монгольских и др авто не платят у нас налог на транспорт. Плюс есть транзитный грузовой транспорт. Может, АЗС начнут продавать им бензин по другим ценам? В Армении, например, рост цен с начала года настолько "суровый", что уже выше 400 тенге за литр. Полагаю, было бы справедливо продавать иностранным авто топливо по другим ценам (определяя их по техпаспорту и госномерам), а в расчете инфляции эти цены не учитывать.

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!

Мнение редакции может не совпадать с мнением автора