9 марта казахстанцы продолжали догуливать законные выходные, а Национальный банк уже решал, как он будет реагировать на падение мировых цен на нефть. Утром следующего дня регулятор сообщил, что с 10 марта 2020 года базовая ставка установлена на уровне 12% годовых с расширением процентного коридора до +/- 1,5 п. п. Прежняя ставка, напомним, была на уровне 9,25%.

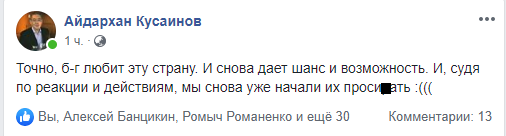

В тот же день Айдархан Кусаинов разместил на своей странице в соцсети текст следующего содержания.

Ниже в комментариях он пояснил свою позицию.

Inbusiness.kz предложил экономисту рассказать об этом подробнее.

– Айдархан, судя по Вашей публикации в соцсети, Вы крайне разочарованы?

– Разочарован. Во-первых, еще ничего не произошло: нефть упала, но она отыгрывает до 37. За счет выходного у нас была пауза, и можно было спокойно подождать торгов. Во-вторых, поднимать базовую ставку (БС) сейчас особого смысла нет по одной простой причине, что это не инфляционное таргетирование: базовая ставка – это управление инфляцией, если последняя скачет – вы поднимаете БС. Иногда можно поднимать БС для того, чтобы стабилизировать валютный курс, но для этого надо хотя бы знать, что происходит.

– Но ее объявили до начала торгов на бирже.

– И формулировка: "для стабилизации курса". Но если вы до начала торгов объявляете об увеличении базовой ставки, значит вы, ребята, не таргетируете инфляцию, вы занимаетесь стабилизацией курса, для чего нужен другой инструмент. И в пресс-релизе обозначено, что регулятор оставляет за собой право проводить интервенции. Если ты так хочешь убиваться за курс – интервень, никто не запрещает, но при чем здесь ставка?

– То есть реакция была не совсем верная?

– Давайте еще раз сначала. У нас регулятор повел себя как население: сам говорит "не паникуй", и сам же дернул базовую ставку аж на 3%, не понимая, что происходит на бирже. Это уже плохой месседж. Второй момент – даже если ты паникуешь, то дергать базовую ставку бессмысленно, это совсем другой инструмент. Есть такое ощущение, что нет особого понимания, что такое базовая ставка. Третий момент – опять все начали убиваться за стабильность курса.

Если начали ориентироваться на курс рубля 75 за доллар, то зачем нам ужиматься на 390? Это же рынок, отпусти до 400, у тебя должен быть овершут, это не страшно. Если бы тенге ушел на 410-420 и Нацбанк зашел бы и сказал, что "я сделаю интервенции", это бы звучало нормально: "свободное плавание, среагировал на нефть и на рубль, и потом мы зашли и отрезали избыток". Условно – не дали уйти в 450.

– А у нас еще никто не умер, но похороны уже провели?

– Да, ничего не произошло, а ставку уже подняли, и "мы будем убиваться за курс". Не дали тенге уйти – опять "мы будем удерживать курс", то есть у нас нет свободного плавания. Российское правительство просто сказало: "Мы не будем покупать, даже будем продавать". В России на рынке действует бюджетное правило, где четко написано: "цена на нефть выше 42 долларов – минфин покупает валюту, ниже 42 – минфин продает". И ЦБ РФ не стал дергать ставку. И там гораздо более понятно, что ждать от рубля. Для россиян утро началось с понимания, что курс 75 [рублей за доллар], но они не суетятся. А у нас ничего не известно, а уже…

– Вы написали, что "Бог любит эту страну".

– Нам дали уникальный шанс сказать "ну, 450", и никто не был бы виноват.

– Так сейчас везде – и у нас, и в России и в Китае – есть возможность все пузыри "убить", неизлечимо больные предприятия похоронить и сказать: "А мы не виноваты, вы же видите, что происходит в мире".

– Вот именно. Это и можно было сделать. У нас инфляция бы разогналась выше 7%, а потом [базовую] ставку убили бы и пришли бы к 3%! И правительство было бы не при делах.

– А сейчас правительство вот этой впиской как раз и показало, что оно лично при делах.

– Была великолепная возможность все проблемы залечить и при этом хорошо выглядеть перед населением.

– И что будем иметь в итоге?

– Если краткосрочно – они все удержат, но это будет а-ля 2015 год, либо это будет как в 2015 году, и не удержат.

– Но мы ведь не могли не знать о том, что произойдет. И Дмитрий Медведев накануне приезжал, встречался и с президентом. Он мог и сообщить о готовящемся разрыве сделки с OPEC.

– Я не думаю, что этот вопрос обсуждался, но, вероятно, и сами россияне до конца об этом не знали – выйдут или нет. Но я убежден, что как плохой сценарий этот вариант у нас просчитывался. Для России это не страшно, хуже саудитам. Там же вопрос не самой себестоимости нефти стоит.

– Рикошетом и американских сланцевиков хотели убить?

– Нет. Обычно, когда считают себестоимость, то считают не только физические, но и социальные (бюджетные) расходы к ней. У саудитов реальная социальная себестоимость около 80 долларов за баррель. Теперь они должны "хвосты резать", причем сильно, а Путин тоже сильно, но просто ужался, и его цена отсечения 42 доллара за бочку – это показатель, при котором ему хорошо и бюджет сбалансирован. И его нынешние 37 и 42 – это совсем не то, что у саудитов – 37 и 80.

– Но у нас же не так страшно?

– К сожалению, наше правительство сыграло в классическую краткосрочную игрушку. В этом и разочарование: это не экономическая политика, это опять "удержать курс". Еще более неприятное – это то, что в этих условиях подъем базовой ставки бессмыслен. Ее поднимают не тогда, когда курс может взлететь, ее поднимают после того, когда все понимают, что девальвация случилась. Еще раз повторю: базовая ставка таргетирует инфляцию, когда курс взлетел, когда страна поняла, что это некий новый уровень, что валюта обратно не откатится, и уже затем поднимается ставка, чтобы удержать инфляцию после "девала". Если курс 393 – это не девальвация, 391 у нас осенью был, и никто не реагировал повышением ставки. А сейчас тенге остался в коридоре, а ставку подняли на 25%! Где логика? Какую инфляцию вы ждете, если вы удержали курс?

– Мы реагируем судорожно и нервно?

– Да, и это не политика. Политика – это когда ты говоришь "свободное плавание 430", а потом ты повышаешь базовую ставку, потому что сейчас долбанет инфляция. Здесь логика есть. Но если ты удерживаешь курс, зачем ты поднимаешь базовую ставку? Чтобы всем хуже сделать? Это какая-то детско-юношеская реакция, чтобы отчитаться: "Мы сделали все что могли: и ставку подняли, и интервенцию сделали, мы красавцы!"

– Как при заносе автомобиля – нажимаем на все педали и кнопки?

– Именно: "У нас же что-то происходит, надо что-то делать и показать, что мы на месте!". Повторюсь еще раз: вместо того чтобы эту волну поймать, ею воспользоваться… А у нас курс превыше всего.

– Зато направление движения правительства понятно.

– Печально. Вектор определился, и он, к сожалению, не тот, которым мы могли бы воспользоваться и все грамотно и красиво сделать.

– То есть все – приехали?

– Развернуть можно, но ход мышления регулятора не позволяет это сделать. Еще раз повторю: он не глупый, не вредитель…

– Но копает в другую сторону?

– У него есть некая система убеждения, которая не верна. И пока это не изменится… У него есть такая иллюзия, что стабильный курс – это счастье в стране. На самом же деле счастье в стране – это стабильные цены на все. Нервозность у людей от того, что цены постоянно растут. Когда еда у тебя на 10% в год растет, то любые вещи типа коронавируса еще быстрее цены разгоняют. А если у тебя цены стабильные, то ничто на ценах не отражается. Это главное. А когда нет веры в стабильность, то любое внешнее влияние усугубляет ситуацию. Населению не важен курс, населению важны цены. Будут стабильные цены – ему все равно, какой будет курс. А если у тебя цены не стабильны, то не важно, какой курс: все будут дергаться.

– Какая простая истина.

– Но она, как выясняется, очень трудно воспринимается.

Олег И. Гусев