Согласно официальной статистике Национального банка, за три года было переведено за границу 1,75 трлн тенге, получено 1,01 трлн тенге. Разберемся по порядку.

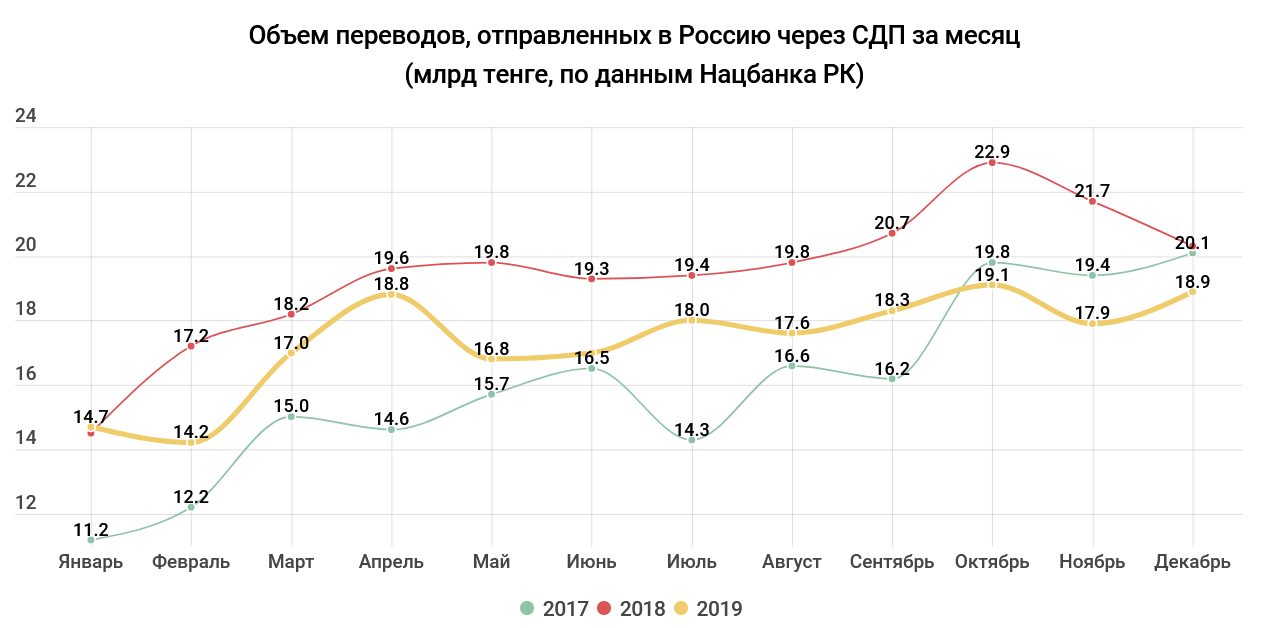

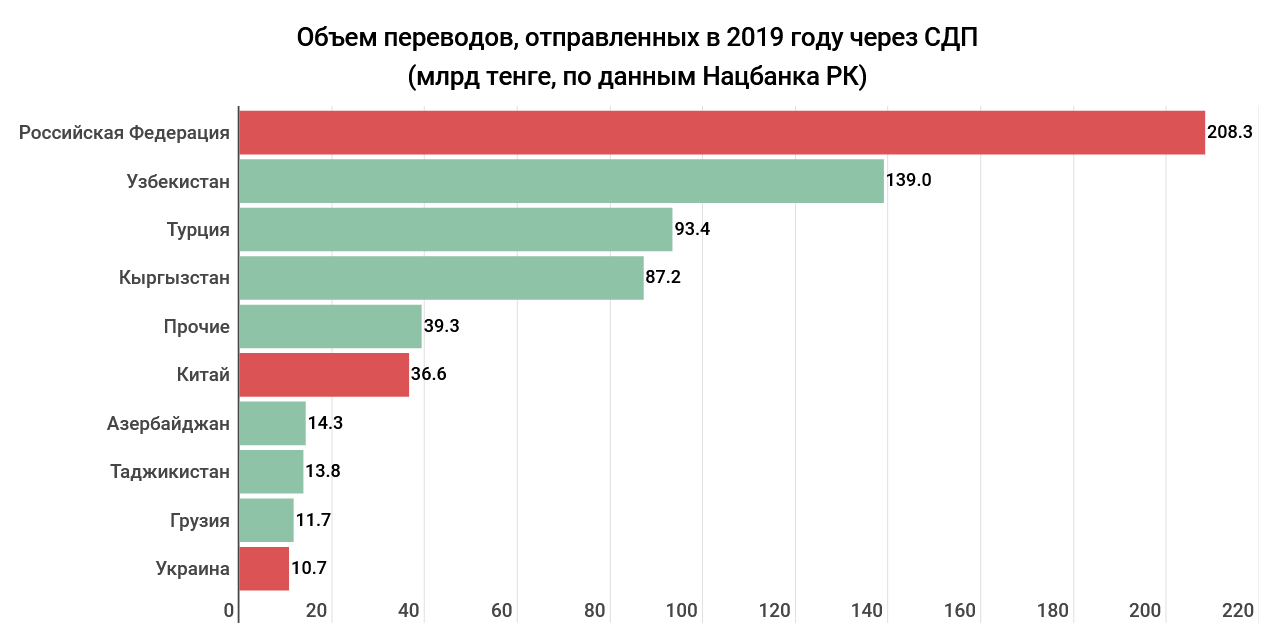

Казахстанцы стали реже отправлять денежные переводы в Россию. В 2019 году через СДП (системы денежных переводов) ушло 208,3 млрд тенге. Это на 10,7% меньше показателя 2018 года – тогда объемы составляли 233,4 млрд. В среднем в 2019 году в РФ уходило по 17,4 млрд тенге ежемесячно – годом ранее показатель был на уровне 19,5 млрд.

К концу года объемы переводов и вовсе упали до трехлетнего минимума. Если в IV квартале 2017-го в Россию было направлено 59,4 млрд тенге, в 2018-м – 64,9 млрд, то в 2019-м всего 55,9 млрд.

При этом данное направление остается главным: ни в одну страну мира казахстанцы не отправляют так много средств посредством СДП. Однако доля России постепенно падает. Если в начале 2017 года туда шел почти каждый второй тенге, то в период с июля по октябрь 2019 года доля стабильно держалась ниже 30%.

Переводы из России упали почти на 30%

Но еще более серьезным выглядит падение объема переводов, полученных из России. В начале года этого ничего не предвещало: за четыре месяца было получено более 50 млрд тенге, что на 37% больше, чем в январе-апреле 2018-го. Однако после этого динамика резко изменилась:

- Вместо традиционного летнего роста случился обвал объемов переводов. Если в мае-августе 2018 года из РФ в Казахстан было отправлено 75,1 млрд тенге, то год спустя почти на 45% меньше (42,1 млрд тенге).

- В ноябре объем переводов составил 8,2 млрд – это минимум с февраля 2018-го.

- За второе полугодие в РК пришло 67,7 млрд тенге – это в 1,9 раза меньше, чем за аналогичный период 2018-го, и более чем в полтора раза меньше показателей июня-декабря 2017-го.

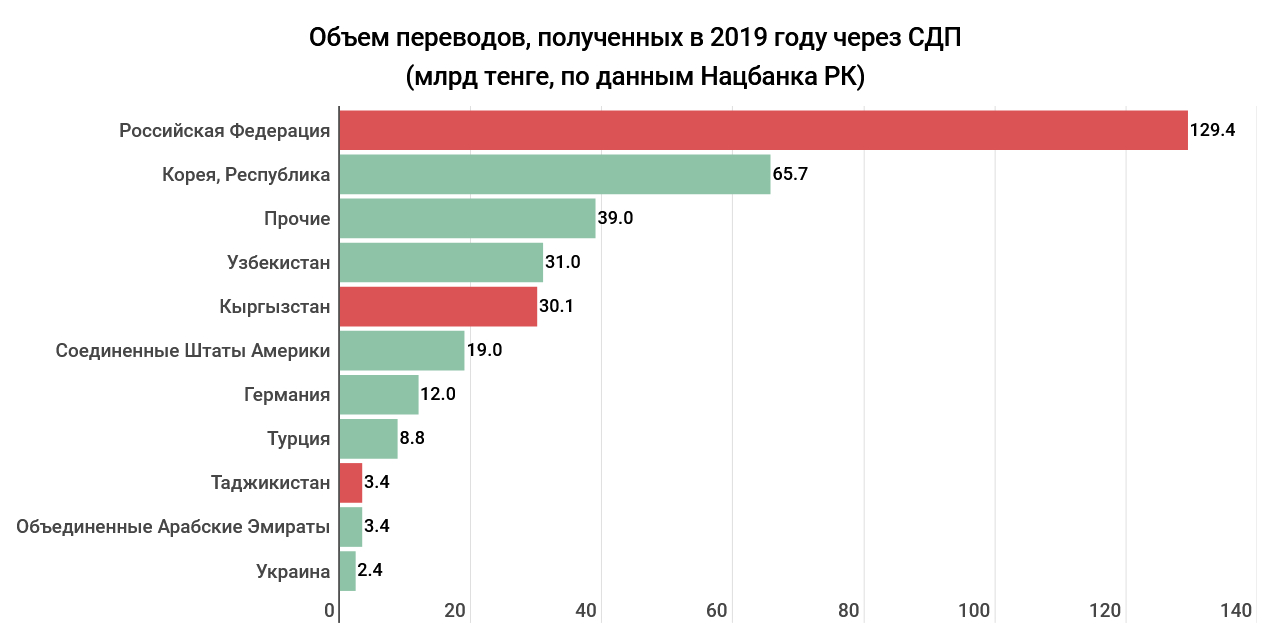

Как итог: за год из России в Казахстан через СДП отправлено 129,4 млрд тенге. Это на 28,6% (или 51,9 млрд) меньше, чем в 2018-м. По сравнению с 2017 годом падение составило 18,4% (29,2 млрд тенге).

Таким образом, в прошедшем году произошло значительное снижение взаимных денежных потоков, направляемых по СДП. Суммарный объем составил 337,7 млрд тенге, снизившись за год на 18,6%. Одна из возможных причин – переход на альтернативные способы переводов. Но динамика показателей с другими странами мира показывает – отказываться от Western Union, "Золотой короны" и других систем казахстанцы не намерены.

Юг в помощь

Общий объем отправленных из Казахстана переводов (даже с учетом снижения потоков в направлении России) за год увеличился на 8,8%. Если в 2018-м за границу ушло 601,8 млрд тенге, то год спустя – 654,5 млрд. Падение переводов северному соседу с лихвой было компенсировано увеличением в южном направлении:

- Объем переводов в Узбекистан за год вырос на 27,4 млрд тенге (24,6%), до 139 млрд.

- В Кыргызстан – на 21,3 млрд (32,4%), до 87,2 млрд.

- В Турцию – на 23 млрд (32,7%), до 93,4 млрд.

На эти три страны приходится около половины от всех отправляемых за пределы Казахстана денежных переводов. Так что не удивительно, что они во многом формируют общую динамику. Например, в октябре объем переводов в Кыргызстан и Турцию достиг рекордных значений (9,5 млрд и 10,4 млрд тенге соответственно). Это помогло установить новый рекорд по объемам переводов за пределы Казахстана – во все страны мира ушло в общей сложности 66,6 млрд тенге.

Впрочем, не все страны стали получать больше переводов из Казахстана. Помимо России, негативная динамика наблюдается еще с двумя странами. Так, отправления в Китай по итогам 2019-го составили 36,6 млрд тенге, что является трехлетним минимумом. За год показатель упал на 15,2%. На 16% меньше средств стало уходить и на Украину (итог 2019 года – 10,7 млрд).

Переводы из Кореи продолжают расти

А вот компенсировать падение переводов из России не удалось. Общий объем средств, пришедших в Казахстан через СДП, по итогам 2019 года составил 344,2 млрд тенге. Это на 4,9% (или 17,8 млрд) меньше, чем в 2018-м. Однако и тут есть ряд направлений, откуда в РК идет все больше денег:

- В первую очередь к ним относится Южная Корея. По сравнению с 2017 годом объемы переводов увеличились почти втрое. По итогам 2019-го они составили 65,7 млрд тенге. Рекорд был поставлен в августе – 6,2 млрд.

- Из Узбекистана пришел 31 млрд тенге. Это на 30,5% больше, чем годом ранее.

- Переводы из США увеличились за год на 45%, достигнув 19 млрд тенге.

Одновременно с этим стало поступать меньше средств из Кыргызстана (на 0,6%, до 30,1 млрд) и Таджикистана (на 41%, до 3,4 млрд).

Итог года: минус 310 млрд

В вопросе переводов через СДП Казахстан остается донором – за границу уходит больше средств, чем возвращается. При этом эти позиции укрепляются с каждым месяцем. В июле 2019 года объем отправленных переводов впервые вдвое превысил объем полученных. И с тех пор ситуация не изменилась.

По итогам года разница между отправленными и полученными средствами составила 310,4 млрд тенге. По итогам 2018 года показатель составлял менее 240 млн, в 2017 году – 190,5 млрд тенге. Таким образом, чистый отток средств через СДП за два года увеличился на 63%, а его объем с начала 2017 года превысил 740 млрд тенге.

Алексей Никоноров