Пенсионные "излишки" – накопления сверх минимального порога достаточности – находятся в доверительном управлении четырех компаний. Первые перечисления от пользователей начались в середине марта. На 1 мая УИП получили совокупно 2,85 млрд тенге из 12,6 трлн тенге пенсионных активов. За месяц, с 1 апреля по 1 мая, общий портфель увеличился более чем в два раза – на 1,15 млрд тенге (на 1 апреля он составлял примерно 1,7 млрд тенге).

Наблюдения, которые можно сделать из отчетности:

Тенге преобладает в портфелях в целом

Если посмотреть на портфели четырех управляющих в совокупности, то можно увидеть, что тенговые инструменты в апреле перевесили в процентном соотношении долларовые. Одна из компаний инвестировала исключительно в нацвалюте. Другая УИП, инвестиции которой на 1 апреля были полностью представлены в тенге, к 1 мая разбавила портфель "американцем", однако тенге в процентном соотношении все еще доминирует в ее портфеле. Две компании в течение месяца привели расклад валют в своих портфелях ближе к соотношению 50 на 50.

Напомним, регулятор разрешил управляющим компаниям инвестировать до 50% портфеля в инструменты, номинированные в иностранной валюте. Такой же лимит есть и у Нацбанка относительно управления средствами ЕНПФ: согласно инвестиционной декларации доля портфеля в иностранной валюте не должна превышать 50%.

Добавим также, что в качестве иностранной валюты УИП выбирают доллар, Нацбанк, помимо доллара, – рубль, хотя и в очень незначительных количествах: на него по состоянию на 1 мая приходится 0,14% портфеля пенсионных активов ЕНПФ (инвестиции в тенге – 68,14%, в долларах – 31,71%).

Для валютных инвестиций используют паи и акции

Самое интересное в портфелях управляющих – инструменты, менее консервативные, чем, например, государственные ценные бумаги.

Из четырех компаний одна инвестировала и в паи ETF, и в акции и депозитарные расписки иностранных эмитентов, одна – в паи биржевых фондов, одна – в долевые инструменты иностранных эмитентов. В структуре инвестиций одной компании подобных пунктов на 1 мая нет.

В структуре портфеля под управлением главного банка страны акции и депозитарные расписки казахстанских эмитентов занимают 2,83%, иностранных эмитентов – 0% (на 1 апреля их доля составляла 0,11%). Паев ETF для единого фонда Нацбанк не покупал.

Госбумаги так или иначе есть в портфелях у всех

Все управляющие так или иначе задействовали ГЦБ: кто-то приобретал ценные бумаги минфина и Нацбанка, кто-то применял обратное РЕПО с министерскими выпусками.

В структуре инвестиционного портфеля, сформированного за счет пенсионных активов, находящихся в управлении Нацбанка, на 1 мая есть только ГЦБ министерства финансов, их доля – 46,72%. Нот Нацбанка в портфеле ЕНПФ на 1 мая нет, на 1 апреля их доля была мизерной – 0,03%. Вместе с тем в портфеле есть обратное РЕПО на дисконтные ноты Нацбанка (всего – 0,14%) и минфиновские еврооблигации, МЕУКАМ и МЕОКАМ (общая доля – 0,27%).

Бумаги квазигоссектора – только у одной компании

Только одна УИП инвестировала в облигации квазигосударственных организаций Казахстана (бумаги трех эмитентов в ее портфеле занимают около 17%). В портфеле ЕНПФ облигации квазигоссектора занимают меньшую в процентном соотношении, чем у этой компании, долю – 13,95% (по итогам апреля).

Две УИП инвестировали в облигации банков

Две управляющие компании вложили часть пенсионных активов в облигации казахстанских банков; доли этих инструментов в двух портфелях – чуть меньше 11% и чуть меньше 7%. Портфель ЕНПФ в облигациях БВУ РК составляет 8,33%.

Кроме того, 1,98% пенсионных активов единого фонда лежат на депозитах в банках РК, 0,98% – на депозитах Нацбанка и 2,96% – на депозитах в иностранных банках. В портфелях УИП по состоянию на 1 мая подобных инструментов нет.

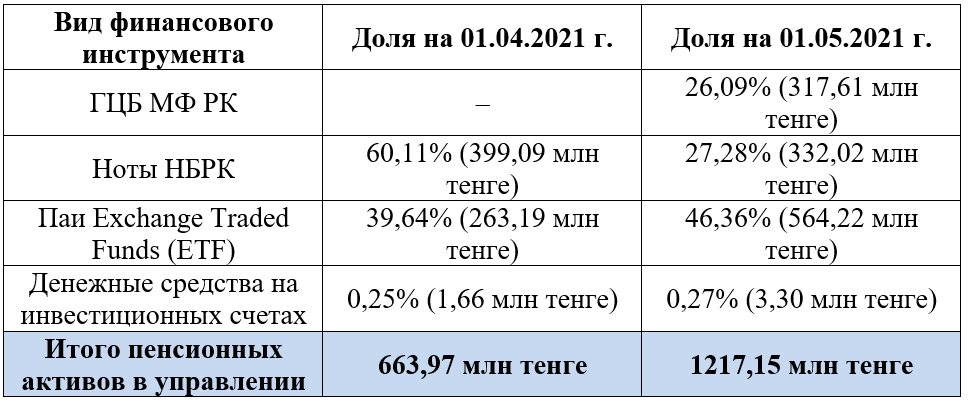

Jusan Invest

В управлении этой компании, согласно информации, опубликованной на сайте ЕНПФ, на 1 мая находилось чуть более 1,22 млрд тенге. По данным на 1 апреля – 663,97 млн тенге. Портфель, таким образом, за месяц увеличился практически в два раза (точнее – на 556,03 млн тенге).

Компания отдала предпочтение трем видам фининструментов (не считая инвестиционных счетов, на которых находится часть денежных средств). При этом в течение апреля в структуре появился новый инструмент – бумаги минфина. В целом чуть больше половины портфеля – 53,37% – вложено в государственные ценные бумаги (по состоянию на 1 мая).

За долларовую часть портфеля "отвечают" паи ETF. Приведем для примера некоторые из них. Это биржевой фонд, действующий на основе S&P 500; пара "золотопромышленных" фондов (они завязаны на компании, добывающие драгоценные металлы); фонд, входящий в семейство биржевых "пауков" – SPDR. Также один из так называемых активно управляемых фондов знаменитой в среде инвесторов Кэти Вуд; он заточен на компании, занимающиеся прорывными технологиями (Tesla – в их числе).

Структура портфеля по инструментам:

(В скобках указана текущая стоимость)

С точки зрения валют инвестирования соотношение "тенге-доллар" несколько изменилось за месяц, доля тенге снизилась, доля доллара – выросла:

- На 1 апреля: 60,36% (тенге) – 39,64% (доллар).

- На 1 мая: 53,64% (тенге) – 46,36% (доллар).

С 15 марта по 30 апреля размер начисленного инвестиционного дохода составил 30,24 млн тенге, доходность – 3,69%. Показатели на предыдущую отчетную дату – 6,18 млн тенге и 0,89% соответственно.

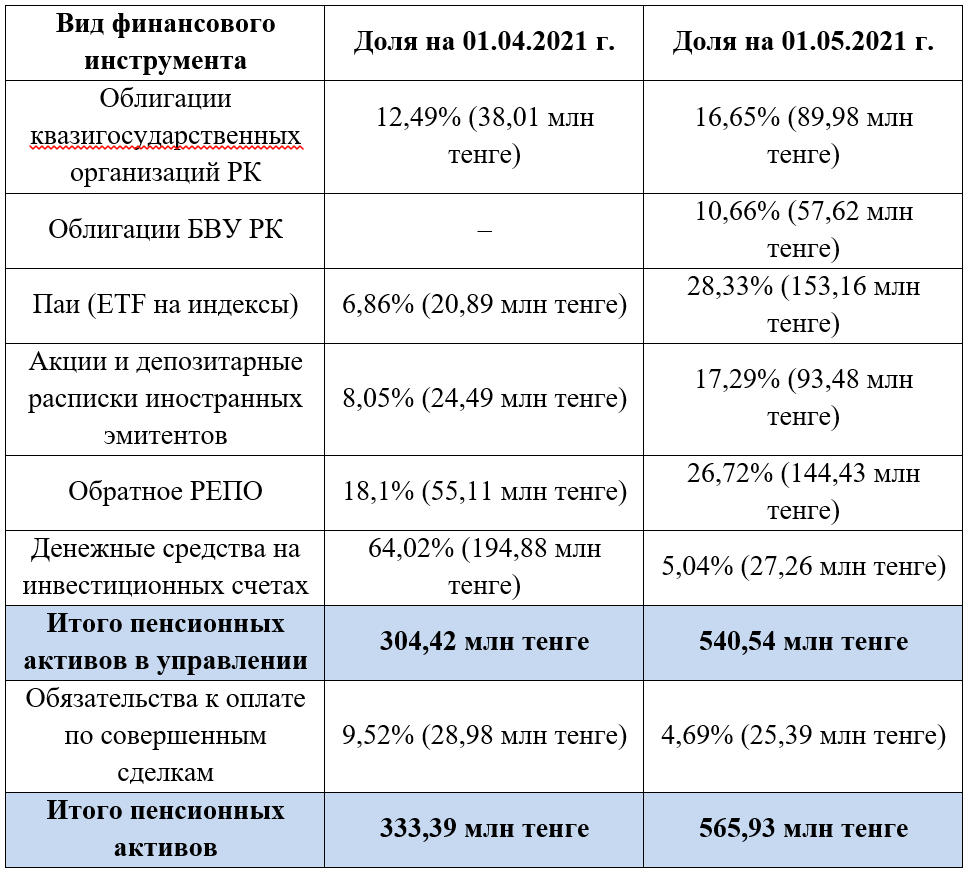

BCC Invest

В доверительном управлении этой компании к 1 мая находилось 540,54 млн тенге пенсионных "излишков", за месяц портфель увеличился на 236,12 млн тенге (с 304,42 млн тенге на 1 апреля).

В портфель включены ценные бумаги квазигосударственного сектора. В частности, облигации НУХ "Байтерек" (доля – 1,69%), облигации Казахстанского фонда устойчивости (доля – 7,26%) и облигации "КазАгроФинанс" (доля – 7,75%).

Часть пенсионных активов компания разместила в облигации двух казахстанских банков – "Отбасы банка" (5,24% портфеля) и "дочки" "Хоум Кредит энд Финанс Банка" (5,46% портфеля).

Долларовые инструменты – паи ETF на индексы, а также акции и депозитарные расписки иностранных эмитентов – занимают примерно 46% портфеля. В их числе, например, простые акции двух представителей "большой четверки" банков США – JPMorgan Chase & Co (3,23%) и Bank of America (0,81%), депозитарные расписки мирового фармацевтического гиганта Novartis A.G. (2,39%), простые акции Johnson & Johnson (3,16%), депозитарные расписки китайского интернет-продавца JD.com (2,93%), простые акции Apple Inc (2,57%).

Добавим также, что 9,25% пенсионных активов компания задействовала в операциях обратного РЕПО по простым акциям "Кселл", 3,05% – в обратном РЕПО с простыми акциями "КазТрансОйла" (оба эмитента входят в представительский список индекса KASE), а также 14,48% – в обратном РЕПО с ГЦБ минфина.

Структура портфеля по инструментам:

(В скобках указана текущая стоимость)

За месяц баланс валют в портфеле изменился. Если на предыдущую отчетную дату тенговые инструменты существенно превосходили долларовые по доле в процентах, то в апреле валюты устремились к соотношению 50 на 50:

- На 1 апреля: 85,08% (тенге) – 14,92% (доллар).

- На 1 мая: 54,3% (тенге) – 45,7% (доллар).

Размер начисленного инвестиционного дохода за период с 15 марта по 30 апреля составил 5,02 млн тенге, доходность пенсионных активов – 1,26%. Данные на 1 апреля: 0,94 млн тенге – размер начисленного инвестдохода, 0,29% – доходность за период.

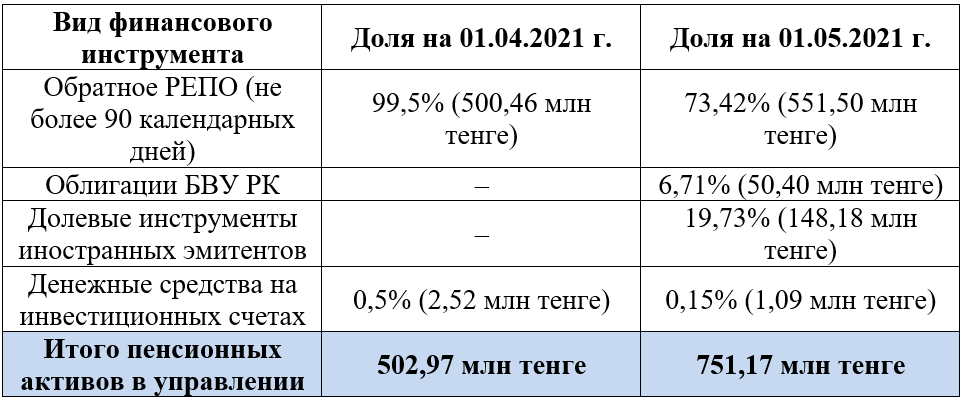

Halyk Global Markets

По состоянию на 1 мая компания получила в доверительное управление еще 248,2 млн тенге в дополнение к тем 502,97 млн тенге пенсионных "излишков", которые были перечислены пользователями к 1 апреля. Таким образом, к 1 мая общая сумма в доверительном управлении – 751,17 млн тенге.

Вместе с увеличением суммы произошла и диверсификация набора инструментов. Если на первую отчетную дату портфель практически полностью (99,5%) был задействован в операциях обратного РЕПО и мизерная его часть (0,5%) находилась в виде денежных средств на инвестиционных счетах, то через месяц в структуре появились еще два вида – облигации БВУ и долевые инструменты иностранных эмитентов. Однако почти три четверти портфеля, если говорить в процентах, по состоянию на 1 мая все же остались в операциях обратного РЕПО (с ГЦБ минфина).

Долевые инструменты иностранных эмитентов, в которые компания инвестировала в апреле 19,73% пенсионных активов, – это паи: два из них отслеживают индекс S&P 500, один – индекс с базовым активом в виде трех-семилетних гособлигаций США. Валюта номинальной стоимости по паям – доллар.

Что касается "банковских инвестиций", то в апреле выбор пал на облигации "Отбасы банка" – в них вложено 6,71% пенсионных активов под управлением этой УИП. Отметим, что это единственная ценная бумага жилищного банка на бирже в настоящее время, период ее обращения – с 17.07.2019 до 17.07.2026, последняя купонная ставка – 10,270% годовых.

Структура портфеля по инструментам:

(В скобках указана текущая стоимость)

Судя по представленным инструментам, компания в первые полтора месяца инвестиционной деятельности, придерживалась консервативного подхода. И если на 1 апреля все инвестиции были номинированы в тенге, то к 1 мая доля национальной валюты снизилась – примерно на одну пятую, но тенговая часть все равно оставалась существенной:

- На 1 апреля: 100% (тенге) – 0 (доллар).

- На 1 мая: 80,27% (тенге) – 19,73% (доллар).

С 15 марта по 30 апреля размер начисленного инвестиционного дохода составил 5,01 млн тенге, доходность за период – 0,8%. Данные на 1 апреля: начисленный инвестдоход – 1,21 млн тенге, доходность – 0,23% за период.

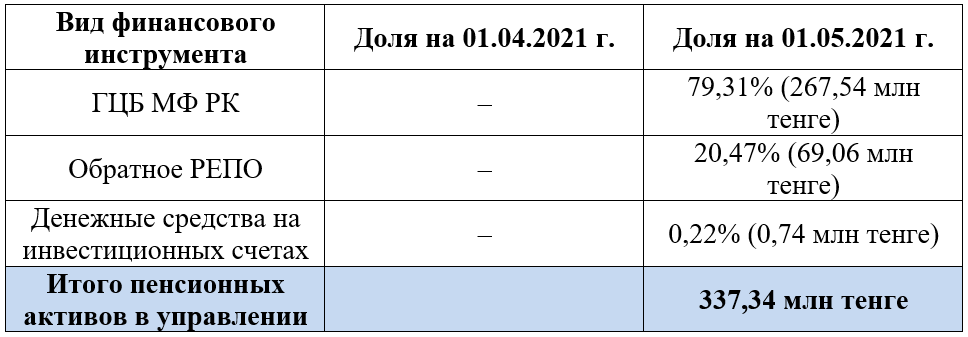

"Сентрас Секьюритиз"

По состоянию на 1 апреля компания, по всей видимости, не делала инвестиций. По представленным тогда цифрам можно предположить, что эта УИП получила в доверительное управление примерно 0,23 млрд тенге: в доверительное управление рынку было передано примерно 1,7 млрд тенге пенсионных "излишков", данные об инвестировании на 1 апреля представили три из четырех компаний – сумма, которую они получили, составила совокупно 1,47 млрд тенге. К первой отчетной дате компания никаких инвестиций пенсионных активов не осуществляла.

На 1 мая портфель составил 337,34 млн тенге, большая часть вложена в ГЦБ минфина. Меньшая часть – одна пятая портфеля – в операции обратного РЕПО, также с ценными бумагами министерства финансов РК.

Структура портфеля по инструментам:

(В скобках указана текущая стоимость)

В апреле компания использовала для инвестиций исключительно тенговые инструменты:

- На 1 апреля: 0 (тенге) – 0 (доллар).

- На 1 мая: 100% (тенге) – 0 (доллар).

Начисленный инвестиционный доход с 1 апреля по 30 апреля составил 2,64 млн тенге, доходность пенсионных активов – 0,87%.

Елена Тумашова

Подписывайтесь на Telegram-канал Atameken Business и первыми получайте актуальную информацию!