Теме развития микрофинансовых организаций Казахстана посвятили одну из панельных дискуссий в рамках IX Конгресса финансистов республики. Этот сектор экономики значительно уступает банковскому в объемах, зато во многом выигрывает в части регионального проникновения. Ведь именно МФО становятся источником средств для микро- и малого бизнеса в сельской местности. Повторяя слова глав республиканских ассоциаций микрофинансовых организаций и кредитных товариществ, можно сказать, что сегодня эти финансовые институты наиболее близки и понятны населению, сообщает корреспондент inbusiness.kz.

Новые правила игры

Стоит признать, что за последние два года ряды МФО значительно поредели. Как отметил заместитель председателя агентства РК по регулированию и развитию финансового рынка Нурлан Абдрахманов, было значительно скорректировано законодательство. Отвечая на вопросы уже в завершение дискуссии, он отметил, что на тот момент (2020 год. — Прим. авт.) в стране действовало порядка 4500 различных микрофинансовых организаций, включая ломбарды, МФО, кредитные товарищества и предприятия по предоставлению онлайн-кредитов. Ужесточение требований к игрокам этого сектора привело к сокращению их численности. Сегодня речь идет уже о тысяче участников микрофинансового сектора. Нурлан Абдрахманов отметил, что была задача “выровнять поле”, поскольку на деятельность сектора микрофинансирования было очень много жалоб.

“Со стороны населения были многочисленные жалобы на излишне высокие ставки, мошенничество, деятельность финансовых пирамид. В 2020 году нашим агентством совместно с Генеральной прокуратурой были проведены проверки 1348 организаций. Мы выявили нарушения, и многие нарушители прекратили свою деятельность”, – отметил Абдрахманов.

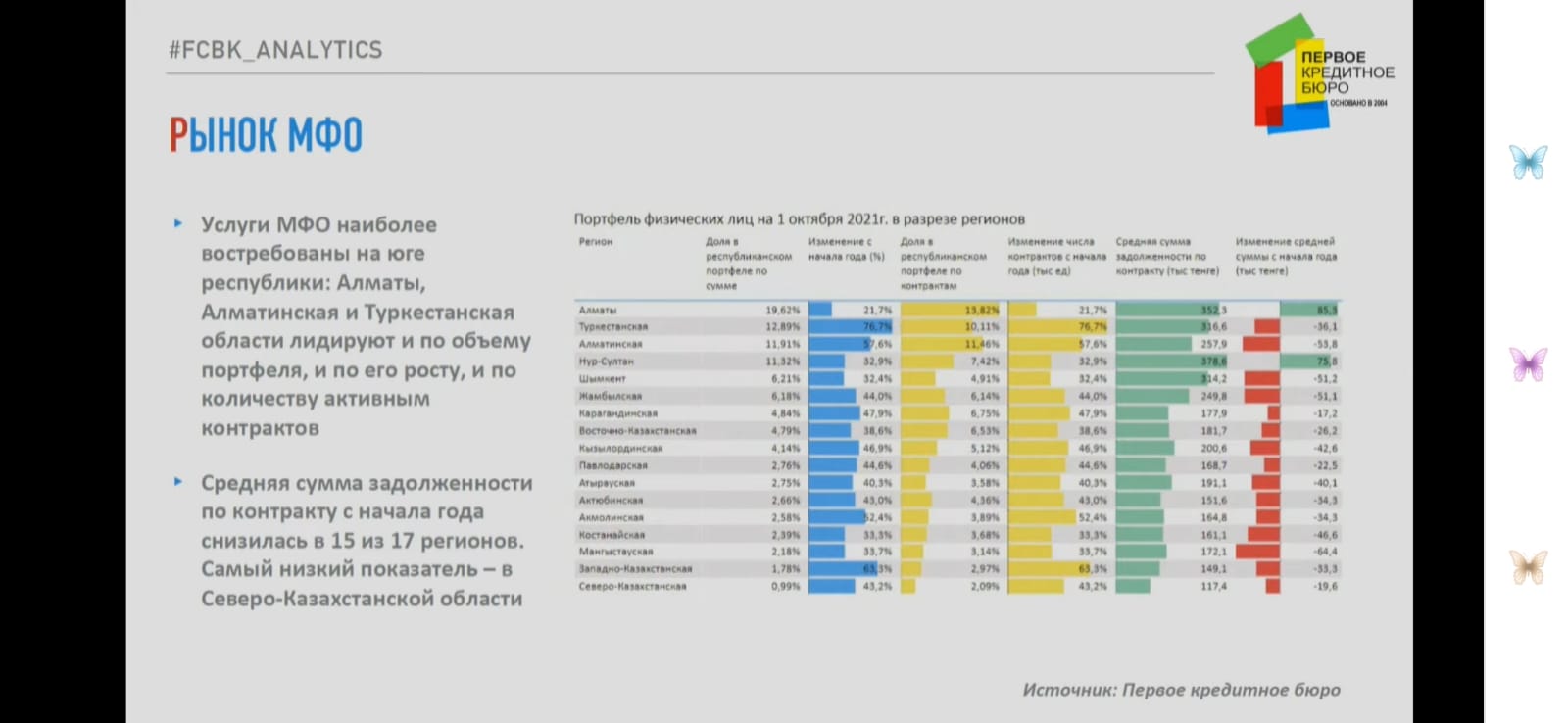

Стоит признать, что именно лицензирование микрофинансовой деятельности во многом помогло “убрать сорняки”, как выразился зампред агентства. В итоге статистика последних двух лет показывает стабильный рост тех, кто прошел отбор. Как в части собственных фондов, так и кредитного портфеля. Сегодня кредитный портфель МФО не вызывает беспокойства со стороны регулятора: низкая доля просрочки, активный рост числа заемщиков. При этом если говорить о кредитовании физлиц, то суммы кредитов последние пару лет, по данным Первого кредитного бюро, стабильны и не показывают динамичного роста.

Фонды

Сегодня главной проблемой сектора называют доступ к фондированию. Пока это дорогие деньги фининститутов и собственные средства, которые у МФО и кредитных товариществ занимают 30% собственного капитала. Из более чем 200 МФО страны лишь 11 смогли выпустить облигации на фондовом рынке. У остальных недостаточно мощи для такого сотрудничества. Потому зачастую речь идет о кредитовании через Аграрную кредитную корпорацию, фонд "Даму", а также получают поддержку от зарубежных кредиторов.

В стране прорабатывают ряд возможных вариантов развития событий. Регулятор совместно с госорганами обсуждает возможность создания фондов, которые будут станут донорами для МФО. Также планируется создать для микрофинансовых организаций так называемый зеленый коридор при вхождении на фондовую биржу. В числе поблажек упрощения условий листинга. Также рассматривается возможность включения долговых бумаг в капитал компаний, но при условии, что это длинные и надежные бумаги.

Со своей стороны МФО уже не первый месяц обсуждают с регулятором и другими госорганами возможность трансформации крупных игроков в банки. Практически все поправки в законодательство уже разработаны. Еще один важный момент – наделение МФО функциями платежных систем.

“МФО проявляют большой интерес к продаже электронных денег, факторингу, но новые точки роста представляются через предоставление дополнительных возможностей. Идет обсуждение совмещения функций микрофинансовых и платежных организаций, возможности перечисления денег на электронные кошельки клиентов. Надеемся, что в будущем такая опция будет нам доступна”, – отметил модератор сессии, директор Ассоциации микрофинансовых организаций Казахстана Ербол Омарханов.

Необходимость наделения возможностями платежных организаций даст, по словам глав МФО страны, снизить стоимость кредитов для предпринимателей. Председатель правления МФО “Арнур Кредит” Раушан Курбаналиева отметила, что пандемия заставила ускорить трансформацию бизнес-процессов. И сегодня многие МФО работают над собственными мобильными приложениями. Однако операционные расходы довольно высоки. Для сельчан, а их среди заемщиков этой микрофинансовой организации преобладающее большинство, даже незначительное снижение процентной ставки важно.

При этом мелкие микрофинансовые организации по-прежнему в зоне риска. Председатель правления Ассоциации кредитных товариществ агропромышленного комплекса Альмира Сагатова отметила, что их автономность, с одной стороны, позволяет реагировать на изменения рынка, однако не дает возможности внедрять новые бизнес-процессы так же быстро, как банки или крупные МФО. В этом смысле глава ассоциации призывает государство поспособствовать тому, чтобы сельские жители получили более широкую финансовую поддержку именно через сеть кредитных товариществ, 98% из которых работают именно на селе.

Однако региональный глава департамента по финансированию и развитию МСБ по региону Центральная Азия и Монголия ЕБРР Хольгер Вифель призвал правительство Казахстана избегать субсидирования МФО. По его мнению, лучше субсидировать конечную процентную ставку для заемщика или производить частичный возврат суммы кредита.

Татьяна Шестакова