Сборы остались на уровне прошлого года – 11 млрд тенге (прирост 0,6% к аналогичному периоду 2016 года), зато выплаты увеличилась на 9,9%, до 6,4 млрд тенге. В следующем квартале выплаты также будут расти, оставаясь наиболее чувствительным инструментом для привлечения клиентов.

Председатель правления страховой компании "Коммеск-Өмір" Олег Ханин объясняет ситуацию в обязательном автостраховании техническими фактами. На динамику премий повлияло увеличение числа договоров страхования, заключенных автовладельцами на полугодовой срок. В целях экономии они страхуют машины не на календарный год, а на шесть месяцев, заявляя о сезонной эксплуатации автомобиля. В случае ДТП такие страхователи получат возмещение, аналогичное годовой страховке, что делает полустрахование весьма привлекательным, но для страхового рынка "экономия" клиентов оборачивается недобором премий. Другое негативное влияние на премии оказало уменьшение количества договоров, заключенных на период временного въезда на территорию Казахстана, также связанное с изменением поведения страхователей.

Что касается возросших выплат, то г-н Ханин связывает их с увеличением среднего размера страховой выплаты и с большим количеством страховых случаев. Средняя страховая выплата в автогражданке на начало апреля выросла до 338,2 тыс. тенге, а количество урегулированных страховых претензий за квартал возросло на 9,4%, до 19055 случаев.

"Выплаты – основной вопрос, который мучает всех автомобилистов и заставляет сомневаться в правильности выбра страховой компании. Главный критерий при выборе страховщика – своевременная оплата страхового покрытия, так как некоторые представители могут задержать перевод денежных средств, вследствие чего приходится прибегать к помощи досудебных претензий или же к суду", – рассказывает исполнительный директор страховой компании "Евразия" Шакир Иминов.

На сегодняшний день можно констатировать, что рост премий по обязательному автострахованию достиг пика, учитывая практически полное покрытие всего автопарка страны, тогда как выплатная политика страховщиков становится более решительной. Это осложняет позиции ряда компаний.

"В течение последних лет на рынке накапливались финансовые проблемы, в том числе рост убыточности по этому виду страхования, приведшие к падению рентабельности, – полагает г-н Иминов. – Для многих компаний обязательная автогражданка стала полностью убыточным направлением".

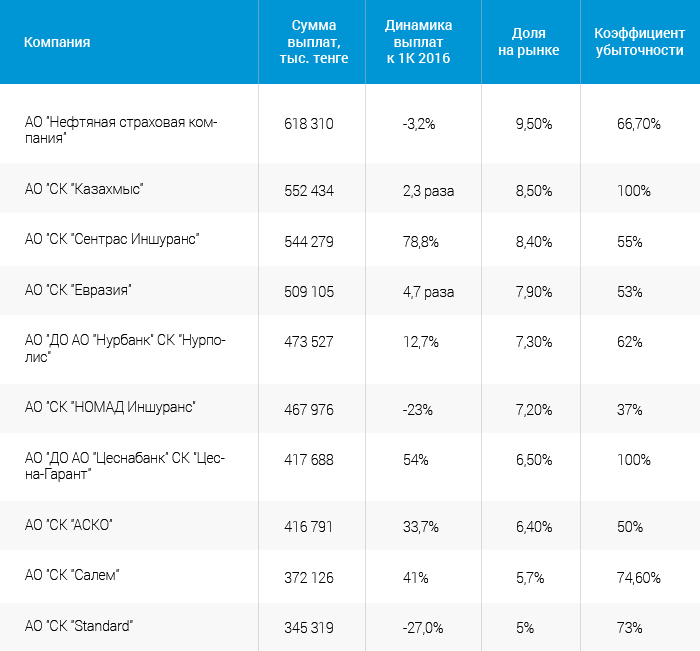

Топ-10 страховщиков по выплатам в классе ОГПО ВТС

Автостраховщики меняют позиции

Ситуация, когда страховщики стали платить больше и чаще, повлияла на расклад компаний в обязательном страховании ответственности автовладельцев. Компании стали пересматривать экономику автострахования, что выразилось в снижении темпов сбора премий у одних страховщиков и в сокращении поступлений у других.

В Топ-10 крупнейших по премиям автостраховщиков вошли компании, ранее не выказывающие к нему явный интерес, и наоборот, ренкинг покинули игроки, укрепляющие рыночные позиции в последние несколько лет. Девять компаний из 21, имеющих лицензию на обязательное автострахование, показали снижение премий по итогам квартала, из них четыре входят в десятку крупнейших по этому классу страхования.

По результатам первых трех месяцев 2017 года сразу три компании – Standard (2-е место по итогам I квартала 2016 года), "Цесна-Гарант" (4-е место) и "Салем" (8-е место) – покинули список крупнейших автостраховщиков. Уходу способствовало резкое снижение премий: "Салем" потерял 33% премий, "Цесна-Гарант" – 62%, Standard – 63%. И если у "Цесна-Гарант" снижение портфеля было запланированным (решение уйти из розницы принято в прошлом году), то "Салем" и Standard типично розничные страховщики, и сжатие их портфеля говорит лишь об усилении конкуренции в этом сегменте.

Что касается лидеров, то второй год подряд ренкинг крупнейших автостраховщиков по итогам I квартала возглавляет "НОМАД Иншуранс" с рыночной долей в 11,3%. На второе место стремительно переместился "Cентрас Иншуранс", год назад еще девятый в ренкинге, но нарастивший с начала этого года премии на 49,7%, занимая 8,9% рынка. Председатель правления "Cентрас Иншуранс" Руслан Погорелов связывает рост сборов компании по обязательному страхованию ответственности автовладельца в I квартале прежде всего с низкой базой аналогичного периода прошлого года. Он отмечает, что у компании нет планов стать лидером сегмента:

"По итогам 2017 года мы ожидаем рост сборов по компании на уровне, близком к нулю".

В спину "Сентрас Иншуранс" дышит "Евразия", занимавшая в I квартале 2016 года лишь 13-е место с рыночной долей в 3%. С начала этого года динамика ее премий выросла на 165% – абсолютный рекорд, позволив занять третью позицию в ренкинге и рыночную долю в 8,6%.

Комментируя итоги I квартала, Шакир Иминов указывает, что за сегмент обязательного автострахования компания серьезно взялась давно и что стремительный рост объемов премий свидетельствует о повышении уровня доверия.

"В планах компании мы прогнозируем трех- или даже пятикратный рост числа полисов по обязательному автострахованию по итогам 2017 года. Если набранные в I квартале темпы продаж сохранятся в течение следующих кварталов, по итогам года мы увидим феноменальные показатели. Результата мы достигнем нашими выплатами, – информирует Шакир Иминов. – Мы также уверены, что наша прибыльность по автогражданке будет разниться в сравнении с результатами 2016 года. Прибыльность портфеля будет зависеть от того, насколько активно будут вестись продажи в депрессивных регионах".

На четвертой позиции ренкинга расположилась НСК (рыночная доля 8,3%), снижение премий на 18% не позволило ей остаться в тройке лидеров, как это было в прошлом году. С седьмого на пятое место перебралась "АСКО", премии, которой выросли на 5,8%, а доля рынка составила 7,5%.

Топ-10 страховщиков по премиям в классе ОГПО ВТС

Убытки множатся

В I квартале усилилась тенденция роста убыточности обязательного страхования ответственности автовладельца, что становится главной проблемой данного класса страхования. Средний коэффициент убыточности (разница между премиями и выплатами) вырос до 58% (53,2% – в I квартале 2016 года и 48% по итогам 2016 года), что говорит о растущих издержках страховщиков на урегулирование убытков. Затраты традиционно связаны с корректировкой валютного курса, а также с увеличением парка новых автомобилей, более затратных для ремонта.

Лишь 8 компаний из 21 сумели сократить коэффициент убыточности. У 14 компаний он выше или приблизился к 50%. Для сравнения, в I квартале 2016 года лишь 9 компаний приближались или превышали 50-процентный порог коэффициента убыточности.

В компании "Евразия" полагают, что дальнейшее развитие обязательного страхования ответственности автовладельцев будет проходить в очень жестких условиях. Со стороны клиентов на страховщиков будет оказываться сильное ценовое давление, исключающее возможность повышения тарифов, и, возможно, будет отток клиентов. Не исключено, что это отрицательно повлияет на число заключенных договоров и сборы.

Проблема в том, что у страховщиков не так много рычагов воздействия на растущую убыточность. Значительно влияет на убыточность автострахования система расчета страхового тарифа на основе региональных коэффициентов, которые не отражают реальную убыточность в регионах. Например, в пятерку регионов с убыточностью свыше 50% наряду с такими мегаполисами, как Астана и Алматы, входят Карагандинская, Кызылординская и Южно-Казахстанская области, у которых региональный коэффициент равен одному или немного выше этого значения. И наоборот, в Атырауской области коэффициент убыточности ниже среднерыночного, при том что региональный коэффициент страхования там выше, чем в Астане – лидера по убыточности. Машины, владельцы которых имеют пониженные коэффициенты стоимости полиса, совершают значительное число ДТП, увеличивая страховые выплаты и повышая уровень убыточности в секторе.

Заместитель председателя правления Фонда гарантирования страховых выплат (ФГСВ) Ержан Конурбаев считает, что основной урон рентабельности страховщика наносят устаревшие региональные коэффициенты стоимости полиса. Владельцы, имеющие пониженный коэффициент стоимости полиса, совершают значительное число ДТП, увеличивая страховые выплаты и повышая уровень убыточности в секторе.

"Необходимо пересмотреть лимиты ответственности и страховые тарифы с учетом накопленной статистики и с учетом изменения цен на восстановительный ремонт поврежденного имущества, – рассказывает г-н Конурбаев. – Важно также изменить систему наказаний и поощрений "бонус-малус", когда имеет смысл поднять вопрос о модернизации этой системы с учетом фактического размера убытка, причиненного владельцем ДТП".

Кроме того, поддержку страховщикам в стабилизации убыточности по обязательному страхованию ответственности автовладельцев окажет введение электронного полиса, который позволит со временем отказаться от дорогостоящих услуг страховых агентов.

Тем не менее, часть предложений страхового рынка пока остается в проектах. Кроме электронного полиса, который официально вводят в страховое законодательство и "хождение" которого ожидают в следующем году, такие вопросы, как региональные коэффициенты страхования и система "бонус-малус" отложены на перспективу. Как отмечает источник на рынке, в первую очередь нужно решить вопрос с онлайн-страхованием, иначе страховщики "отстанут от жизни". Корректировка же системы "бонус-малус" требует новых расчетов актуариев и согласия с ними большинства автостраховщиков, а поправки не так просто привести к единому знаменателю ввиду острой конкуренции в сегменте. С изменением региональных коэффициентов еще сложнее: поправки нужно проводить через Парламент, а депутатам сильно не нравятся предложения, повышающие финансовую нагрузку на электорат. При этом эксперт не исключает, что вопросы будут подняты страховым рынком в следующем году, решать проблемы все равно придется. Обязательное автострахование – чрезвычайно перспективное направление, которое будет активно развиваться на отрезке ближайших пяти-семи лет.

Татьяна Батищева