В 2018 году в республике, по данным Министерства индустрии и инфраструктурного развития РК. были запущены два новых цементных завода – в Костанайской и Кызылординской областях. По информации ассоциации производителей цемента и бетона QazСem, производства республики загружены в среднем на 55%.

По официальным данным, всего в стране действует 14 цементных заводов. Ассоциация подсчитала, что их общая установленная мощность – 15,3 млн тонн цемента в год, внутреннее же потребление составляет 8,75 млн тонн. По данным Министерства индустрии и инфраструктурного развития, мощность цементной отрасли Казахстана немногим выше – 16,2 млн тонн в год. Потребление в 2018 году также несколько превышает данные ассоциации – чуть больше 9 млн тонн. В целом общая картина сходится: внутреннее потребление цемента обеспечивает загрузкой чуть больше половины имеющихся мощностей.

Закрепить позиции

В декабре 2018 года в Казахстане начали работу два новых цементных завода – в Костанайской и Кызылординской областях. Руководство ТОО "Рудненский цементный завод" заявляет, что по итогам первого полугодия загрузка мощностей предприятия составляет 65%. Заместитель главного инженера предприятия Никита Волочай отметил в разговоре с корреспондентом inbusiness.kz, что к концу года этот показатель компания планирует нарастить.

Напомним, завод не могли запустить в течение пяти лет из-за проблем с кредитованием. Это достаточно небольшое производство мощностью 500 тысяч тонн клинкера в год, в то время как большинство в стране выпускает от 1 млн.

"В этом году мы приступили к выпуску продукции. Это клинкер и высококачественный портландцемент трех марок – ПЦ400Д0, ПЦ500Д0 и добавочный цемент ПЦ400Д20. Пока реализуем цемент двух первых марок предприятиям Костанайской области, а также отправляем в Актюбинскую область и город Нур-Султан. По третьей марке завершаем процедуру прохождения сертификации", – отметил Никита Волочай.

Он также рассказал, что на начало июля предприятие произвело около 15 тысяч тонн цемента, приступив к промышленному производству в апреле текущего года, а к реализации готовой продукции – в мае.

Напомним, что рудненский цементный завод официально был запущен 1 декабря 2018 года. Всю зиму и часть весны здесь работали над составом марок цемента, чтобы получить продукт надлежащего качества.

Сегодня рудненское предприятие продает цемент костанайскому домостроительному комбинату, а также ТОО "БК-бетон", которое входит в строительный холдинг "БК-Строй". Обе компании участвуют в строительстве жилья, как коммерческого, так и в рамках госпрограмм "Нурлы жер" и "7-20-25".

Вместе с тем руководство цементного завода воздерживается от комментариев относительно рентабельности производства. Единственное, здесь отметили, что пока работают над тем, чтобы занять свою нишу на рынке. Особые надежды рудничане возлагают на экспорт своей продукции в Россию.

Тесный рынок

Мощности по производству цемента в Казахстане еще будут расти, несмотря на то, что в Министерстве индустрии и инфраструктурного развития считают строительство новых цементных заводов за счет госинвестиций нецелесообразным. Сегодня идет строительство цементного завода "Алацем" в Алматинской области мощностью 1,2 млн тонн. Еще один завод планируют построить в Актюбинской области совместно с турецкими инвесторами.

"При запуске цементного завода мощностью 1,8 млн тонн в Байганинском районе Актюбинской области кризис усугубится. Установленная мощность цементной отрасли РК составит 18,3 млн тонн, а потребление в республике обеспечит загруженность только на уровне 47%. При явном излишке цементных мощностей строительство еще заводов неминуемо приведет к ухудшению ситуации на действующих цементных предприятиях, повлечет за собой серьезную угрозу их дальнейшего существования, что, в свою очередь, негативно отразится на экономических показателях соответствующих регионов и потере рабочих мест", – отмечают в ассоциации.

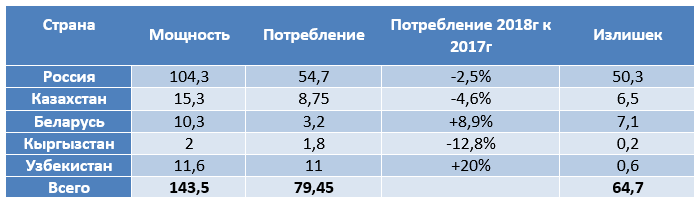

Анализ QazСem показывает снижение потребления цемента не только в Казахстане, но и в соседней России, куда планируют экспортировать продукцию рудничане.

Текущее состояние цементной отрасли ЕАЭС и Узбекистана (млн тонн)

По данным ассоциации производителей цемента и бетона QazСem

Эксперты ассоциации прогнозируют снижение потребления цемента, в том числе и западными регионами страны. Анализ рынка, проведенный QazСem, показал, что в 2018 году потребление цемента по Западно-Казахстанской области составило всего 195 тысяч тонн, снизившись за год на 15%. Актюбинская область потребила 375 тысяч тонн, а Кызылординская – 460 тысяч тонн цемента. Оба региона снизили потребление на почти 4% каждая.

Рынок Узбекистана, который в прошлом году поглотил 1,4 млн тонн казахстанского цемента, вскоре может стать менее интересным и доступным для отечественных предприятий. Министерство инвестиций и внешней торговли Узбекистана опубликовало указ президента страны, согласно которому республика планирует отменить льготы на пошлины по ввозимому цементу.

"Первые сигналы кризиса незагруженности цементных мощностей РК начали появляться в конце 2018 года. В связи с незагруженностью и проблемами со сбытом своей продукции Хантауский завод (Жамбылская область) не выдерживал конкуренцию и был вынужден приостановить деятельность. В связи с этим не смог выплачивать заработную плату своим сотрудникам, что привело к потере рабочих мест. Предприятие также не может обслуживать заем АО "Инвестиционный фонд Казахстана". На сегодня Хантауский цементный завод можно назвать токсичным активом – проект не реализовывает продукцию и не может обслуживать выданный заем", – отметили в QazСem.

По официальным данным, Хантауский цементный завод – относительно мелкий игрок на казахстанском рынке. Его мощность всего 500 тысяч тонн цемента в год. При этом предприятие было построено в рамках карты индустриализации и получило значительную господдержку. Проработал завод ровно четыре года – с 2014 по 2018 год.

Серые конкуренты

Производители цемента, говоря о проблемах отрасли, обращают внимание на контрафактный цемент.

"Мы делали аналитику за 2018 год. Сопоставляли объем цемента, завезенного из третьих стран, не входящих в Таможенный союз. Разница между завезенным и сертифицированным цементом около 125 тысяч тонн. Это годовой объем небольшой области. Это те данные, которые мы смогли выделить из открытых источников методом сравнительного анализа. А если брать тот цемент, который заходит черным рынком, то объем контрафакта будет еще выше", – отметил исполнительный директор ОЮЛ "Казахстанская ассоциация производителей цемента и бетона" Ербол Акымбаев.

Казахстанские производители в 2018 году выиграли несколько процессов против торговцев контрафактом. Мелкие предприниматели продавали цемент в мешках, очень похожих на те, которые используют официальные казахстанские производители. Однако штрафы за подобные нарушения, несмотря на то, что речь идет о серьезном ущербе деловой репутации, мизерные.

"Мы бы хотели, чтобы мера ответственности была выше. Когда заводы начали судиться, оказалось, что речь идет о малом бизнесе и наказание для них – 60 тысяч тенге, при повторном – 150 тысяч тенге. Он может каждую неделю платить эти штрафы. Мы хотим, чтобы эта мера была ужесточена. И было право утилизации контрафакта. Это потенциально опасный для потребителя товар", – отметил г-н Акымбаев.

Решение

Одним из вариантов решения проблемы излишка имеющихся мощностей и низкой загруженности предприятий сами производители видят в том числе в увеличении объемов строительных работ. В этом смысле домостроительные комбинаты, а также строительство бетонных автобанов могли бы увеличить потребление цемента в стране.

В будущем на рынке, по предположениям специалистов, останутся заводы-гиганты, которые за счет объемов могут снижать себестоимость производимой продукции. Либо те, у кого сырьевая база будет позволять играть ценой без серьезного ущерба рентабельности производства.

Нельзя исключать и региональный аспект. Сегодня в каждом регионе Казахстана есть свой цементный завод. И в условиях постоянного роста затрат на логистику и энергоресурсы потребителям будет выгоднее брать товар на месте с минимальным транспортным плечом.

Татьяна Шестакова