АО "Самрук-Казына", которому принадлежит 52,03% простых акций "Казахтелекома", обсуждает возможность реализации пакета в 25% акций стратегическому инвестору. Именно к продаже пакета акций стратегу, а не к IPO склоняются и другие крупные акционеры. На 1 января 2017 года 24,96% простых акций "Казахтелекома" принадлежали Sobrio Limited (Рас-эль-Хайма, ОАЭ), 9,35% – АО "Центральный депозитарий ценных бумаг" (номинальный держатель).

"Там dual track. Dual track – это значит обсуждаются два вопроса: и возможное IPO, и возможная продажа стратегу. Обсуждаются оба вопроса. То есть мы обсуждаем возможность продажи и стратегинвестору, если он придет, потому что там (в акционерах "Казахтелекома" – прим. автора) тоже частник есть. Мнение частников: они думают, лучше продать стратегу, и там, условно говоря, будет премия (к текущей рыночной цене – прим. автора). То есть там идет вопрос изучения. Там тоже 25% с нашей стороны, а частник сам будет решать, по сколько продавать или не продавать", – сообщил abctv.kz управляющий директор по оптимизации активов АО "Фонд национального благосостояния "Самрук-Казына" Берик Бейсенгалиев.

В качестве площадок для размещения акций компании рассматриваются Лондонская фондовая биржа и Международный финансовый центр "Астана". При этом, в случае если IPO будет проходить в Лондоне, согласно действующему законодательству, не менее 25% от размещаемого объема должно быть размещено на казахстанской площадке. Притом само размещение может состояться не ранее 2018 года – после Air Astana и АО "Казатомпром", по 25% акций в которых намеревается продать в ходе IPO. К последним "Самрук-Казына" должен подготовиться уже к концу 2017 года, но IPO планируется на 2018 год.

По данным АО "Казахстанская фондовая биржа", на 1 января 2017 года крупными акционерами "Казахтелекома" являлись Sobrio Limited (Рас-эльХайма, ОАЭ) -– 24,96% простых акций, АО "ФНБ "Самрук-Казына" – 52,03%, АО "Центральный депозитарий ценных бумаг" (номинальный держатель) – 9,35%. Кроме того, как указывается на сайте АО "ЕНПФ", пенсионному фонду принадлежало на 1 февраля 2017 года 367091 простая акция и 18236 привилегированных акций, то есть ЕНПФ принадлежит 3,4% простых акций "Казахтелекома". Количество простых акций в обращении составляет 10707323, привилегированных – 320556. Балансовая стоимость одной простой акции составляет 31116 тенге, привилегированной – 8725 тенге. Суммарная рыночная стоимость акций компании – 178276,74 млн тенге.

Как уточняется в консолидированной финансовой отчетности "Казахтелекома" по итогам января-сентября 2016 года, на 30 сентября 2016 года 51% акций компании принадлежали АО "Самрук-Казына", 24,5% – Sobrio Limited, АДР (The Bank of New York – депозитор) – 9,8, АО "ЕНПФ" – 3,4, АО "Казкоммерцбанк" – 3,1, Deran Investment B.V. – 2, прочие – 6,2%.

Опрошенные abctv.kz аналитики пока не уверены, как возможность продажи "Самрук-Казына" 25% акций стратегическому инвестору отразится на стоимости бумаг "Казахтелекома", но положительно смотрят на эмитента, ожидая от него прежде всего выплаты дивидендов.

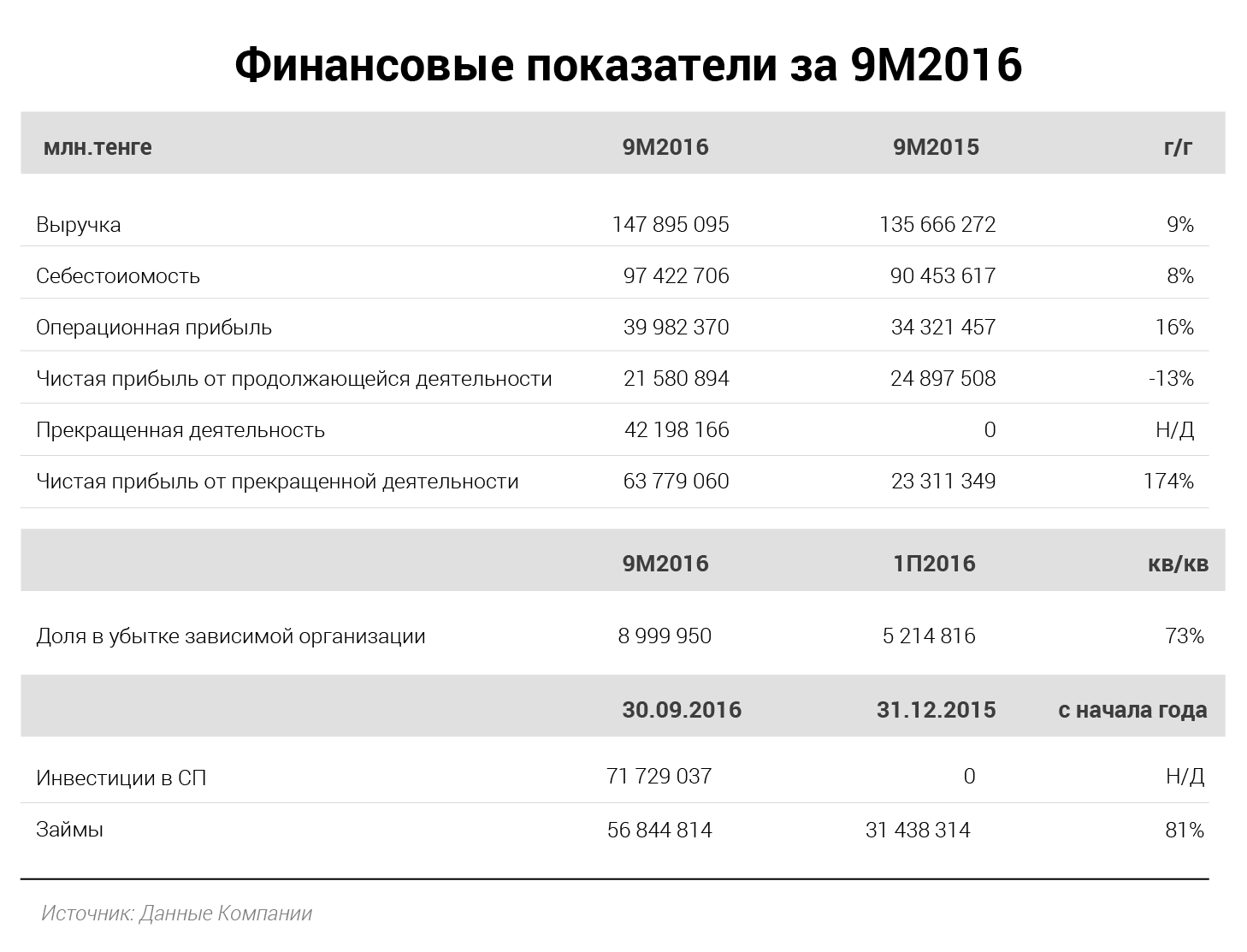

Заместитель председателя правления АО "Асыл Инвест" Нурлан Рахимбаев объясняет это тем, что последние год-два "Казахтелеком" показывает рост доходов и показывает хорошие результаты по прибыли.

"Это в основном связано с тем, что основные направления растут: Интернет, передача по каналам связи хороший тренд показывает. С учетом ожидаемой прибыли в этом году, мы считаем, что соотношение цена/прибыль на уровне где-то 5-6 годовых прибылей. Это очень дешево для компании, учитывая то, что в целом рынок KASE в среднем оценивается на уровне 8 и даже выше. Кроме того, я думаю, что инвесторы ждут дивидендов за 2016 год. Почему? Потому что у них период активных инвестиций в развертывание сетей по 4G прошел, и ожидается, что будет снижение капитальных затрат. Учитывая увеличение прибыли, снижение капитальных затрат, я думаю, что могут быть выплачены дивиденды", – сказал он.

Что касается возможного IPO или продажи стратегу, отмечает г-н Рахимбаев, то все будет зависеть от окончательной версии продажи акций.

Аналитик АО "Halyk Finance" Диас Кабылтаев также полагает, что необходимо дождаться официального заявления по вопросу схемы IPO или продажи пакета акций "Казахтелекома" стратегу.

Последнее мнение Halyk Finance по бумаге было 7 декабря 2016 года после решения правления "Казахтелекома" о выплате дивидендов по привилегированным акциям за 2016 год (300 тенге на одну акцию). Тогда Halyk Finance сохранил рекомендацию держать простые акции "Казахтелекома" и оценивал справедливую стоимость одной простой акции на уровне 13412 тенге.

"Больше вопросов, по нашему мнению, вызывает выплата дивидендов по обычным акциям компании. Учитывая неутешительные результаты деятельности компании за 9М2016 года, вопрос о выплате дивидендов по простым акциям остается открытым. Мы сохраняем нашу рекомендацию держать простые акции "Казахтелекома" и оцениваем справедливую стоимость одной простой акции на уровне Т13412", – отмечалось в обзоре.

Дивидендов от компании ожидает и председатель правления АО "Centras Securities" Талгат Камаров. 4 октября 2016 года Centras Securities прогнозировала целевую цену в 14135 тенге за простую акцию "Казахтелекома" с рекомендацией покупать.

"Полагаем, что финансовые результаты за 2016 год могут быть достаточно сильными, что в свою очередь может отразиться на увеличении дивидендных выплат в будущем. Однако сохраняются риски касательно результатов объединения "Алтел" и "Теле2", хотя ожидается, что доходы объединенной компании будут значительно лучше", – отмечалось в обзоре.

"Теперь фокус инвесторов направлен на дивиденды. В зависимости от того, какие они получат доходы, соответствующие ощущения будут от дивидендов. То есть последние несколько лет "Казахтелеком" воздерживался от выплаты дивидендов в связи с крупными планами по инвестициям. Сейчас, возможно, что, если будет хорошая доходность за прошедший год, будет выплата дивидендов. Тогда мы и будем понимать. То есть сейчас мы конкретной рекомендации не можем дать, потому ждем со дня на день аудированную финансовую отчетность", – сказал г-н Камаров.

Он также ожидает конкретизации схемы продажи пакета акций "Самрук-Казына".

"Если "Самрук-Казына" продаст свой пакет какому-то третьему акционеру, то "Казахтелеком" не будет выпускать новые акции. То есть "Самрук-Казына" с покупателем поменяются деньгами-акциями, а сама компания увидит смену хозяина. А если это будет IPO все-таки, то тут компания выпускает новые акции и получает новые деньги. Самая главная задача "Самрука" - либо продать, либо снизить свою долю, соответственно, "Самрук" должен сейчас разговаривать с другими акционерами, по какому сценарию они будут работать", – полагает Талгат Камаров.

Он напоминает, что "Казахтелеком" пока удерживает "устойчиво монопольное положение" на рынке телекоммуникаций.

"Я думаю, что при любом сценарии он останется доминирующим провайдером телекоммуникационных услуг. Возможно его доля со временем будет уменьшаться в связи с либерализацией рынка, но все равно он будет значимым игроком", – уверен Талгат Камаров.

Жанболат Мамышев