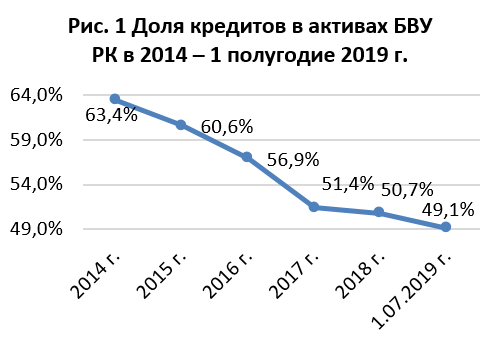

Действительно, в финансовом секторе накоплен очень большой потенциал для стимулирования экономического роста в стране. Так, можно отметить, что сейчас доля кредитов в активах банков второго уровня (БВУ) составляет 49,1%, т. е. за последние пять лет их доля упала на 14,3% (см. рис. 1). В "деньгах" это, исходя из активов БВУ в Т27,7 трлн, составляет Т4 трлн, или порядка 7% ВВП.

Действительно, в финансовом секторе накоплен очень большой потенциал для стимулирования экономического роста в стране. Так, можно отметить, что сейчас доля кредитов в активах банков второго уровня (БВУ) составляет 49,1%, т. е. за последние пять лет их доля упала на 14,3% (см. рис. 1). В "деньгах" это, исходя из активов БВУ в Т27,7 трлн, составляет Т4 трлн, или порядка 7% ВВП.

Стоит отметить, что по оценкам Международного рейтингового агентства S&P неработающие кредиты составляют порядка 25% кредитного портфеля[1], т. е. долю кредитов в активах банков можно оценить на уровне 41%, т. е. снижение может быть оценено и в 22,3% активов БВУ РК, или в Т6,2 трлн, или 10,5% ВВП страны.

Стоит также отметить, что Нацбанк стерилизовал сокращение кредитного портфеля за счет государственных ценных бумаг, по которым необходимо платить вознаграждение. Эти расходы можно оценить примерно в Т0,6 трлн в год.

Таким образом, резервы банковского сектора можно оценить в 7-11% ВВП. Исходя из текущего уровня инвестиций на уровне порядка 16% ВВП, задействование данных резервов может увеличить показатель примерно в 1,5 раза и, соответственно, рост ВВП. При этом очевидно, что банковские кредиты могут дать мощнейший импульс особенно несырьевому сектору – главному создателю рабочих мест, повышению доходов широких слоев населения и т. д.

Как запустить "мотор"?

Запустить "финансовый мотор" государство пытается уже достаточно давно, но, как мы видим результаты, безуспешно. Одна из последних попыток обошлась в несколько триллионов тенге прямых госрасходов и, как видно по статистике, еще несколько триллионов тенге, ушедших с кредитного рынка.

В этих условиях очевидно, что очередному руководству Нацбанка и в целом страны пора серьезно пересмотреть подходы к решению проблем сектора и необходимых мер по реализации имеющегося потенциала. О чем идет речь?

Прежде всего, развитие секьюритизации банковских кредитов. Почему это необходимо? Потому что одним из сдерживающих факторов кредитования выступают гэпы (разрывы) между пассивами и активами банков. Например, депозиты население и бизнес предпочитают держать в долларах (или имея возможность быстро "перевернуть" в доллары), а кредиты брать в тенге. Секьюритизация позволяет банкам проще и дешевле управлять этими рисками (валютными, ликвидности и т. д.) и выдавать имеющиеся ресурсы в виде кредитов по разумным ставкам.

В нашей стране уже имеется успешный опыт развития секьюритизации. Например, с помощью АО "КИК" (Казахстанская ипотечная компания) удалось придать мощный импульс развитию ипотеки в стране. Например, доля ипотеки в розничном кредитовании за период 2001-2005 гг. выросла почти в четыре раза, до порядка 1/3 портфеля, с долей АО "КИК" в общем объеме выданных ипотечных кредитов в 2002-2004 гг. составляла 24%. В условиях кризиса с АО "КИК" сыграло "злую шутку" право регресса, когда банки выкупили хорошие кредиты у компании, а она не могла выкупить выпущенные ею облигации. Но эти риски можно достаточно просто преодолеть. При этом если модель КИК – это балансовая секьюритизация, то "БТА-Ипотека" успела провести две сделки "действительной продажи" среди иностранных инвесторов в 2006-2007 гг., и по ним дефолта не было. Сейчас эти механизмы можно использовать для стимулирования кредитования и других сегментов рынка – ссуды МСБ, лизинга и т. д.

Вторым направлением, относящимся к компетенции Нацбанка, выступает переход финансового рынка из банкоцентричного в ориентированный на фондовый рынок с его небанковскими финансовыми институтами. Это позволит снизить "стоимость" кредитной системы для общества и упростить кредитование в стране.

Третье направление для стимулирования кредитования относится к компетенции уже не Нацбанка, а институтов развития – национального управляющего холдинга (НУХ) "Байтерек". Речь идет о переносе акцентов с таких инструментов, используемых, например, фондом развития предпринимательства (ФРП) "Даму", как обусловленные депозиты с низким мультипликатором госсредств, на более эффективные – инструменты госгарантий по кредитам. Сравнивая показатели развития инструментов госгарантий в нашей стране со странами Центральной и Восточной Европы (ЦВЕ), можно отметить, что потенциал огромен (рис. 2). Например, наши показатели, как процент к ВВП, колеблются от 2,6 раза ниже показателей Болгарии, до 24-28 раз ниже таких стран, как Португалия (24 раза) или Италия (28 раз).

Источник: расчеты автора по данным: Credit Guarantee Schemes for SME lending in Central, Eastern and South-Eastern Europe. A report by the Vienna Initiative Working Group on Credit Guarantee Schemes, November 2014 и ФРП "Даму".

В целом очевидно, что серьезно "двинуть" кредитование вполне возможно, но, боюсь, проблема в том, что наши чиновники предпочитают заниматься более приятными для себя вещами. Например, новая команда управленцев Нацбанка предпочитает (и им позволяют) сосредоточиться на решении таких "важных" вопросов для сектора и государства, как воссоздание Агентства финнадзора, что несет в себе создание стольких "теплых мест для своих", или переезд в столицу, с покупкой здания, стимулированием сотрудников для переезда и т. д. А такие "скучные" или "горячие" вопросы, как структура фондирования и стимулирование кредитования, оставить на потом.

[1] Обзор по сектору "Давление на капитализацию казахстанских банков сохраняется", 14.11.2018 г., И Валиева, А Эсс, Е Марушкевич, S&P Global Ratings

Мнение редакции может не совпадать с мнением автора